- FXONの特徴

-

サービス/商品サービス/商品サービス/商品

FXONが為替ブローカーとして提供している、リテール向け取引条件やプラットフォーム、取引可能な商品などを詳しくご案内しています。

close close

-

お客様サポートお客様サポートお客様サポート

口座開設方法や取引ツールの使い方、ヘルプデスクのQA集など、お客様向けサポート情報を掲載しています。

MetaTrader4/5 ご利用ガイド MetaTrader4/5 ご利用ガイド MetaTrader4/5 ご利用ガイド

メタトレーダーのインストール・操作方法をどこよりも詳しく解説。

よくある質問 よくある質問 よくある質問

お困り事はなんですか?あらゆる答えがここにある。

新着情報 新着情報 新着情報

運営会社・ライセンス 運営会社・ライセンス 運営会社・ライセンス

サイトマップ サイトマップ サイトマップ

お問い合わせ お問い合わせ お問い合わせ

一般・個人情報・プライバシーに関するお問い合わせ。

close close

- プロモーション

- トレーダーズマーケット

- パートナー

-

close close

FXONが為替ブローカーとして提供している、リテール向け取引条件やプラットフォーム、取引可能な商品などを詳しくご案内しています。

口座開設方法や取引ツールの使い方、ヘルプデスクのQA集など、お客様向けサポート情報を掲載しています。

メタトレーダーのインストール・操作方法をどこよりも詳しく解説。

お困り事はなんですか?あらゆる答えがここにある。

一般・個人情報・プライバシーに関するお問い合わせ。

トレードに役立つ情報や、マーケット情報を掲載しています。トレーダー同士の取引実績ポートフォリオもご覧いただけます。

この記事は:

に公開されています

に更新されています

SNSやブログでは、「海外FXはおすすめしない」という意見が見られます。特に、海外FXの安全性への懸念が強調され、出金拒否や詐欺による被害などが例として取り上げられます。

これらの情報は、事実かどうかを見極めた上で参考にする必要があります。正しい主張もありますが、誤った意見や誤解につながるような見解が示される場合もあるためです。

本記事ではおすすめしないとされる理由や、それでも日本に住む人から選ばれている理由を紹介します。

悪質な海外FX業者が問題視されている

海外FXがおすすめされない主な理由は、安全性に関する懸念にあります。特に出金拒否など、一部の悪質な業者による不正行為が問題となっています。

実際にSNSで「業者名 + 出金拒否」や「海外FX + 詐欺」などと調べてみると、さまざまな情報が出てきます。海外FXに関する注意喚起がたびたび行われていることが分かるでしょう。

SNSのX(旧Twitter)では、実体験が活発にシェアされています。海外FXに関する悪い評判もリポストで拡散されており、見つけやすくなっています。ただし、勘違いにより誤った見解を発信している人、商材を売るために都合の良い内容を発信している人もいるため、情報の精査が重要となります。

しかし、海外FXを使い続けている人が少なくないのも事実です。SNSや検索エンジンで調べてみると、海外FXで大きく稼いだという発信もあります。また、信頼を得ている業者も存在すること、国内FXについての悪評があることも分かります。

さまざまな意見がある中で実態に近づくために、おすすめしないとされる理由を説明していきます。なお、海外FXが支持されている理由は後半で記載しています。

海外FXがおすすめしないとされる理由

「海外FXはおすすめしない」との主張には、国内FXとの違いが関係しています。そこで、まずは海外FXと国内FXの違いを改めて確認してみます。

| 比較項目 | 海外FX | 国内FX |

| 金融庁の登録 | なし | あり |

| 信託保全の義務 | なし | あり |

| 詐欺業者の存在 | より多い | ない |

| 出金拒否 | あり | なし |

| スプレッド | 広め | 狭い |

| レバレッジリスク | 大きい | 小さい |

| 税金 | 高い | 低い |

| 比較項目 | 海外FX | 国内FX |

| 金融庁の登録 | なし | あり |

| 信託保全の義務 | なし | あり |

| 詐欺業者の存在 | より多い | ない |

| 出金拒否 | あり | なし |

| スプレッド | 広め | 狭い |

| レバレッジリスク | 大きい | 小さい |

| 税金 | 高い | 低い |

上表の結果を踏まえて、おすすめしないといわれる次の理由について説明していきます。

金融庁に登録していない

海外FX業者は、日本向けに営業する許可を金融庁から得ていません。これを理由として、海外FXは危険であるとする主張はよく見られます。

実際、海外FX業者をはじめとする無登録の業者は、日本の金融庁の規制下にありません。すなわち、そのような登録を受けていない業者を利用すると、ユーザーが十分な保護を受けられない可能性があります。

したがって、登録がないことを理由として「海外FX業者は危険だ」とする主張には、一定の正当性があるといえるでしょう。金融庁も利用者保護の観点から、海外FX業者などに対して警告を出し、ユーザーに対しては利用を控えるように推奨しています。

利用者保護の観点から、未登録の業者に対しては規制が設けられています。しかし、ユーザーに対しての制限は特になく、個人が海外FXを利用することは禁じられていません。

信託保全が義務ではない

信託保全が義務ではないことも、海外FXがおすすめされない理由になっています。信託保全が採用されていない業者では、経営破綻が起こったときなどに資金が返ってこないリスクがあるからです。

信託保全では、サービス利用者から預かった資金の管理が、FX業者ではない第三者に委託されます。顧客の資金が第三者の管理下にあるため、万が一、FX業者が破綻した場合でも顧客の資金は保護されます。

国内FXでは信託保全が義務化されています。業者が経営破綻した際に関しては、資産が返される手順まで説明されています。このため、トレーダーは資産が保護されるという安心感を得ることができます。

一方、海外FXでは分別管理という方法が取られています。トレーダーの資金を銀行に保管し、自社の経営資金と分けて管理するといった体制です。この分別管理が適切に機能していれば、大きな問題にならないでしょう。しかし、その実態には不明確な部分があるため、信託保全のほうが安心できる体制だといえます。

ただし、トレーダーの保護を図っている海外FX業者もあります。例えば、他の地域にある金融監督機関からライセンスを取得したり、トレーダーが損害を被った際に補償する保険に加入したりしている海外FX業者は複数あります。

そのため、海外FX業者によっても安全性は異なるといえます。

悪質な出金拒否のリスクがある

これまでに、海外FX関連の悪質な出金拒否が起こったことがあります。これも海外FXのリスクの1つと見なされています。健全な業者も複数ありますが、悪質な出金拒否の事例もあるため、業者選びやリスク管理が重要となります。

なお、海外FXでの悪質な出金拒否には2つのパターンがあります。

- 初めから詐欺目的であるケース

- 業者の経営難によって出金拒否を行うケース

詐欺の場合、SNSが悪用されるケースが目立っています。より具体的には、SNS上の偽インフルエンサーがLINEグループへ誘導し、「自分でも稼げる」と思わせ、非常にマイナーな業者への入金を促すといった事例が報告されています。

また、これまで問題なく運営されていると思われていた業者が、経営に問題を抱えた後に出金を停止するケースがあります。こうした業者はユーザーの利益分を適切に確保していないため、大きな金額の出金要求に対応するのが難しいのです。

ただし、悪質な業者の特徴を知っておけば、被害に遭うリスクを大きく下げられます。

スプレッドの広さが異なる

国内FXよりもスプレッドが広いという理由からも、海外FXはおすすめしないとされます。

国内FXのスプレッドが狭いという点は事実です。特に、ドル円やクロス円のスプレッドは狭く、これらをメインとした短期売買をするなら、国内FXを利用するほうがコストを抑えやすくなる可能性があります。

しかし、ドル円・クロス円・ユーロドル以外に注目すると状況が変わります。また、1回の注文で約定できるロット数やスリッページなども考慮すると、一概に海外FXが劣っているとはいえないでしょう。

なお、FXONのリアルタイムスプレッドは以下のリンクからご確認頂けます。FXONでは、業界最狭水準となる0.0pipsからのスプレッドをご提供しております。

ハイレバレッジで大きな損失を出す

ハイレバレッジを利用すると、少ない証拠金で取引をしたり、少ない資金から大きな利益を狙えたりできます。その反面、短時間で大きな損失を出すリスクがあります。

このリスクを理由として、海外FXはおすすめしないとする主張もあります。そのような主張の中では、「100倍以上のレバレッジをかけ、1回のトレードで資金を溶かした」といった事例が強調されます。

しかし、ハイレバレッジが危険という意見は、必ずしも正しいとはいえません。1,000倍などの高い最大レバレッジを設定しても、実際には取引するロット数を調整しリスクを管理できるからです。また、低い最大レバレッジを設定することも可能です。

さらに海外FXでは、口座残高がマイナスになっても追加入金の必要がなくなる「ゼロカット」と呼ばれるシステムが導入されています。この点ではむしろ、海外FXのほうが安心感が高いといえます。

所得が増えるほど税金が高くなる

海外FXを非推奨とする理由として、税金面で不利である点も挙げられます。この主張は正しく、海外FXで多くの利益を挙げると、税金は高くなりやすいです。

国内FXでは、対象の所得に一律20%ほどの税率がかかります。一方、海外FXでは所得が増えるほど税率が高くなります。具体的には、税率は以下のように変化していきます。

| 課税所得額 | 所得税率 | 住民税率 |

| 1,000円~194万9,000円 | 5% | 10% |

| 195万円~329万9,000円 | 10% | |

| 330万円~694万9,000円 | 20% | |

| 695万円~899万9,000円 | 23% | |

| 900万円~1,799万9,000円 | 33% | |

| 1,800万円~3,999万9,000円 | 40% | |

| 4,000万円以上 | 45% |

| 課税所得額 | 所得税率 | 住民税率 |

| 1,000円~194万9,000円 | 5% | 10% |

| 195万円~329万9,000円 | 10% | |

| 330万円~694万9,000円 | 20% | |

| 695万円~899万9,000円 | 23% | |

| 900万円~1,799万9,000円 | 33% | |

| 1,800万円~3,999万9,000円 | 40% | |

| 4,000万円以上 | 45% |

上の表の通り、課税所得額(給与所得などから控除を引いた金額)が330万円を超える場合、その超えた分にかかる税負担は、海外FXを利用するほうが大きくなります。海外FXを利用するなら、適切な節税対策を行うことが重要だといえます。

なぜ、おすすめしないとされる海外FXが選ばれるのか?

金融庁は日本に住む人に対し、海外FXの利用を控えるように注意を続けています。さらに、SNSやWeb上では、海外FXに関する悪い評判が複数見られます。

それでもなお、海外FXの事情を知らない初心者だけではなく、経験豊富な中上級トレーダーからも海外FXは好まれて使用されています。おすすめしない理由があるにもかかわらず、海外FXが選ばれ続ける理由を確認しましょう。

国内FXが提供できないサービスがある

海外FXが選ばれる主な理由は、100倍を超える「ハイレバレッジ」を利用できることです。さらに、ハイレバレッジの利点を高める「ボーナス」や「ゼロカット」が提供されている点も、人気を得ている理由となっています。

これらは国内FXでは利用できないため、海外FX独自の魅力だといえます。

国内FXでは、法律によりレバレッジは最大25倍に制限されています。また、ゼロカットは禁止されており、ボーナスは厳しい制約を受けています。トレーダーの要望が強い3つのサービスを提供し、競争力を高めるためにも、海外FX業者は国外に拠点を置くことを選択しています。

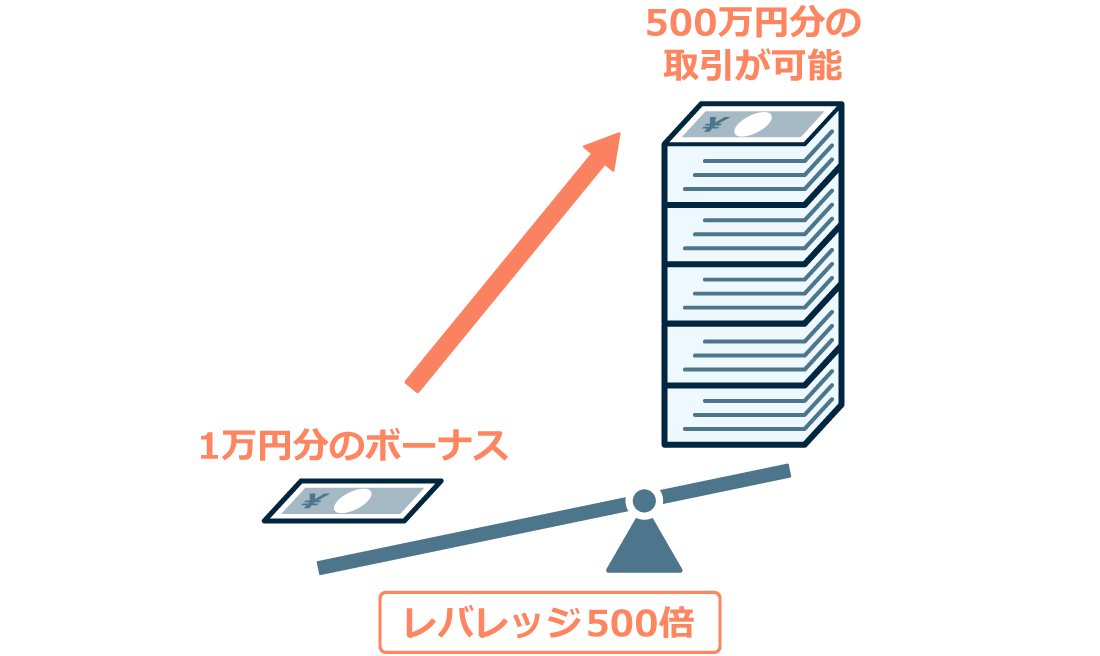

ハイレバレッジとボーナスによる恩恵

まず、ハイレバレッジのおかげで、ポジションを持つために必要な資金を減らすことができます。また、少ない資金からでも十分な利益を狙うことができます。加えて、ボーナスが提供されていれば、さらに資金効率を高められ、少ない自己資金から大きな数量の取引が可能となります。

もし、口座開設だけでもらえるボーナスが提供されていれば、入金することなく、大きな金額での取引ができます。例えば、1万円分の口座開設ボーナスが付与され、500倍のレバレッジを使用した場合、誰でもすぐに500万円分もの取引を行えます。

また、最大レバレッジが高いことにより、証拠金の管理方法の自由度が高まっています。

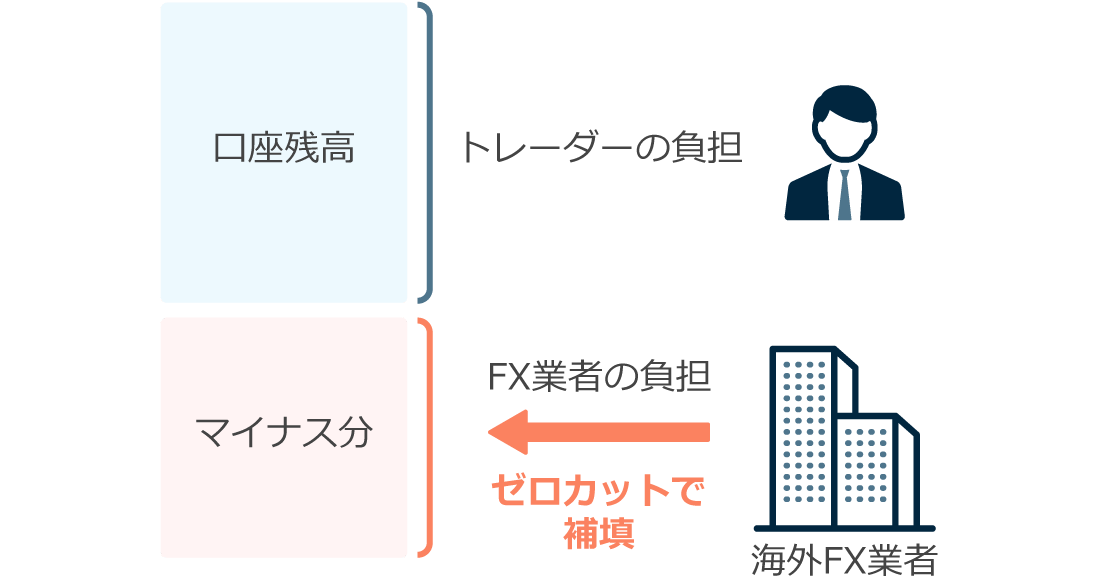

ハイレバレッジとゼロカットによる恩恵

ゼロカットとは、トレーダーの口座残高がマイナスになった際に、マイナス金額分をFX業者が補填する制度のことです。入金額を超える損失が発生しなくなるため、安心して取引を行えます。

つまり、どんなに損をしても損失を入金額までに抑えられる状況で、レバレッジを活用し大きな利益を狙うことが可能となっています。

FXONでもハイレバレッジを提供しており、主要銘柄において最大1,000倍のレバレッジを活用した取引が可能です。ゼロカットシステムにも対応しており、万が一の際も安心してお取引いただけます。

多彩な取引戦略を実行できる

海外FXでは、収益性を高めやすい環境下で、さまざまな取引戦略を実践できます。これも海外FXが選ばれ続ける理由でしょう。

例えば、国内FXのようにスキャルピングを制限をする業者は、海外FXにはほとんどありません。また海外FXでは、大きなロット数で注文をしても約定拒否が起きにくい口座も用意されています。

さらに、FX通貨ペアの他にも、ゴールド・株価指数・仮想通貨(暗号資産)などの複数の銘柄をトレードすることもできます。

| 比較項目 | 海外FX | 国内FX |

| 最大レバレッジ | 100倍以上 | 25倍 |

| ゼロカット | あり | なし |

| ボーナス | 一部あり*1 | なし |

| スキャルピング | 制限なし | 禁止あり |

| 取扱い銘柄 | 複数 | 少数 |

| ロスカット水準 | 20%前後 | 50~100% |

| 自動売買戦略 | 豊富 | 限定的 |

| ミラートレード | 多い | 少ない |

| 取引ツール | MT4/MT5 | 独自ツール |

| スプレッド | 広め | 狭い |

| スワップポイント | 低め | 高い |

| 比較項目 | 海外FX | 国内FX |

| 最大レバレッジ | 100倍以上 | 25倍 |

| ゼロカット | あり | なし |

| ボーナス | 一部あり*1 | なし |

| スキャルピング | 制限なし | 禁止あり |

| 取扱い銘柄 | 複数 | 少数 |

| ロスカット水準 | 20%前後 | 50~100% |

| 自動売買戦略 | 豊富 | 限定的 |

| ミラートレード | 多い | 少ない |

| 取引ツール | MT4/MT5 | 独自ツール |

| スプレッド | 広め | 狭い |

| スワップポイント | 低め | 高い |

*1常設ボーナスを提供しない代わりに、スプレッドなどの取引環境に力を入れる海外FX業者もあります。

これから海外FXと国内FXを比較する際には、どの取引条件で海外FXが劣っているかに注目してみて下さい。広めのスプレッドと低めのスワップポイントを除けば、取引条件で海外FXをおすすめしない新たな理由が見つかることは少ないでしょう。

海外FXの利用をおすすめできる人の例

海外FXの利用をおすすめできる人は、安全性に関する以下のデメリットを受け入れた上で、自由度の高い環境で取引したい人です。

- 金融庁に登録していない

- 信託保全が義務ではない

- 出金拒否の可能性がある

海外FXでどのようなトレードをしたいかは人それぞれですが、特に相性が良いニーズとしては以下を挙げることができます。

- 少額からFXを始めたい

- ハイレバスキャルピングをしたい

多くの場合、海外FXではゼロカットが提供されています。入金額を超える損失が発生しないため、高いリスクを取って、大きなリターンを狙いやすくなります。ハイレバスキャルピングもボーナスを使ったハイレバレッジ取引も、ゼロカットのおかげで安心して実行できます。

使うのはやめたほうが良い海外FX業者の特徴

「海外FX業者」という体裁にすれば、日本の規制機関の手が届かない状況が生まれます。このため、海外FX関連の詐欺は比較的起こりやすいと考えられます。また、海外FXはインターネットを通じて各国に提供されるため、詐欺ではないにしても、日本人にとっては使いづらいサービスもあります。

ここでは、そのような業者に当てはまる特徴として、以下の3つを説明します。

安心感があり、日本人にとっても使いやすい海外FX業者は複数あります。上記の特徴のある業者は、あえて選ぶ必要はないでしょう。

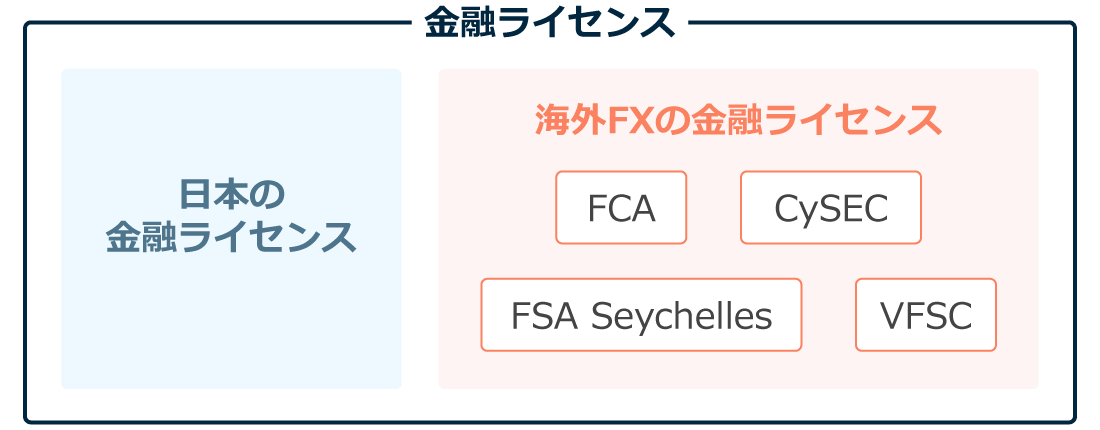

金融ライセンスを保有していない

海外FX業者は、日本の金融ライセンスを保有していません。しかし、キプロスやセーシェルなど、他の地域の金融ライセンスを持っている業者は存在します。

海外FX業者を選ぶとき、金融ライセンスを保有していない業者は避けたほうが良いでしょう。

金融ライセンスがない場合は、外部機関から監督されることがありません。極端な話、トレーダーから預かった資金をどのように使ってもバレないような立場にあります。

一方でライセンスを保有している業者は、各国の監督機関によってチェックされています。監督機関には、自らが許可した業者を監督する責任があるため、監督下の業者が不正行為をしないように厳しく検査をしているのです。

監督体制の厳しさは監督機関によって異なるものの、ある程度厳しい機関の規制下にあれば、一定の安心感があります。海外FXを行うなら、このような業者を利用するほうが良いでしょう。

日本語に十分対応していない

英語が苦手なら、日本語対応が不十分な業者は、あえて利用しないほうが良いでしょう。使い勝手は良くなく、疑問点の解消がしづらいからです。他のユーザーからの口コミの確認も難しいでしょう。

日本で人気の海外FX業者では、日本語サポートデスクが設けられており、口座開設の手続きから技術的な質問にまで、専属サポーターが迅速に対応しています。また、公式ブログや公式SNSアカウントから、キャンペーン情報などを日本語で発信していることもあります。

このため、日本語対応が不足している海外FX業者を選ぶ理由はほとんどないといえるでしょう。

FXONでは年中無休のカスタマーサポートをご提供しています。入出金方法に関するご質問はもちろん、万が一のトラブル時にも迅速かつ丁寧に対応し、安心してお取引いただける環境づくりに努めています。

海外FXが初めての方でも安心してご利用いただけるサポート体制を整えていますので、ぜひFXONで快適なトレードをお試しください。

悪い評判や派手な勧誘が目立つ

悪い評判が多いなら、その業者の利用はやめたほうが良いといえます。特に、出金遅延や出金拒否に関する報告が増えてきたら注意して下さい。

また、SNSで活動するインフルエンサーが「誰でも稼げる」「絶対に損しない」といった宣伝をして、派手に勧誘する場合にも警戒が必要です。LINEグループへの参加を勧誘し、そこでお金を預けるように仕向けてくるという手法が報告されています。

出金拒否は、利用者側のルール違反や手続きミスによっても起こります。SNS上では、利用者側のミスによる出金拒否が悪質であるとして広まることもあるので、情報の選別が大切になります。

使うのはやめたほうが良い海外FX業者に関する事例

明らかに利用すべきでない海外FX業者もあります。そうした業者に共通して見られる事例として、以下の2つを紹介します。

上記の行為が確認できたら、その業者の利用を避けるのが賢明です。これらは、出金拒否の前触れであったり、初めから詐欺を目的とする業者の特徴であったりします。

出金拒否の一方でボーナス提供

出金拒否の報告が増えている中、ボーナスキャンペーンを開催して入金を促す業者があれば、利用するのはやめたほう良いでしょう。このパターンでトレーダーの資金を持ち逃げした例がいくつかあるからです。

このような状況にある業者は、金額の大きな出金申請を拒否し、少額の出金申請にのみ対応するようになります。資金が尽きることを防ぎながらも、出金を行っていることを示し、ユーザーの信頼を保つためです。こうした状況下にある業者は、キャンペーンによって入金させた資金で出金要求に応じる、いわゆる自転車操業の状態となっています。

業者がサービスの継続を試みる様子を見せるため、詳しい事情を知っている既存ユーザーも、間もなく出金できるだろうと期待してしまうことがあります。

しかし、一度信用を失った業者は、キャンペーンを開催しても資金が集まりにくくなります。最終的には資金が尽きて、サービス停止に至ることがあります。

偽装した情報を掲載

会社情報に偽の情報が掲載されているなら、その業者の利用はやめたほうが良いでしょう。これも詐欺業者に共通して見られる特徴です。会社が存在すると思わせるために、実在する住所や建物の写真を不正に使用しているのです。

会社情報の正確性を確認する際には、できる限り一次情報を頼りにして下さい。例えば、所在国の企業情報データベースを活用することができます。住所を確認したい場合は、Googleマップを利用するのも1つの方法です。

金融ライセンスに関する情報の偽装も

金融ライセンスに関する情報の偽装も報告されています。金融ライセンスを発行する機関の名前を無断で使用し、免許番号を改ざんした偽の証明書を掲載したという事例です。

金融ライセンスに関する情報は、監督当局の公式サイトで確認してみて下さい。運営会社の名前などを入力することで、ライセンスの保有情報が分かります。住所などの関連情報も調べられます。

おすすめしないとされる理由を理解しよう

海外FXがおすすめしないといわれるのは、主に安全性に関する懸念があるためです。

国内FXと比較すると、安全性の面で劣る部分があるのは事実です。しかし、悪質な業者の特徴を理解しておけばリスクは下げられます。また、悪質な業者を除いた上で、信頼性の高いと判断できる業者を選べば、安全性をある程度は高められます。

海外FXにはハイレバレッジやゼロカット、取引制限の少なさなどの魅力があります。業者選びやリスク管理に注意しながら、海外FXならではの利点を活かしてみるのも悪くないでしょう。

FXONでは、最大1,000倍のハイレバレッジで、少額資金からでも大きな利益を狙える環境をご提供しています。さらに、万が一の損失リスクをカバーするゼロカットシステムを採用しているため、安心してハイレバレッジ取引に挑戦可能です。高い資金効率と安全性を両立したトレード環境を求める方は、ぜひFXONをご活用ください。

この記事はお役に立ちましたか?

0人中0人がこの記事が役に立ったと言っています

貴重な意見をいただきありがとうございます。

関連する記事

FXON メディア

MQL5 VPSの評判は?自動売買歴5年の筆者が実際に使って本音でレビュー!

に公開

に更新

に公開

に更新

MetaTrader専用に最適化された「MQL5 VPS」は、低遅延・高安定の自動売買環境を提供する公式VPSです。設定が簡単でリモート接続不要、EAを24時間稼働可能。スキャルピングにも最適な高速取引を実現し、FXONの無料特典で手軽に試せます。

FXON メディア

MQL5 VPSの使い方を徹底解説!契約・設定・稼働までの操作ガイド

に公開

に更新

に公開

に更新

この記事では、MQL5 VPSの契約準備から支払い方法、MT4/MT5での移行設定、EAを24時間安定稼働させる確認手順、注意点とトラブル対処まで詳しく解説しています。FXONの条件付き無料キャンペーンで、超低遅延VPSを実質ゼロコストで導入する方法も紹介します。

FXON メディア

【完全無料】FXONパーフェクトオーダーインジケータを徹底解説!

に公開

に更新

に公開

に更新

FXONのパーフェクトオーダーインジケータは、無料・MT4/MT5標準搭載・矢印サインと通知でエントリーを可視化できる高機能ツールです。初心者でもトレンド方向とエントリーポイントを直感的に把握でき、過去検証にも活用できます。

海外FX初心者

海外FXで使えるデビットカードは?入出金の仕組みやメリットも紹介

に公開

に更新

に公開

に更新

三菱UFJ銀行や住信SBIネット銀行、りそな銀行、PayPay銀行は、海外FXでの利用を制限していると思われます。一方、2024年2月に調査した範囲では、三井住友銀行やみずほ銀行、楽天銀行からの説明の中には、海外FXでの利用を制限していると捉えられそうな記載はありませんでした。

海外FX初心者

海外FXと仮想通貨の損益は通算可能!税金で損しないために知っておきたい「雑所得」とは?

に公開

に更新

に公開

に更新

海外FXの損益は、仮想通貨(暗号資産)をはじめとする特定の種類の損益と相殺できます。海外FXと仮想通貨によって得た収入は、税金の計算上いずれも「雑所得」に分類され、まとめて所得金額を計算することになっているからです。

フィルターを適用する

FXONでは、このウェブサイトの機能向上とお客様の利便性を高めるためにクッキー使用しています。本ウェブサイトでは、当社だけではなく、お客様のご利用状況を追跡する事を目的とした第三者(広告主・ログ解析業者等)によるクッキーも含まれる可能性があります。 利用の方針