- FXONの特徴

-

サービス/商品サービス/商品サービス/商品

FXONが為替ブローカーとして提供している、リテール向け取引条件やプラットフォーム、取引可能な商品などを詳しくご案内しています。

close close

-

お客様サポートお客様サポートお客様サポート

口座開設方法や取引ツールの使い方、ヘルプデスクのQA集など、お客様向けサポート情報を掲載しています。

MetaTrader4/5 ご利用ガイド MetaTrader4/5 ご利用ガイド MetaTrader4/5 ご利用ガイド

メタトレーダーのインストール・操作方法をどこよりも詳しく解説。

よくある質問 よくある質問 よくある質問

お困り事はなんですか?あらゆる答えがここにある。

新着情報 新着情報 新着情報

運営会社・ライセンス 運営会社・ライセンス 運営会社・ライセンス

サイトマップ サイトマップ サイトマップ

お問い合わせ お問い合わせ お問い合わせ

一般・個人情報・プライバシーに関するお問い合わせ。

close close

- プロモーション

- トレーダーズマーケット

- パートナー

-

close close

FXONが為替ブローカーとして提供している、リテール向け取引条件やプラットフォーム、取引可能な商品などを詳しくご案内しています。

口座開設方法や取引ツールの使い方、ヘルプデスクのQA集など、お客様向けサポート情報を掲載しています。

メタトレーダーのインストール・操作方法をどこよりも詳しく解説。

お困り事はなんですか?あらゆる答えがここにある。

一般・個人情報・プライバシーに関するお問い合わせ。

トレードに役立つ情報や、マーケット情報を掲載しています。トレーダー同士の取引実績ポートフォリオもご覧いただけます。

この記事は:

に公開されています

に更新されています

「銀行送金ってどの業者でも受け付けてくれるのかな」

「振込手数料が一番安い銀行はどれだろう」

「スムーズに出金して確実に受け取りたい」

海外FXを始める際に、最適な入出金方法を探すのは当然のことです。

多くのトレーダーは安全性と低手数料を理由に銀行送金を選択しており、三井住友銀行や住信SBIネット銀行などが一般的に利用されています。

これまでは国内銀行送金が主な入金方法でしたが、2025年6月に資金決済に関する法律の一部を改正する法律が成立し(施行は1年以内)、今後は新たな入金手段がより広く普及する見込みです。

この状況を踏まえ、本記事では海外FXに適した銀行の特徴と、銀行送金による入出金時の注意点を詳しく解説していきます。

海外FXでは入出金に銀行送金を利用できる

海外FXの入出金方法として銀行送金が広く利用されています。銀行送金には「国内銀行送金」と「海外銀行送金」の2種類があります。

本記事の作成にあたり調査したところ、調査対象の10社全てが国内銀行送金に対応している一方、海外銀行送金については一部の業者が対応していないことが判明しました。

主要な海外FX業者の銀行送金対応状況を確認していきましょう。2025年9月時点で、どの業者も国内銀行送金に対応しています。

| 海外FX業者 | 入金 | 出金 |

| XMTrading | 〇 | 〇 |

| Vantage Trading | 〇 | 〇 |

| BigBoss | 〇 | 〇 |

| Axiory | 〇 | 〇 |

| Titan FX | 〇 | 〇 |

| FXGT | 〇 | 〇 |

| IS6FX | 〇 | 〇 |

| ThreeTrader | 〇 | 〇 |

| HFM | 〇 | 〇 |

| FXON | 〇 | 〇 |

| 海外FX業者 | 入金 | 出金 |

| XMTrading | 〇 | 〇 |

| Vantage Trading | 〇 | 〇 |

| BigBoss | 〇 | 〇 |

| Axiory | 〇 | 〇 |

| Titan FX | 〇 | 〇 |

| FXGT | 〇 | 〇 |

| IS6FX | 〇 | 〇 |

| ThreeTrader | 〇 | 〇 |

| HFM | 〇 | 〇 |

| FXON | 〇 | 〇 |

一方で、海外銀行送金については対応していない業者もあります。

| 海外FX業者 | 入金 | 出金 |

| XMTrading | 〇 | 〇 |

| Vantage Trading | × | × |

| BigBoss | 〇 | 〇 |

| Axiory | 〇 | 〇 |

| Titan FX | 〇 | 〇 |

| FXGT | 〇 | 〇 |

| IS6FX | × | × |

| ThreeTrader | 〇 | 〇 |

| HFM | × | × |

| FXON | 〇 | 〇 |

| 海外FX業者 | 入金 | 出金 |

| XMTrading | 〇 | 〇 |

| Vantage Trading | × | × |

| BigBoss | 〇 | 〇 |

| Axiory | 〇 | 〇 |

| Titan FX | 〇 | 〇 |

| FXGT | 〇 | 〇 |

| IS6FX | × | × |

| ThreeTrader | 〇 | 〇 |

| HFM | × | × |

| FXON | 〇 | 〇 |

冒頭で述べたように、今後国内銀行送金は制限が強まり、海外銀行送金や他の入金方法が主流になる可能性があります。現在海外銀行送金に対応していない業者も、将来的には対応するようになる可能性があります。

国内銀行送金と海外銀行送金の違いとは?

国内銀行送金と海外銀行送金は仕組みが大きく異なります。ここでは、それぞれの特徴とメリット・デメリットを詳しく解説します。

国内銀行送金

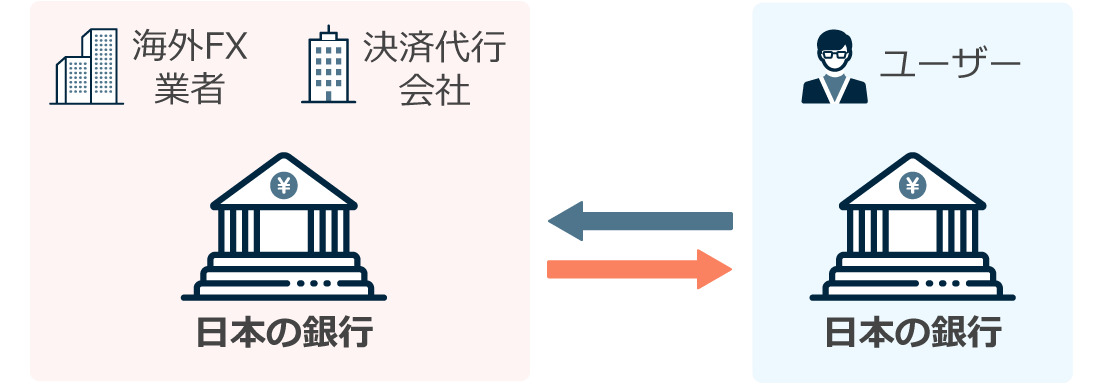

国内銀行送金とは、日本国内の銀行口座間で行われる送金のことです。

海外FXで国内銀行送金を利用する場合、ユーザーが持っている日本の銀行口座と、海外FX業者または決済代行業者が日本国内に保有する銀行口座との間で資金が移動します。

ユーザーが海外に資金を送る必要がないため、国内銀行送金として取り扱われます。

決済代行業者とは、事業者と決済サービス提供機関の間を仲介する業者のことです。海外FXで国内銀行送金を利用する場合、ほとんどのケースでは、海外FX業者と国内銀行の間を決済代行業者が仲介しています。

国内銀行送金は日本の銀行口座間で完結する送金方法で、送金手数料が0〜300円程度と低コストなのが特徴です。また、多くの人が日常的に利用している馴染みのある方法という点も大きな利点です。

一方で、海外FXで国内銀行送金を利用する際のデメリットも存在します。例えば、1~2万円程度の少額送金の場合、FX業者から手数料を徴収される可能性があります。また、クレジットカードやオンラインウォレットを使用する場合と比べて、入金完了までにより多くの時間がかかることも事実です。

さらに2025年6月に公布された資金決済法の改正により、国内銀行送金を使った決済代行業者への送金ができなくなる可能性が高まっています。そのため、今後は国内銀行送金の実施が難しくなっていくでしょう。

| メリット | デメリット |

送金手数料が安い 使い慣れた方法 |

少額送金時は注意 反映は即時でない |

| メリット | デメリット |

送金手数料が安い 使い慣れた方法 |

少額送金時は注意 反映は即時でない |

国内銀行送金はこれまで便利な入出金方法として利用されてきましたが、送金の遅さや規制強化の流れを考慮すると、今後は仮想通貨やオンラインウォレットによる入金方法への移行がより安全な選択と言えるでしょう。

なお、国内銀行送金に関する詳細な注意点は記事後半で解説していますので、利用を検討している方は、先にこれらの注意点を確認しておくことをおすすめします。

海外銀行送金

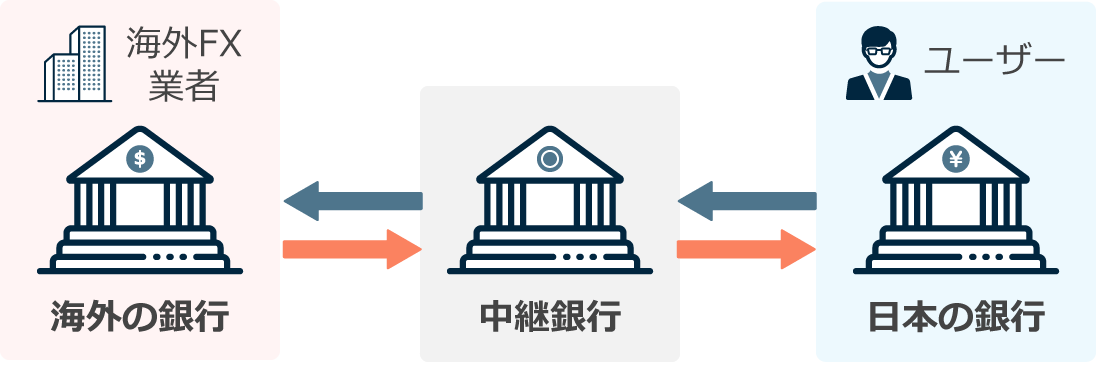

海外FXでの海外銀行送金とは、ユーザーの日本の銀行口座と海外にある業者または決済代行業者の銀行口座間で行われる送金のことです。一般的に、ユーザーと業者の間には中継銀行が介在し、国内銀行送金と比べて経由先が多くなります。

中継銀行は必ずしも1つとは限りません。場合によっては2つ以上の中継銀行を経由することがあります。

中継銀行とは、国際送金において送金元と送金先の間で仲介役を果たす銀行です。この中継銀行は送金元の銀行や取引通貨に基づいて自動的に決定され、利用者が自由に選択することはできません。

海外銀行送金は、国内銀行送金と比較して手数料が高くなります。これは中継銀行や受取先の銀行がそれぞれ手数料を徴収するためです。

さらに、送金速度は海外銀行の営業時間や休日、送金先国の通貨制度や法律の違いによって影響を受けます。このような要因により、海外銀行送金では国内送金よりも着金までに時間がかかることが一般的です。

しかし、以下の通りメリットもあります。

| メリット | デメリット |

国内規制による影響小 外貨で送金できる大口送金できる |

送金手数料が高い 口座反映時間が遅い |

| メリット | デメリット |

国内規制による影響小 外貨で送金できる大口送金できる |

送金手数料が高い 口座反映時間が遅い |

海外銀行送金は、外貨での送金や大口送金を行う場合に特に有利です。

また、改正資金決済法の成立の影響で、今後は国内銀行送金が利用しづらくなります。そのため、現状ではあまり選択されていない海外銀行送金も、有力な代替手段となるかもしれません。

海外FXへの入金に利用されている国内銀行

海外FX業者への入金方法で、どの銀行が最適か悩んでいる方は少なくないでしょう。ここでは、2025年9月時点で海外FX業者への送金に利用されており、手数料が安い銀行を例としてご紹介します。

ご紹介する銀行が実際の送金で利用できるかは、状況や支店により異なります。詳細は各銀行へ直接お問い合わせ下さい。

三井住友銀行

三井住友銀行の基本的な情報は以下の通りです。

| 項目 | 条件 |

| 振込手数料(同行宛て) | 無料*1 |

| 振込手数料(他行宛て) | 154~220円*2 |

| モアタイムシステム | 参加 |

| インターネットバンキング | あり |

| デビットカード | VISA |

| SWIFTコード | SMBCJPJT*3 |

| 項目 | 条件 |

| 振込手数料(同行宛て) | 無料*1 |

| 振込手数料(他行宛て) | 154~220円*2 |

| モアタイムシステム | 参加 |

| インターネットバンキング | あり |

| デビットカード | VISA |

| SWIFTコード | SMBCJPJT*3 |

*1インターネットバンキングを利用した際は無料ですが、その他の方法を使うと数百円の手数料がかかることがあります。

*2Oliveアカウントを利用している場合、月3回まで無料です。

*311桁のSWIFTコードが必要な場合は、下3桁にXを3つ付けて「SMBCJPJTXXX」とします。

SWIFTとは国際銀行間送金に使われるシステムです。SWIFTコードは、このシステムに参加する銀行に割り振られる固有の識別コードです。海外銀行送金を検討している場合は、必ず送金先銀行のSWIFTコードの有無を確認して下さい。

三井住友銀行で入金する場合は、SMBCダイレクト(インターネットバンキング)の利用をおすすめします。SMBCダイレクトを使えば、同行宛ての振込手数料が無料になり、他行宛ての振込でも手数料を最低154円に抑えることができます。

Oliveというサービスに申し込めば、手数料はさらにお得になります。

住信SBIネット銀行

住信SBIネット銀行の基本的な情報は以下の通りです。

| 項目 | 条件 |

| 振込手数料(同行宛て) | 無料 |

| 振込手数料(他行宛て) | 77円*1 |

| モアタイムシステム | 参加 |

| インターネットバンキング | あり |

| デビットカード | VISA Mastercard |

| SWIFTコード | NTSSJPJT |

| 項目 | 条件 |

| 振込手数料(同行宛て) | 無料 |

| 振込手数料(他行宛て) | 77円*1 |

| モアタイムシステム | 参加 |

| インターネットバンキング | あり |

| デビットカード | VISA Mastercard |

| SWIFTコード | NTSSJPJT |

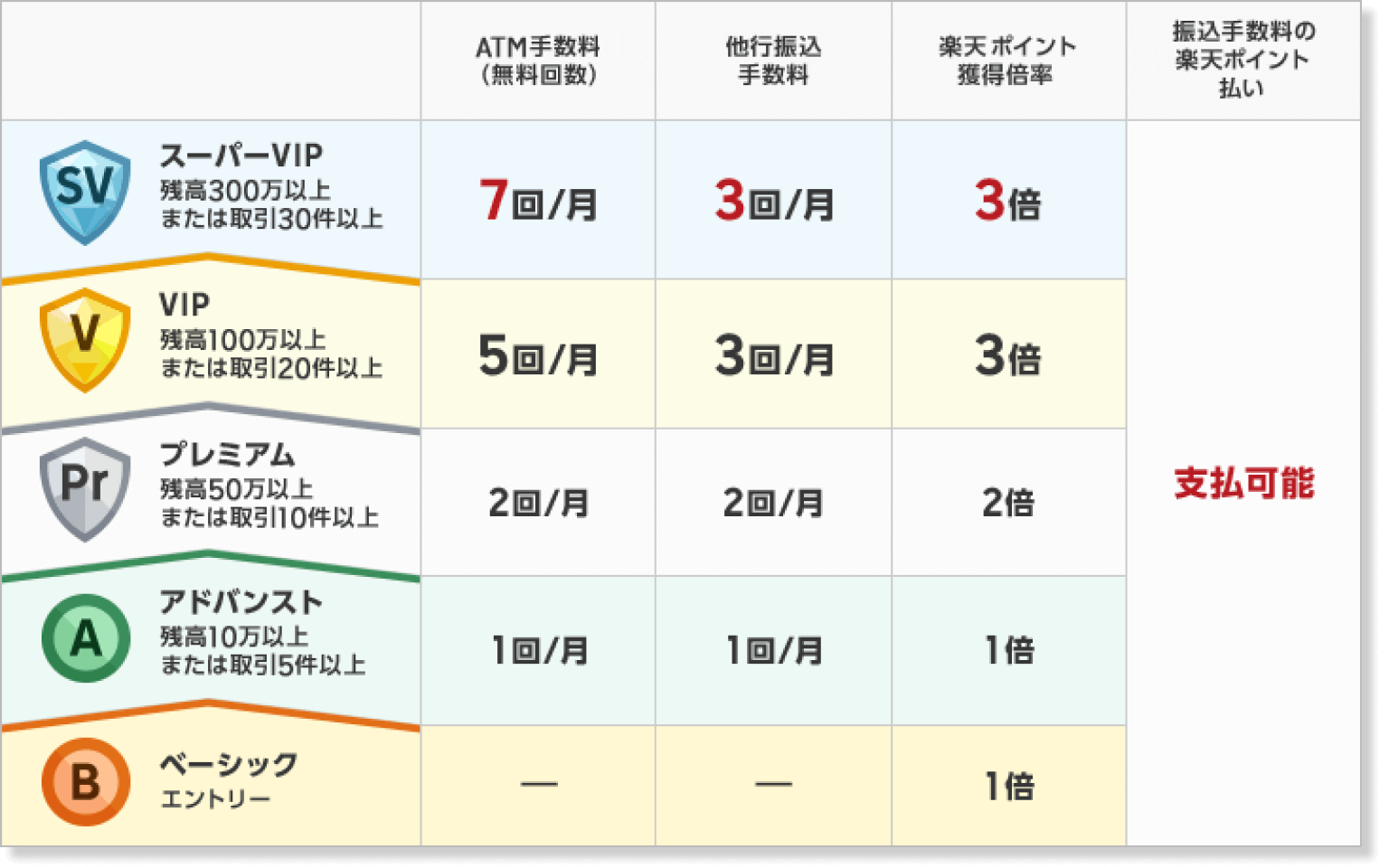

*1 条件を満たすと一定回数まで他行振込手数料が無料になります。

住信SBIネット銀行は他行宛ての振込手数料がわずか77円という低価格が特徴です。

さらに、「スマート認証NEO」という認証アプリを利用して簡単な条件を満たすだけで、月に数回の他行宛て振込手数料が無料になります。

手数料の観点では、最も条件が良い銀行の1つでしょう。

海外FXへの入金を禁止している銀行

国内の一部銀行では、海外FX業者への送金を禁止しています。ここでは、そのような送金制限を設けている銀行について詳しくご紹介します。

ソニー銀行

ソニー銀行は海外FX業者への送金を行っていません。以下はソニー銀行の公式サイトに掲載されている内容ですが、「カジノ業者など、金融商品取引法に基づく登録を受けていない海外所在FX業者など」と記載があります。

出典:ソニー銀行

GMOあおぞらネット銀行

GMOあおぞらネット銀行の公式サイトでは、無登録で金融商品取引業を行う業者に関する注意喚起が行われています。

業者とユーザー間のトラブルを防止するために、利用規約には「なお、当社においては、無登録業者への送金や収納代行を目的とした銀行口座の利用はお断りしております」と明記されています。

出典:GMOあおぞら銀行

楽天銀行

楽天銀行の公式サイトには「当行の海外送金サービスでは、無登録で金融商品取引業を行っているとして、金融庁(財務局)が警告書を発出した業者等への送金は取扱いできません」と利用規約に明記されています。

そのため、大半が無登録である海外FX業者への国内銀行送金はできないと考えておくべきでしょう。

出典:楽天銀行

他の銀行では明確な記載がなくても、送金審査の過程で送金が止められるケースがあるため注意が必要です。

海外FXへ国内銀行送金で入金する際の注意点

国内銀行送金は利便性が高く、よく利用される送金方法です。しかし、いくつかの注意点があります。無駄な手数料の支払いや入金拒否を避けるために、これらを事前に理解しておきましょう。

少額入金だと手数料がかかるFX業者もある

少額入金の場合、一部の海外FX業者では手数料が発生します。この手数料は銀行の振込手数料とは別のもので、海外FX業者に直接払うものです。

以下は2025年9月時点の主要な海外FX業者の入金手数料一覧です。なお、一部の業者では一定金額未満の入金時に手数料を設定しています。

| 海外FX業者 | 入金手数料*1 |

| XMTrading | 1万円未満:1,500円 1万円以上:無料 |

| Vantage Trading | 無料 |

| BigBoss | 5万円未満:1,000円 5万円以上:無料 |

| Axiory | 無料 |

| Titan FX | 無料 |

| FXGT | 停止中 |

| IS6FX | 無料 |

| ThreeTrader | 無料 |

| HFM | 無料 |

| FXON | 2万円未満:1,000円 2万円以上:無料 |

| 海外FX業者 | 入金手数料*1 |

| XMTrading | 1万円未満:1,500円 1万円以上:無料 |

| Vantage Trading | 無料 |

| BigBoss | 5万円未満:1,000円 5万円以上:無料 |

| Axiory | 無料 |

| Titan FX | 無料 |

| FXGT | 停止中 |

| IS6FX | 無料 |

| ThreeTrader | 無料 |

| HFM | 無料 |

| FXON | 2万円未満:1,000円 2万円以上:無料 |

*12025年9月時点の情報です

少額入金を頻繁に行うなら、手数料がかからない海外FX業者を選びましょう。

また、国内銀行送金だけでなく、他の資金移動方法も比較検討することをおすすめします。オンラインウォレットや暗号通貨(仮想通貨)など、手数料が安く口座への反映も早い選択肢もあります。

出金手数料についても、業者によって出金額に応じた手数料が発生する場合があります。

| 海外FX業者 | 出金手数料*1 |

| XMTrading | 40万円未満:2,500円 40万円以上:無料 |

| Vantage Trading | 無料 |

| BigBoss | 2,000円 |

| Axiory | 2万円未満:1,000円 2万円以上:無料 |

| Titan FX | 無料*2 |

| FXGT | 無料 |

| IS6FX |

月1回無料

2回目以降

20万円以下:4,500円

20万円から:出金額の2% |

| ThreeTrader | 無料 |

| HFM | 無料 |

| FXON | 2万円未満:2,000円 2万円以上:無料 |

| 海外FX業者 | 出金手数料*1 |

| XMTrading | 40万円未満:2,500円 40万円以上:無料 |

| Vantage Trading | 無料 |

| BigBoss | 2,000円 |

| Axiory | 2万円未満:1,000円 2万円以上:無料 |

| Titan FX | 無料*2 |

| FXGT | 無料 |

| IS6FX |

月1回無料

2回目以降

20万円以下:4,500円

20万円から:出金額の2% |

| ThreeTrader | 無料 |

| HFM | 無料 |

| FXON | 2万円未満:2,000円 2万円以上:無料 |

*12025年9月時点の情報です

*2取引なしの出金時は、4%の出金手数料が発生します

XMTradingでは、40万円未満の出金に手数料がかかります。手数料無料の条件は比較的厳しいため、注意が必要です。

トレードで得た利益が予期せず減少することを防ぐために、入出金時の手数料条件を事前に確認しておきましょう。

入金の反映に時間がかかることがある

国内銀行送金は、クレジットカードやオンラインウォレットでの入金と比較すると、口座への反映に時間がかかる傾向があります。

以下は、各FX業者の公式サイトに記載されている所要時間です。

| 海外FX業者 | 振込手続き後の所要時間*1 |

| XMTrading | 1時間以内 |

| Vantage Trading | 1〜2営業日 |

| BigBoss | 口座着金後に即反映*2 |

| Axiory | 30分 |

| Titan FX | 1時間〜1営業日 |

| FXGT | 停止中 |

| IS6FX | 1時間以内 |

| ThreeTrader | 口座着金後約20分*2 |

| HFM | 30分以内 |

| FXON | 口座着金後5分〜1時間*2 |

| 海外FX業者 | 振込手続き後の所要時間*1 |

| XMTrading | 1時間以内 |

| Vantage Trading | 1〜2営業日 |

| BigBoss | 口座着金後に即反映*2 |

| Axiory | 30分 |

| Titan FX | 1時間〜1営業日 |

| FXGT | 停止中 |

| IS6FX | 1時間以内 |

| ThreeTrader | 口座着金後約20分*2 |

| HFM | 30分以内 |

| FXON | 口座着金後5分〜1時間*2 |

*12025年9月時点の情報です

*2口座着金までの時間は含まれていません

海外FX業者によっては、国内銀行送金を利用すると時間的なロスが発生する可能性があります。入金後すぐに取引を開始したい場合は、仮想通貨(暗号資産)送金やオンラインウォレットの利用をおすすめします。

入金時に振込人名義を指定されることがある

海外FX業者の一部は、振込時に特定の形式の振込人名義を使用するよう求めています。

例えば、XMTradingへの入金では、通常の氏名ではなく「ローマ字氏名+MT4/MT5の口座番号」という形式にする必要があります。FXONでも同様に「登録と同一の名義 + 6桁のコード」とコードを記載した上で振り込みましょう。

正しい形式で入金しなかった場合は、カスタマーサポートに連絡し、口座番号・入金額・振込明細書を提出しましょう。この手続きを怠ると、入金が反映されない可能性もあるため注意が必要です。

法改正により銀行送金が制限される可能性がある

2025年6月に改正資金決済法が成立したことにより、今後は海外FX業者への国内銀行送金が制限されるリスクが高まっています。

この法改正によって、海外FX業者が日本国内で利用してきた決済代行業者を使用できなくなる可能性が生じているためです。

この法改正は国内銀行送金だけでなく、オンラインウォレットユーザーにも影響します。このような状況から、今後は仮想通貨や海外銀行送金による入金方法を検討しておく必要があるでしょう。

FXONの入金方法

FXONの入金方法は2025年9月時点で、国内銀行送金・海外銀行送金・仮想通貨・オンラインウォレットの4種類があります。

今後はクレジットカードによる入金にも対応予定です。また、仮想通貨についても、現在のビットコイン(BTC)とテザー(USDT)に加えて、さらに多くの通貨での入金に対応していく予定です。

不慣れな入金方法では不安を感じることもあるかもしれませんが、FXON公式サイトでは手順を詳しく解説していますので、ぜひ一度ご覧下さい。

海外FXから国内銀行送金で出金する際の注意点

国内銀行送金で出金する際に注意したい点があります。

出金に関するトラブルが発生すると、「お金を引き出せないままだったらどうしよう」という不安が大きくなってしまいます。こうしたトラブルを避けるためにも、以下の点は必ず理解しておきましょう。

入金方法と同じ方法での出金が求められる

入金額分までの出金は、入金時と同じ方法で行う必要があります。

例えば、クレジットカードで10万円を入金し、トレードで5万円の利益を得たとします。この場合、15万円を出金する際、最初の10万円分はクレジットカードへの返金として処理しなければなりません。

このルールは、マネーロンダリングやクレジットカード枠の不正な現金化を防止するために設けられています。

マネーロンダリングとは、不正に入手した資金を架空の口座や他人名義の口座に移動させることで、その資金の出所を隠し、あたかも正当な手段で得たお金であるかのように見せかける手法です。

出金方法に優先順位があるところもある

海外FX業者の中には、出金方法に優先順位を設定しているところがあります。複数の方法で入金した場合は、その優先順位に従って出金手続きを行う必要があるため、注意が必要です。

例えば、Titan FXでは以下のような優先順位が定められています。

- Apple Pay

- クレジット/デビットカード

- bitwallet

- STICPAY

- Peska

- 国内銀行送金

- 仮想通貨

なおFXONでは、入金分の出金は好きな順に行うことができます。今後、クレジットカードによる入出金が導入されたら、カードへの出金が最優先となりますが、その他の方法は順不同で、お好みの順番で出金可能です。

また、入金分を出金した後は、利益をお好みの方法で出金することが可能です。

FXONでは、ユーザーの利便性向上のため、よくある質問と回答(FAQ)をまとめています。以下のリンクは出金方法に関する質問の一例ですのでご参照下さい。

本人以外の名義では銀行送金による出金ができない

海外FX業者からの出金先に指定できる銀行口座は、本人名義のみです。

マネーロンダリング防止のため、異なる名義の口座への出金はできません。配偶者や子どもの名義の口座も利用できませんのでご注意下さい。

また、本人名義の口座であっても、ローマ字の綴りが正しくないと出金できないことがありますので、正確な情報を登録しましょう。

国内銀行送金の代替手段を探していこう

国内銀行送金は、操作のしやすさやコスト面からユーザーに広く利用されている入出金方法です。

ただし、2025年6月の資金決済法改正により、海外FX向けの国内銀行送金が制限される可能性があります。そのため、銀行や決済代行業者の動向に注目しておくことが大切です。また、仮想通貨決済など、国内銀行送金以外の入金方法についても検討されることをおすすめします。

FXONは現在、国内銀行送金・海外銀行送金・仮想通貨・STICPAYなど複数の入出金方法を提供しています。入出金プロセスでご不明点があっても、FXONの充実した日本語サポートがあるため、安心してお取引頂けます。

この記事はお役に立ちましたか?

0人中0人がこの記事が役に立ったと言っています

貴重な意見をいただきありがとうございます。

関連する記事

FXON メディア

MQL5 VPSの評判は?自動売買歴5年の筆者が実際に使って本音でレビュー!

に公開

に更新

に公開

に更新

MetaTrader専用に最適化された「MQL5 VPS」は、低遅延・高安定の自動売買環境を提供する公式VPSです。設定が簡単でリモート接続不要、EAを24時間稼働可能。スキャルピングにも最適な高速取引を実現し、FXONの無料特典で手軽に試せます。

FXON メディア

MQL5 VPSの使い方を徹底解説!契約・設定・稼働までの操作ガイド

に公開

に更新

に公開

に更新

この記事では、MQL5 VPSの契約準備から支払い方法、MT4/MT5での移行設定、EAを24時間安定稼働させる確認手順、注意点とトラブル対処まで詳しく解説しています。FXONの条件付き無料キャンペーンで、超低遅延VPSを実質ゼロコストで導入する方法も紹介します。

FXON メディア

【完全無料】FXONパーフェクトオーダーインジケータを徹底解説!

に公開

に更新

に公開

に更新

FXONのパーフェクトオーダーインジケータは、無料・MT4/MT5標準搭載・矢印サインと通知でエントリーを可視化できる高機能ツールです。初心者でもトレンド方向とエントリーポイントを直感的に把握でき、過去検証にも活用できます。

海外FX初心者

海外FXで使えるデビットカードは?入出金の仕組みやメリットも紹介

に公開

に更新

に公開

に更新

三菱UFJ銀行や住信SBIネット銀行、りそな銀行、PayPay銀行は、海外FXでの利用を制限していると思われます。一方、2024年2月に調査した範囲では、三井住友銀行やみずほ銀行、楽天銀行からの説明の中には、海外FXでの利用を制限していると捉えられそうな記載はありませんでした。

海外FX初心者

海外FXと仮想通貨の損益は通算可能!税金で損しないために知っておきたい「雑所得」とは?

に公開

に更新

に公開

に更新

海外FXの損益は、仮想通貨(暗号資産)をはじめとする特定の種類の損益と相殺できます。海外FXと仮想通貨によって得た収入は、税金の計算上いずれも「雑所得」に分類され、まとめて所得金額を計算することになっているからです。

フィルターを適用する

FXONでは、このウェブサイトの機能向上とお客様の利便性を高めるためにクッキー使用しています。本ウェブサイトでは、当社だけではなく、お客様のご利用状況を追跡する事を目的とした第三者(広告主・ログ解析業者等)によるクッキーも含まれる可能性があります。 利用の方針