- FXONの特徴

-

サービス/商品サービス/商品サービス/商品

FXONが為替ブローカーとして提供している、リテール向け取引条件やプラットフォーム、取引可能な商品などを詳しくご案内しています。

close close

-

お客様サポートお客様サポートお客様サポート

口座開設方法や取引ツールの使い方、ヘルプデスクのQA集など、お客様向けサポート情報を掲載しています。

MetaTrader4/5 ご利用ガイド MetaTrader4/5 ご利用ガイド MetaTrader4/5 ご利用ガイド

メタトレーダーのインストール・操作方法をどこよりも詳しく解説。

よくある質問 よくある質問 よくある質問

お困り事はなんですか?あらゆる答えがここにある。

新着情報 新着情報 新着情報

運営会社・ライセンス 運営会社・ライセンス 運営会社・ライセンス

サイトマップ サイトマップ サイトマップ

お問い合わせ お問い合わせ お問い合わせ

一般・個人情報・プライバシーに関するお問い合わせ。

close close

- プロモーション

- トレーダーズマーケット

- パートナー

-

close close

FXONが為替ブローカーとして提供している、リテール向け取引条件やプラットフォーム、取引可能な商品などを詳しくご案内しています。

口座開設方法や取引ツールの使い方、ヘルプデスクのQA集など、お客様向けサポート情報を掲載しています。

メタトレーダーのインストール・操作方法をどこよりも詳しく解説。

お困り事はなんですか?あらゆる答えがここにある。

一般・個人情報・プライバシーに関するお問い合わせ。

トレードに役立つ情報や、マーケット情報を掲載しています。トレーダー同士の取引実績ポートフォリオもご覧いただけます。

この記事は:

に公開されています

に更新されています

海外FXの損益は、仮想通貨(暗号資産)をはじめとする特定の所得の損益と合算することになります。片方の利益と片方の損失での相殺も可能で、相殺した場合は節税になります。

FXや仮想通貨取引をしている人は、このあたりの仕組みをしっかり理解しておきましょう。

本記事では、海外FXの税金に関する基礎知識や通算できる所得などを解説します。

海外FXと仮想通貨の損益は通算できる

海外FXで発生した損益と、仮想通貨(暗号資産)取引で発生した損益は、税金計算の中で合算します。状況によっては「利益 + 損失」という相殺が可能で、その分、納めるべき税金を減らせます。

以下に、海外FXと仮想通貨の取引を行っている人が節税できるパターンを整理しました。

| パターン | 海外FX | 仮想通貨 | 節税*1 |

| A | 利益 | 利益 | × |

| B | 利益 | 損失 | 〇 |

| C | 損失 | 利益 | 〇 |

| D | 損失 | 損失 | × |

| パターン | 海外FX | 仮想通貨 | 節税*1 |

| A | 利益 | 利益 | × |

| B | 利益 | 損失 | 〇 |

| C | 損失 | 利益 | 〇 |

| D | 損失 | 損失 | × |

*1「雑所得」に分類される損益の中で、発生しているのが海外FXと仮想通貨の損益のみという場合に、節税になるかどうかを示しています。

損益の合算によって節税できるのは、パターンBとパターンCです。これは、海外FXと仮想通貨のいずれか一方に損失、いずれか一方に利益が発生しているケースです。

副業などを特にしておらず、海外FXと仮想通貨の両方ともに損失が発生している場合(パターンD)は、その損失について申告しなくても問題ありません。しかし、パターンBとCの場合には、損失についても申告を行うことによって支払う税金を減らせるので、申告をしたほうが良いでしょう。

ちなみに、海外FXと仮想通貨の両方ともに利益が出ている場合(パターンA)については、その金額によりますが、申告が必要となります。

なぜ相殺ができるかというと、海外FXと仮想通貨によって得た収入は、税金の計算上いずれも「雑所得」に分類され、まとめて所得金額を計算することになっているからです。

こういった税金の仕組みについて頭に入れていないと、無駄に税金を多く支払ってしまうことにもなりかねません。そこで次の章では、海外FXの税金に関する大まかな枠組みについて見ていきます。

なお、海外FXの損益と通算ができるものは、仮想通貨での損益だけではありません。先に、通算ができるものを確認しておきたいという方は、以下から該当箇所に進んで下さい。

この記事では「損益の通算」「損益を通算する」といった表現を使うことがありますが、これらの表現は、「損失や利益を合わせる」といった広義の意味で使っています。

一方、税金用語の「損益通算」は、例えば、給与所得という区分の黒字から、不動産所得という別の区分の赤字を差し引くといった行為を指します。本記事で税金用語の損益通算を使う場合は、「損益通算」という四文字熟語の形で使っています。

海外FXに関する税金の基本

海外FXに取り組んでいる人は、税金の仕組みを理解しておいて下さい。

税金の基本は、さまざまな場面で必要になります。海外FXの損益と、仮想通貨(暗号資産)取引の損益が通算できる理由を知るにあたっても、節税対策を進めるにあたっても必要です。

ここでは、以下の3つの観点から海外FXに関する税金の基本を説明していきます。

発生する税金の種類

海外FXで利益を出した場合、日本に居住している人が払うべき税金は以下の2つです。

- 所得税(+ 復興特別所得税)

- 住民税の所得割

主に2通りの税金が発生することになりますが、多くの場合、「確定申告をしっかりとやれば問題ない」という1つの点を意識すれば良いでしょう。

確定申告は所得税を計算するために行うものです。そのため、確定申告とは別に、住民税の申告も必要だと感じられるかもしれませんが、それは不要です。なぜなら、確定申告のデータは税務署からお住まいの自治体に送られ、それをもとに住民税の金額が決まるようになっているからです。

ちなみに、海外FXで上げた利益が少ない場合などは、確定申告が不要となります。確定申告が必要となる条件については、以下をご覧下さい。

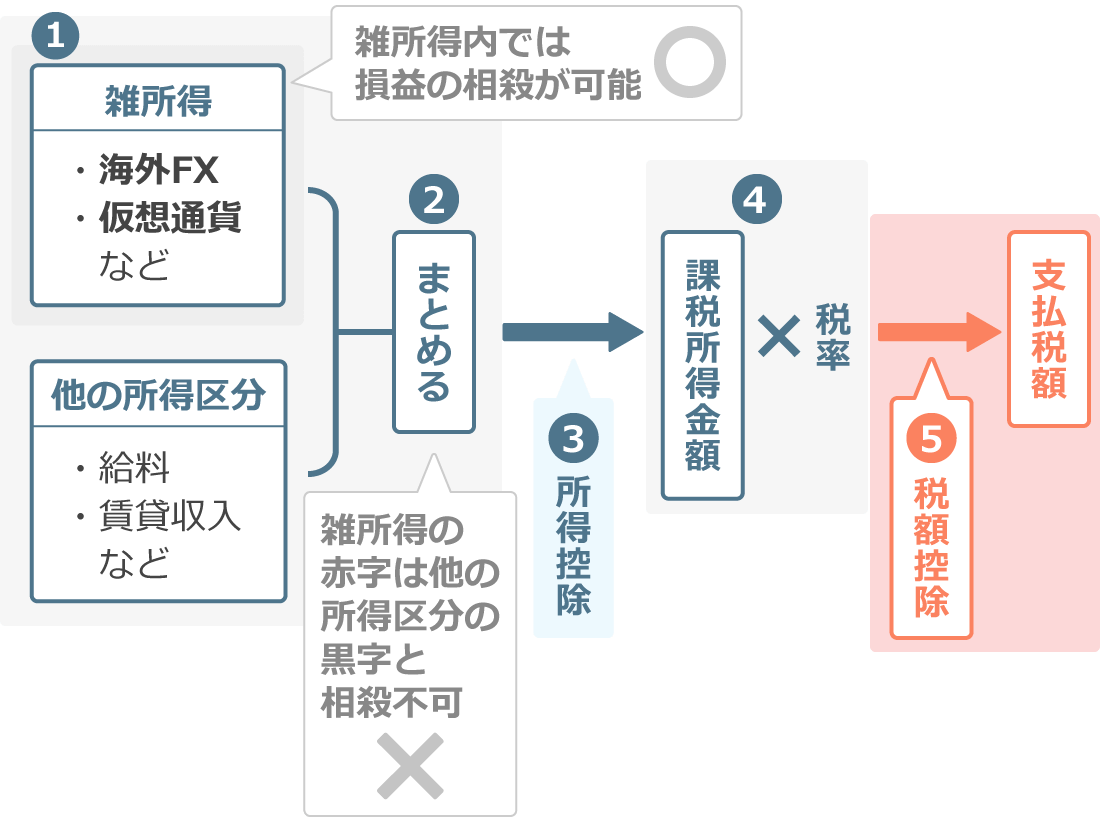

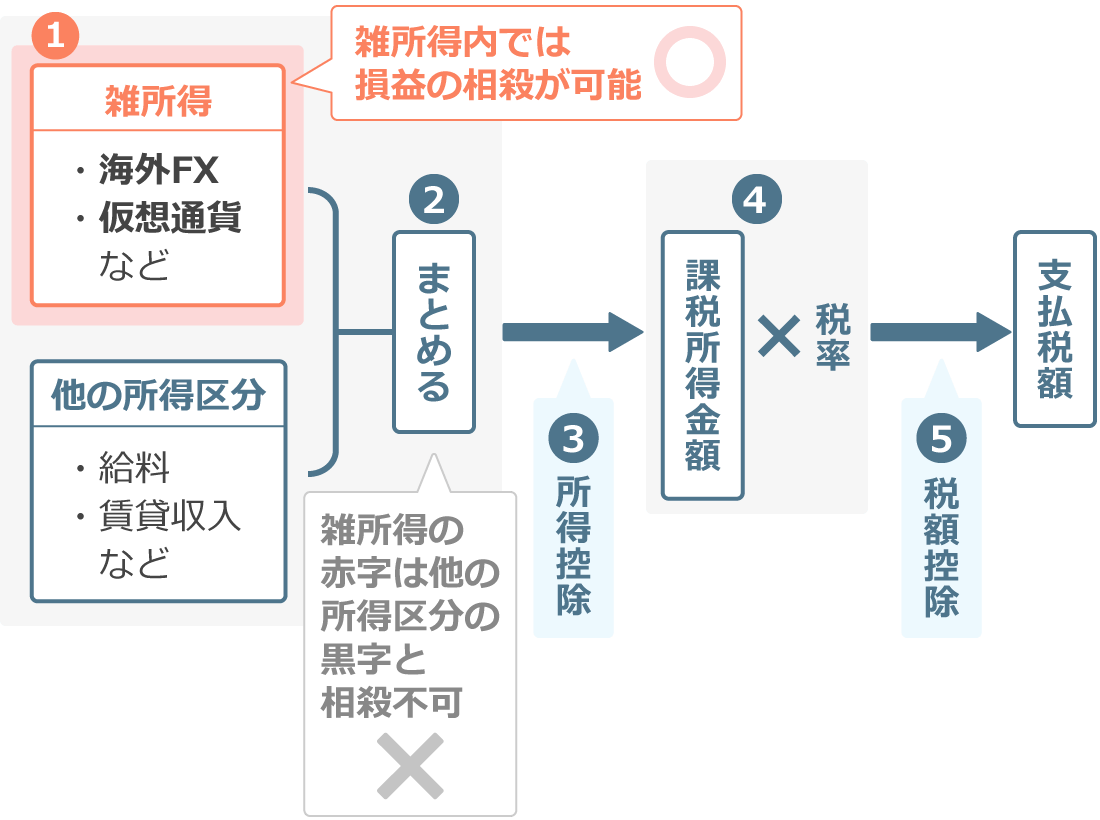

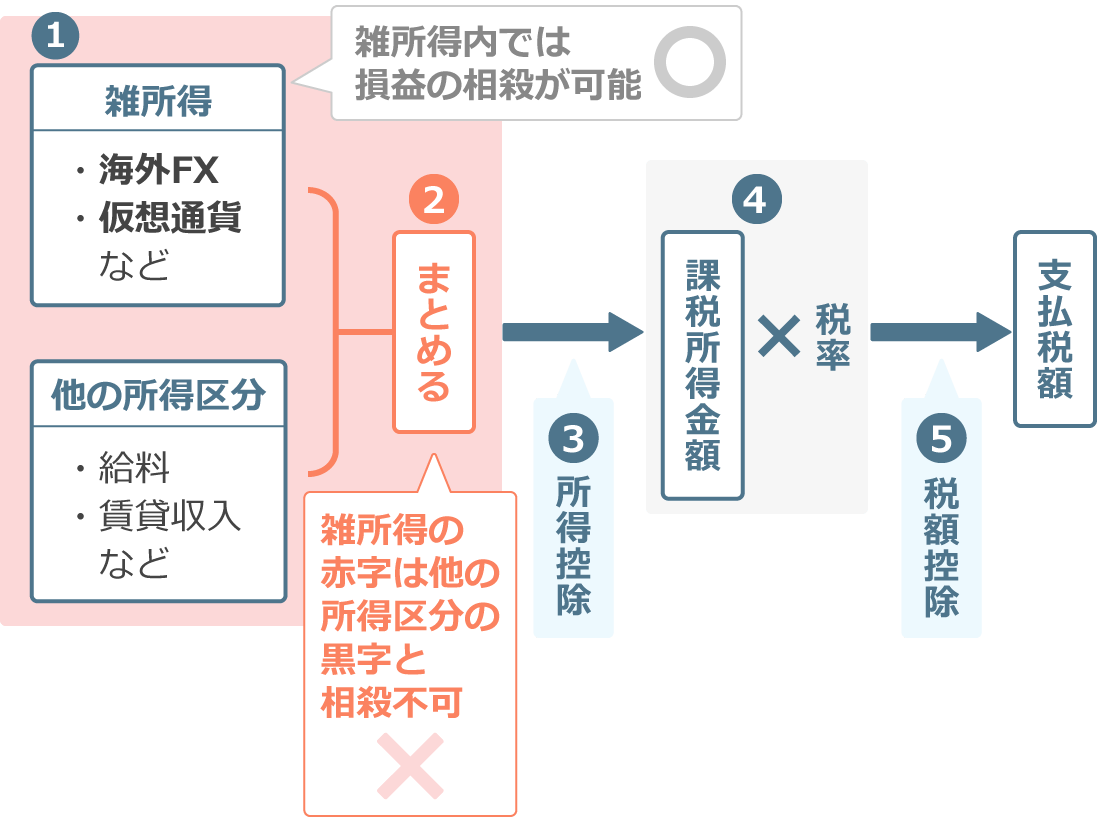

税金の計算が行われる流れ

海外FXで得た利益は「雑所得」という所得区分に分類されます。この雑所得にかかる税額は、基本的に「総合課税」という方法で計算します。

そのため、海外FXで上げた利益に対する税額は、総合課税によって計算することになります。

総合課税とは、さまざまな区分の所得金額を合計し、その合計金額に課税することによって、所得税額を計算するというものです。例えば、給与所得に区分される所得の金額と、雑所得に区分される所得の金額を合計するなどして計算を進めます。

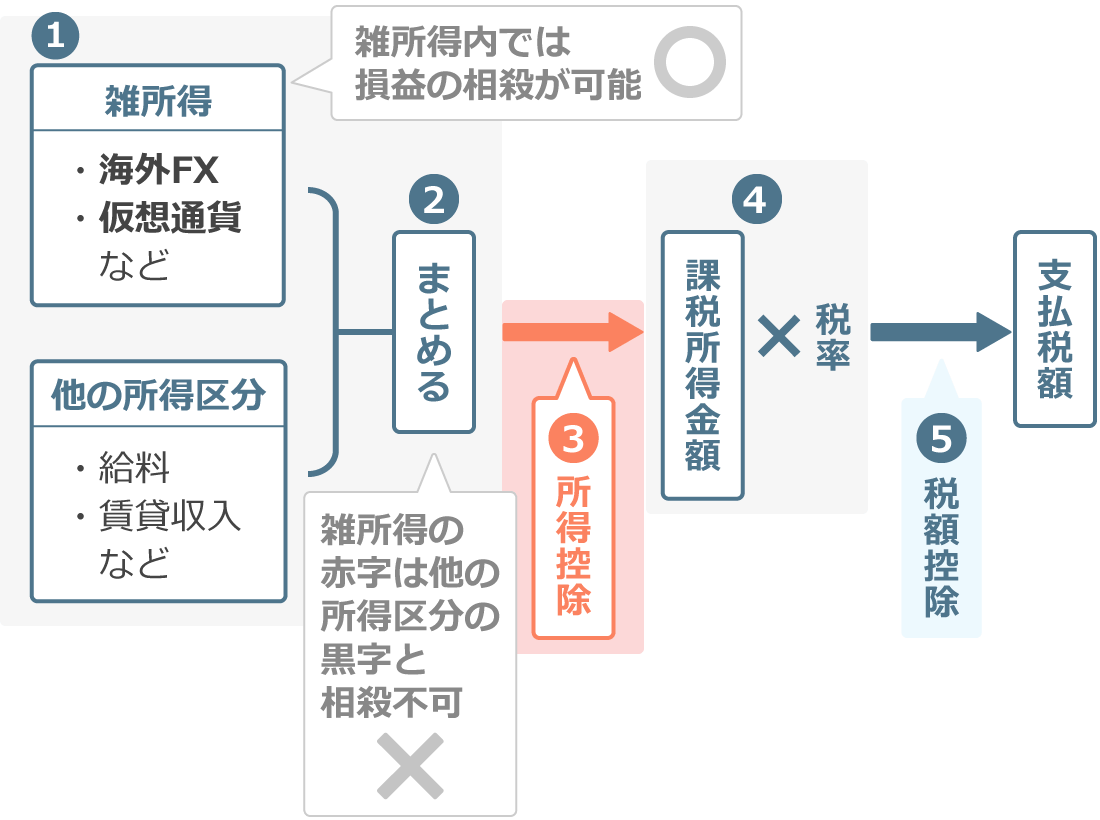

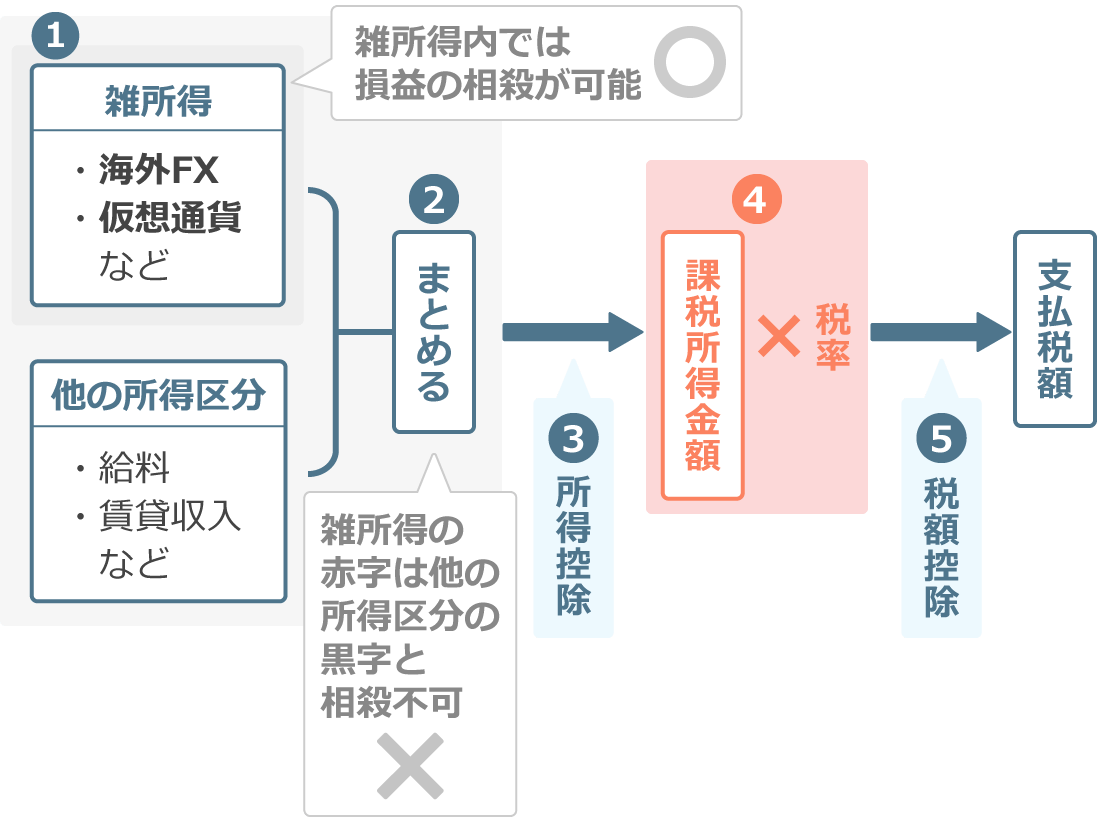

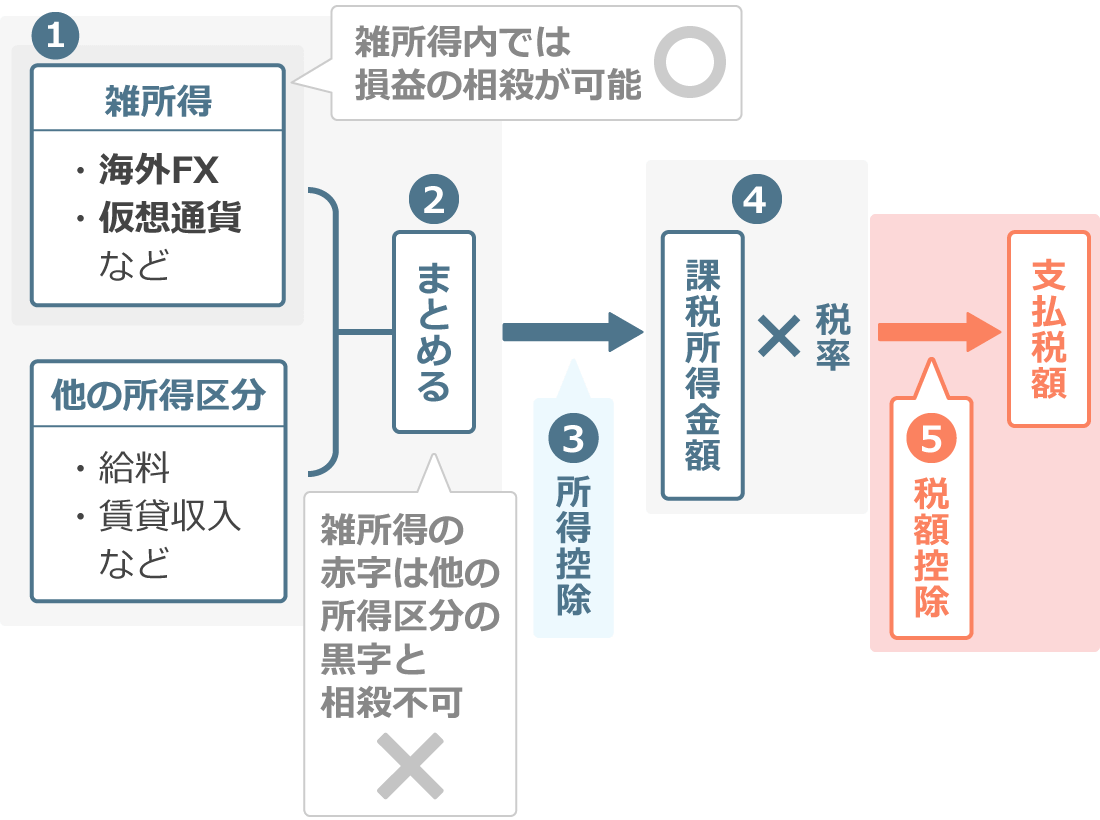

海外FXでの利益にかかる税金に焦点を当てたとき、税金計算の流れは以下のように示せます。所得税・住民税に関わらず、大きな流れは同じです。

以降では、段階ごとに説明していきます。

①雑所得の所得金額を計算

まずは「雑所得の所得金額」を計算します。

雑所得の所得金額の計算のためには、海外FXでの売買益から経費を差し引くなどします。そして、経費を差し引くなどして求めた金額を、雑所得に分類される他の損益(仮想通貨取引の損益など)とまとめます。

ポイントとなるのは、雑所得内の利益と損失が相殺できるという点です。

雑所得に分類される収入はさまざまです。雑所得の所得金額はそれらをまとめることで計算される仕組みで、例えば海外FXで利益が出ており、仮想通貨で損失が発生していた場合には、海外FXの利益から仮想通貨の損失を差し引けます。

②他の区分の所得金額と合算

計算された雑所得の所得金額は、他の所得区分の所得金額とまとめられます。例えば、サラリーマンの人の場合なら、雑所得の所得金額は給与所得の所得金額とまとめられることになります。

ちなみに、各所得区分の計算を行う中で、マイナスが発生することがあります。例として、マンション経営で赤字になったというケースが挙げられます。

基本的にこのように発生したマイナスは、「損益通算」できます。つまり、各所得区分を求めてからそれぞれをまとめる際に、他の黒字となっている所得金額から赤字分を差し引けます。先ほどのマンション経営で赤字になった場合では、不動産所得が赤字になるわけですが、この赤字は給与所得などの黒字と相殺できるのです。

しかし、雑所得の所得金額の赤字に関しては、上記のように他の所得区分の黒字と相殺できません。

海外FXや仮想通貨で発生した損失は、雑所得内の他の利益と相殺できます。しかし、他の所得区分の収入との相殺(損益通算)はできません。例えばサラリーマンの人が、海外FXや仮想通貨で損失を出して、雑所得の所得金額が赤字になったとします。このとき、確定申告を進める中で、給与所得の黒字からこの赤字分を差し引くことはできません。

③所得控除が適用される

その後、各種所得控除を差し引きます。

所得控除とは、税率をかける前の所得額から差し引くことができるものです。所得控除には以下のようなものがあります。

- 雑損控除

- 医療費控除

- 社会保険料控除

- 小規模企業共済等掛金控除

- 生命保険料控除

- 地震保険料控除

- 寄附金控除

- 障害者控除

- 寡婦控除

- ひとり親控除

- 勤労学生控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 基礎控除

④税率をかけて税額を計算

③の結果求められる金額は「課税所得金額」と呼ばれます。

この課税所得金額に税率がかけられることで、税額が計算されます。かけられる税率は後述の通り、課税所得金額によって変わる仕組みとなっています。

⑤税額控除が適用されて、支払い税額が決定

税率をかけて求めた税額から、税額控除を差し引くと、実際に支払う税額が決定します。

ちなみに、税額控除とは、税率をかけて求めた税額から差し引くことができるものです。税額控除には、以下のようなものがあります。

- 配当控除

- 分配時調整外国税相当額控除

- 外国税額控除

- 政党等寄附金特別控除

- 認定NPO法人等寄附金特別控除

- 公益社団法人等寄附金特別控除

- (特定増改築等)住宅借入金等特別控除

- 住宅耐震改修特別控除

- 住宅特定改修特別税額控除

- 認定住宅等新築等特別税額控除

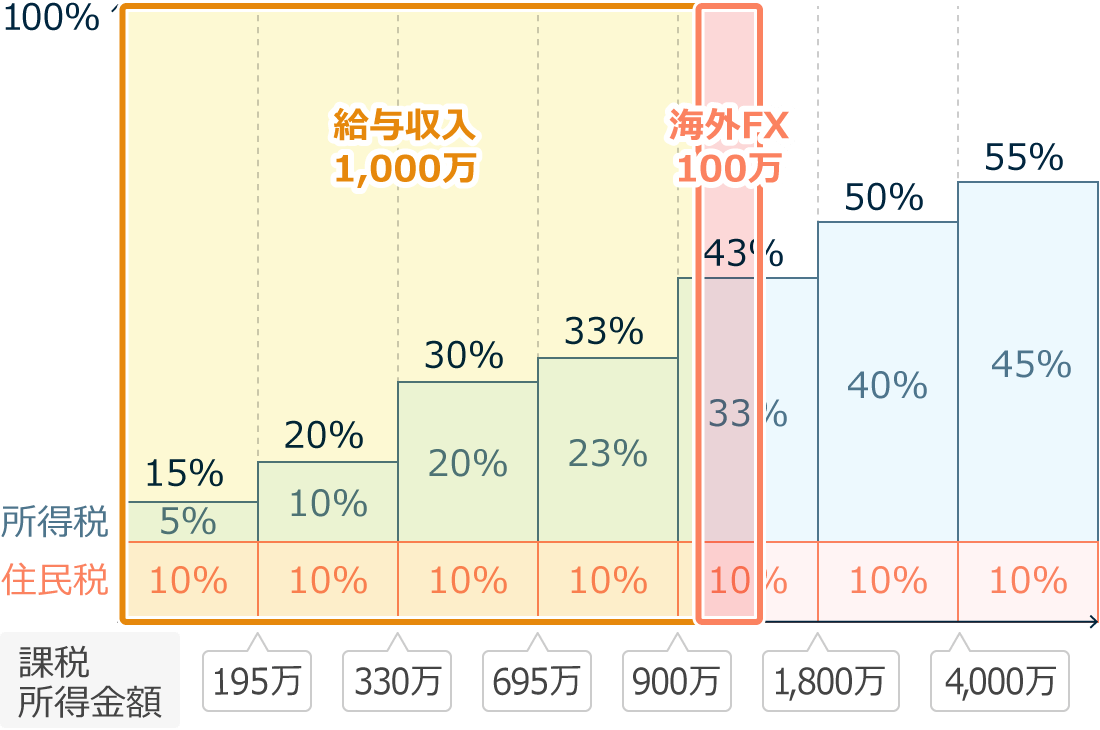

所得税・住民の税率

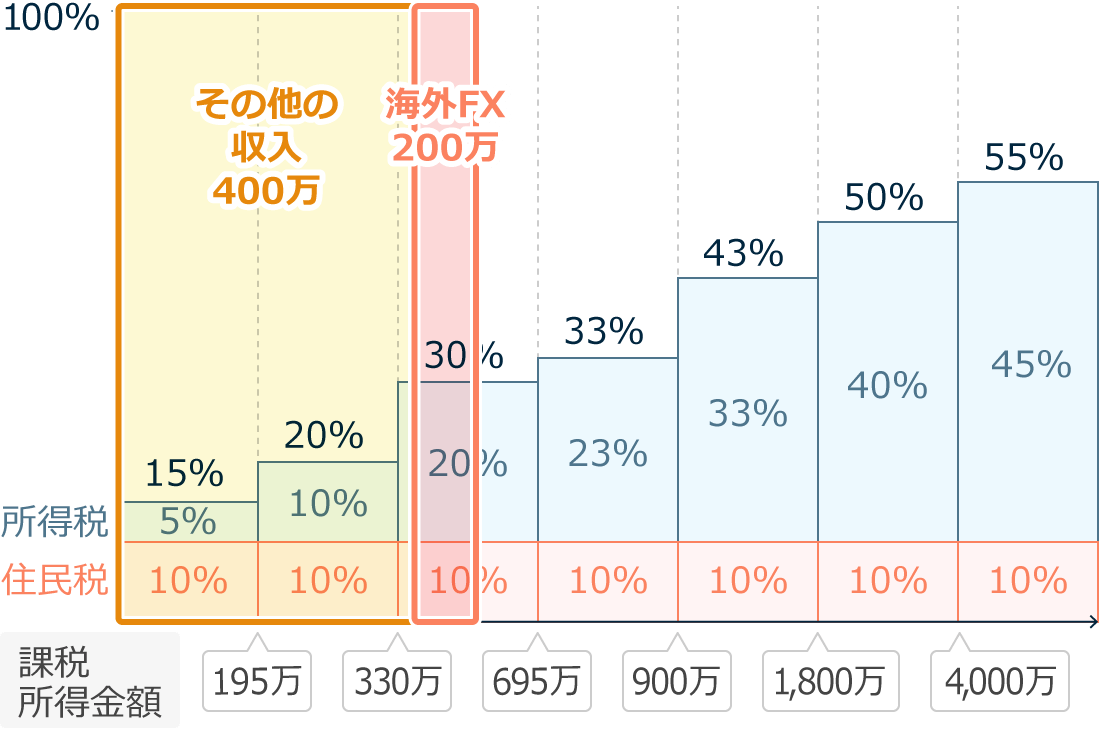

海外FXで利益を得ると所得税と住民税が発生します。それぞれの税率はおおよそ以下のように定められています(2024年2月時点)。

| 課税所得金額 | 所得税率*1 | 住民税率*2 | 合計 |

| ~195万円 | 5% | 10% | 15% |

| 195万~330万円 | 10% | 20% | |

| 330万~695万円 | 20% | 30% | |

| 695万~900万円 | 23% | 33% | |

| 900万~1,800万円 | 33% | 43% | |

| 1,800万~4,000万円 | 40% | 50% | |

| 4,000万円~ | 45% | 55% |

| 課税所得金額 | 所得税率*1 | 住民税率*2 | 合計 |

| ~195万円 | 5% | 10% | 15% |

| 195万~330万円 | 10% | 20% | |

| 330万~695万円 | 20% | 30% | |

| 695万~900万円 | 23% | 33% | |

| 900万~1,800万円 | 33% | 43% | |

| 1,800万~4,000万円 | 40% | 50% | |

| 4,000万円~ | 45% | 55% |

*1上記のほか、平成25年から令和19年までの各年分の確定申告では、復興特別所得税(原則として所得税額の2.1%)が上乗せされます。

*2所得割の金額を記載しています。

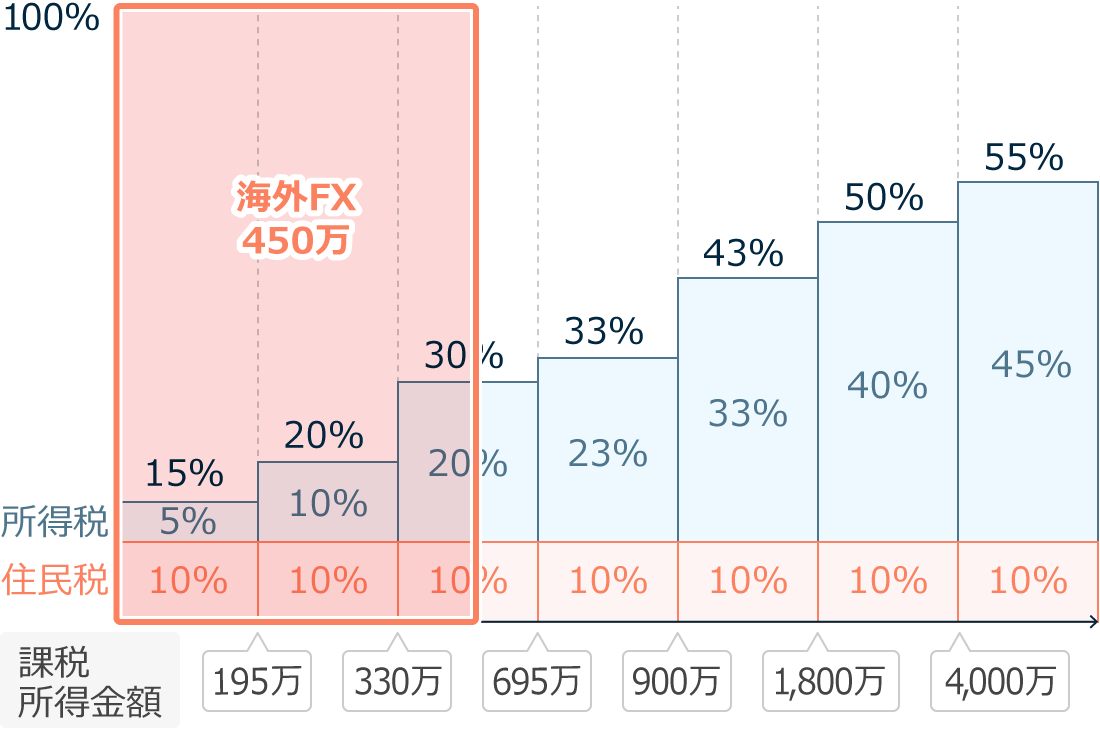

分かりやすくするために、上記の表を図式化してみましょう。

このように、所得税率は課税所得金額(総合課税の対象となる各所得区分において計算した所得金額をまとめたもの)が高くなるほど、5%から45%まで上昇するといった形になっています。一方で住民税率は一律10%といった形です。

具体的に、次の3つのケースで、海外FXの利益に対して実質的にどれだけの税率がかかるのか見てみましょう。なお、所得税と住民税の合計でシミュレーションしていきます。

ケース1

ケース1として、次の状況を考えます。

- 海外FXの所得金額が450万円

- 海外FXの他には収入はない

この状況を先ほどの図式に当てはめると、以下のようになります。

課税所得金額の195万円以下の部分に15%、195万円〜330万円の部分に20%、330万円〜450万円の部分に30%の税率が適用されます。発生する税金は92万2,500円で、これは全て海外FXの利益に対して発生したものです。

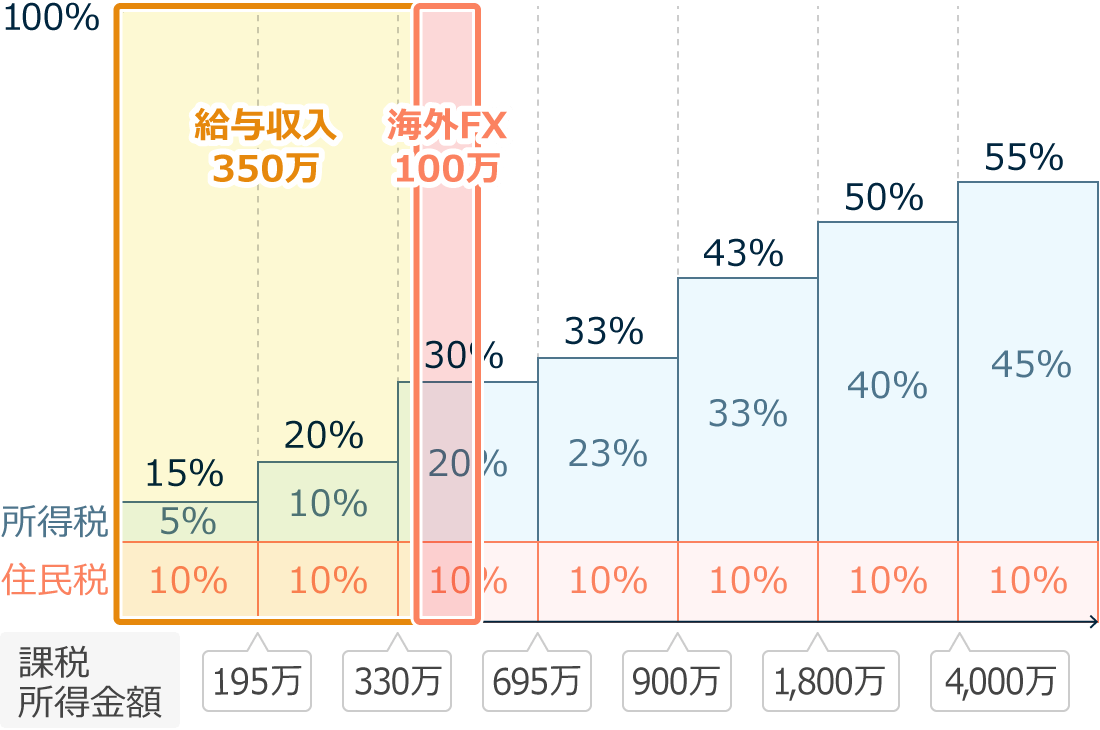

ケース2

ケース2としては、次の状況を考えます。

- 給与収入のみで計算した課税所得金額が350万円

- 海外FXの所得金額が100万円

このケースでは、給与収入に海外FXによる利益が上乗せされたと考えることができます。そのように考えると、海外FXの利益は上記グラフにおける350万円〜450万円の部分です。

そのため、適用される税率は30%であり、「100万円 × 30%」という計算ができます。この結果、 30万円の税金が海外FXの利益に対して発生したと分かります。

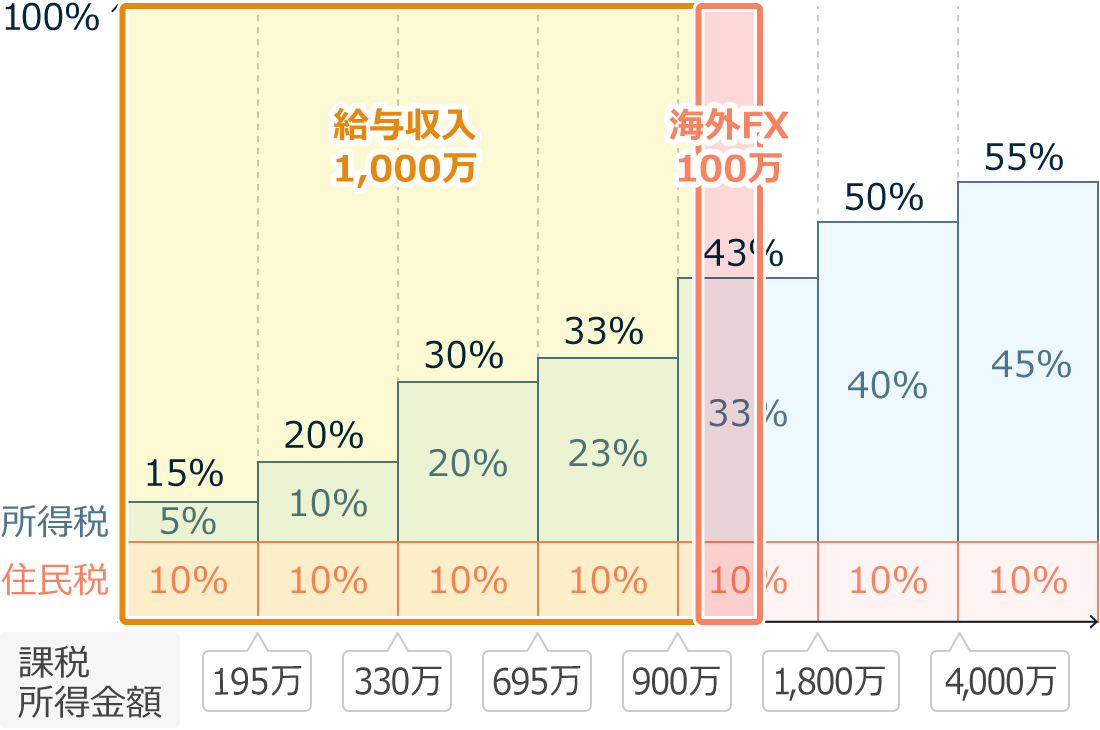

ケース3

ケース3としては、次のケースを考えます。

- 給与収入のみで計算した課税所得金額が1,000万円

- 海外FXの所得金額が100万円

この状況を先ほどの図式に当てはめると、以下のようになります。

海外FXの利益は上記グラフにおける1,000万円〜1,100万円部分です。そのため、適用される税率は43%で、「100万円 × 43% = 43万円」の税金が、海外FXの利益に対して発生したことになります。

ここまでの内容を踏まえ、以下の2点をポイントとして挙げることができます。

- 海外FXの利益が大きくなると、適用される税率が上昇する

- 海外FX以外の所得が大きいと、海外FXの利益に対して適用される税率が上昇する

海外FXでの利益が大きいケースはもちろんのこと、海外FX以外の所得が大きいケースでも、海外FXの利益に対して適用される税率が上昇します。所得が大きい人は税金も大きくなっていくので、しっかりと税金について向き合うことが重要です。

海外FXに関する節税テクニックについては別の記事にまとめています。

海外FXと国内FXの税金上の相違点

先述の通り、海外FXでの損益は、仮想通貨(暗号資産)取引での損益と通算できます。しかし、国内FXでの損益は、仮想通貨取引での損益と通算できません。

その一方、国内FXでの損益は、国内で行った先物取引での損益などと通算することができます。

上記のようになるのは、海外FXと国内FXの取扱いが異なっているからです。ここでは主な違いとして、以下の4点について説明していきます。

税金計算の流れ

国内FXで上げた利益は、「先物取引に係る雑所得等」として申告分離課税制度が適用されることになっています。「雑所得」として総合課税される海外FXとは、税金を計算する流れが大きく異なります。

申告分離課税とは、他の所得区分である給与所得の金額などと合算することなく、分離して税金を計算する仕組みのことです。申告分離課税の対象である国内FXの利益は、同じ区分である「先物取引に係る雑所得等」の中で計算されます。

なお、「先物取引に係る雑所得等」に区分されるのは、国内FX以外にも国内バイナリーオプション取引、国内CFD取引、先物・オプション取引などがあります。確定申告では、これらの取引におけるトータルの所得金額に対して税率をかけます。

税率

「先物取引に係る雑所得等」の金額に適用される税率はおおよそ、所得税15%と住民税5%の合計20%で固定となっています。状況によって税率が変わる海外FXとは、大きく異なります。

課税所得金額が330万円以上の部分では、海外FXのほうが税率が高くなります。基本的には、課税所得金額が小さいうちは海外FXのほうが税率が低く、大きくなると国内FXのほうが税率が低くなるという関係です。

損益の通算ができる対象

国内FXの損益と海外FXの損益では、損益の通算ができる対象が異なります。

国内FXでの損益は、「先物取引に係る雑所得等」として申告分離課税されるものの損益と通算できます。一方、海外FXでの損益は、「雑所得」として総合課税されるものの中でのみ通算できます。

ちなみに国内FXの損益と通算できるのは、基本的には、国内における差金決済取引や先物取引、オプション取引などの損益です。具体例としては、以下が挙げられます。

- 異なる国内FX業者での損益

- 国内バイナリーオプション取引での損益

- 国内CFD取引での損益

- 先物・オプション取引での損益

なお、株式の売買損益や配当金などは、国内FXでの損益と通算できません。また、同じFXトレードですが、海外FXと国内FXの損益も通算できません。

「先物取引に係る雑所得等」に分類される国内FXは、「先物取引に係る雑所得等」に分類されないものとは損益を通算できません。そのため、「雑所得」として総合課税される仮想通貨とは、損益を通算できません。

損失の繰越の可否

国内FXが分類される「先物取引に係る雑所得等」において損失が発生した場合、確定申告をすることで、損失を3年間にわたって繰り越すことができます。翌年に「先物取引に係る雑所得等」で利益が発生した場合、繰り越した損失と相殺することが可能です。

一方、海外FXでの損失は、翌年以降に繰り越すことができません。海外FXが分類される「雑所得」には、損失を繰り越す制度がないためです。

海外FXの損益と通算できるもの・できないもの

海外FXで上手に節税する上で、何と損益の相殺ができて、何と損益の相殺ができないかを把握しておくことが大切です。それぞれについて、具体的に紹介していきます。

通算できるもの

海外FXの損失と通算ができるのは、「雑所得」に分類されるものです。雑所得に分類される収入としては、以下の取引などで発生した損益が挙げられます。

- 異なる海外FX業者での取引

- 仮想通貨(暗号資産)取引

- 海外バイナリーオプション取引

- 海外CFD取引

- 副業*1

- 公的年金

- 株主優待

これらについては、仮に損失が出ても相殺により税金を減らせるという意味で、海外FXと同時に行うメリットがあります。海外FXに取り組む人は、こういった相性を頭に入れておくと良いかもしれません。

なお、FXONでは仮想通貨や貴金属、株価指数などのCFD銘柄を取り扱っております。FXONは信頼性の高いインフラを構築し、さまざまな銘柄を安心してお取引頂ける環境作りに注力しています。

*1事業所得に該当する所得とは相殺できません。

通算できないもの

海外FXの損益と通算できないのは、「雑所得」として総合課税されないものです。ここでは、損益の通算できるかどうか迷いやすそうなものを中心に挙げます。

- サラリーマンの給料

- フリーランスの事業収入

- 株式の売買損益

- 株式の配当金

- 国内FX取引での損益

- 国内バイナリーオプション取引での損益

- 国内CFD取引での損益

- 先物・オプション取引での損益

上記の8つのうち、前半4つが「雑所得」以外の所得区分に分類されるもので、後半4つが「先物取引に係る雑所得等」として申告分離課税されるものです。

これらは、海外FXの損益と通算できません。

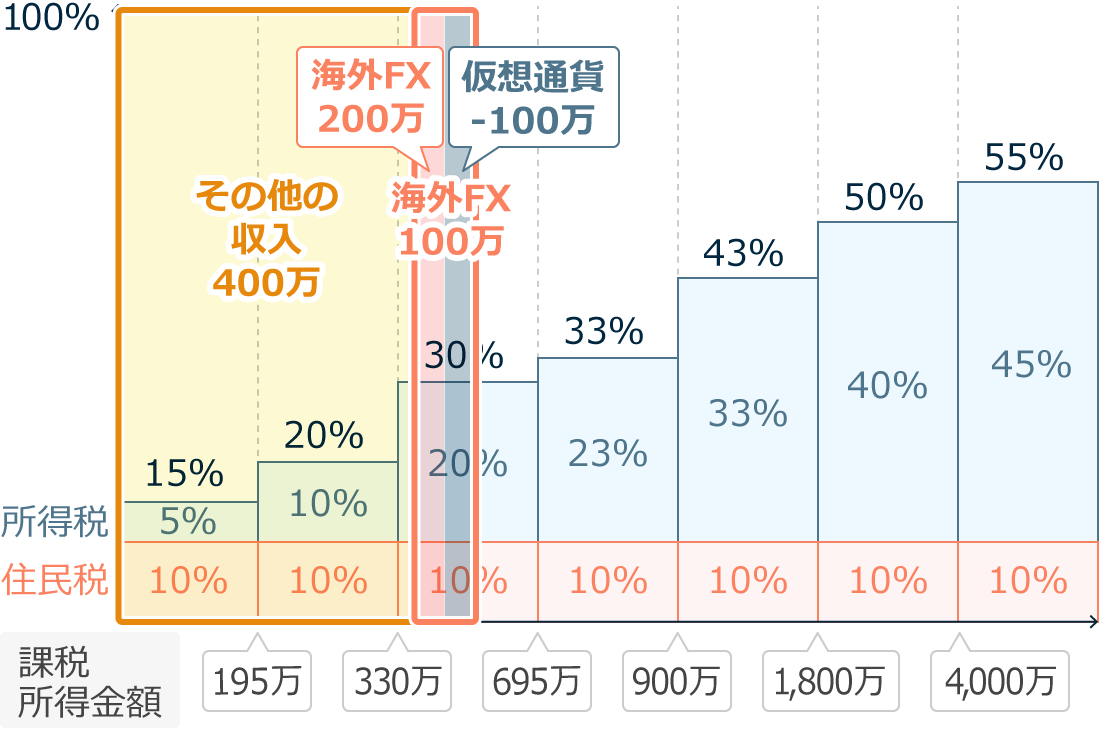

海外FXと仮想通貨の損益を通算する効果

海外FXと仮想通貨(暗号資産)取引の両方に取り組んでいる人が、損益の通算をうまく活用することで、いくらぐらい節税できるのかをシミュレーションしていきます。前提条件は、以下の通りです。

- 海外FXによる利益:200万円

- 仮想通貨による損失:100万円

- 上記を除いて計算した課税所得金額:400万円

- 税額控除なし

このときに、仮想通貨による損失を申告するかしないかによって、どの程度の差が生まれるのでしょうか。なお、より簡単にするために、復興特別所得税や住民税の均等割は除外して計算を行います。

損失分を申告した場合

損失分を申告した場合、雑所得の所得金額は「200万円 ー 100万円 = 100万円」となります。これが海外FXと仮想通貨を除いて計算した課税所得金額400万円に上乗せされるので、課税所得金額は500万円となります。

課税所得金額が500万円の場合、所得税は57万2,500円、住民税は50万円となり、合計金額は107万2,500円となります。

損失分を申告しなかった場合

損失分を申告しなかった場合、雑所得の所得金額は200万円となります。この200万円が海外FXと仮想通貨を除いて計算した課税所得金額400万円に上乗せされるので、課税所得金額は600万円となります。

課税所得金額が600万円の場合、所得税は77万2,500円、住民税は60万円となり、合計金額は137万2,500円となります。

仮想通貨による損失を申告した場合、所得税と住民税を合わせて107万円2,500万円となりました。一方、申告しなかった場合は137万2,500円という結果となっています。

100万円の損失を申告するかどうかで、支払い税金に30万円もの差が生まれたということです。これが、損益の通算の効果ということになります。100万円の損失が出ても30万円が戻ってくる(支払う税金が減る)ということで、なかなかの効果といえるのではないでしょうか。

上記ケースでは、申告した損失金額に対して30%の節税効果が出ました。ただし、毎回30%の効果があるわけではなく、課税所得金額の状況によって15〜55%に変化する点にご注意下さい。

損益の通算のコツは「年末の利益調整」

海外FXや仮想通貨(暗号資産)取引を行っている人は、損益の通算を活用することで節税できることがあります。

そのポイントは、そのときの状況に応じて年末に利益調整をすることです。ここでの利益調整とは、あえて年内に決済することで利益や損失を出し、その年の利益金額をある程度コントロールすることです。

利益調整の例として、来年に持ち越す予定のポジションをあえて年末に決済して、その後すぐに再びポジションを持ち直すという形が挙げられます。この場合、年末に決済したポジションが含み損であれば損失が出て、含み益であれば利益が出ます。

利益調整によって節税ができるパターン

税金を減らすという観点で考えると、どのように利益調整を行えば良いのでしょうか。

海外FXや仮想通貨取引にかかってくる税率は、利益が大きい年は高くなり、利益が小さい年は低くなります。そのため、できるだけ利益が大きい年の課税所得金額を減らして、利益が小さい年に移動させたほうが得です。

つまり、利益調整は以下の2パターンの目的で行うことになります。

- 利益が大きい年に、含み損ポジションをあえて決済する

- 利益が小さい・損失が出ている年に、含み益ポジションをあえて決済する

もちろんポジション状況によっては、うまく利益調整できないこともあるでしょう。その場合はあきらめるしかありませんが、年末が近づいてきたら「今年の利益はどう調整しようか」「うまく調整できるかな」と考える癖をつけることは有効です。

利益調整の練習問題

最後に、損益通算の利益調整についての練習問題です。以下の状況を考えて下さい。

- 海外FXで損失(100万円)が出た

- 持ち越し予定の仮想通貨Aに含み益(100万円)が出ている

- 持ち越し予定の仮想通貨Bに含み損(100万円)が出ている

さて、この場合、どのように行動すれば、利益調整によって節税することができるでしょうか。

答えは、「仮想通貨Aを決済して損失を出し、すぐに仮想通貨Aを買い直す」です。こうすることで、仮想通貨Aで得た利益100万円に対して発生する税金をゼロにすることができます。また、翌年以降に仮想通貨Aに発生する利益を100万円分減らすことができ、支払う税金が少なくなります。

この問題での正解はあえて利益を出すことでしたが、大きな利益が出ている年ならこの逆で、あえて損失を出すことが節税につながります。状況に応じて、税金が少なくなるように最適な判断を行うようにしましょう。

海外FXと仮想通貨は税金面での相性が良い

海外FXと仮想通貨(暗号資産)のように、損益を通算できるもの同士は税金上の相性が良いといえます。なぜなら、仮にどちらか一方で損失が出ても、相殺によって一部を取り戻せることがあるからです。ちょっとしたリスクヘッジといえるかもしれません。

海外FXに取り組む場合、こういった税金の仕組みも頭の片隅に置いておき、取引をしていきましょう。

なお、FXONでは年中無休でカスタマーサポートを提供しています。各種手数料についてのご不明点も、何らかのトラブルの際のお困りごとも気軽にお問い合わせ下さい。安心してお取引頂ける環境をご用意しております。

この記事はお役に立ちましたか?

183人中107人がこの記事が役に立ったと言っています

貴重な意見をいただきありがとうございます。

関連する記事

FXON メディア

MQL5 VPSの評判は?自動売買歴5年の筆者が実際に使って本音でレビュー!

に公開

に更新

に公開

に更新

MetaTrader専用に最適化された「MQL5 VPS」は、低遅延・高安定の自動売買環境を提供する公式VPSです。設定が簡単でリモート接続不要、EAを24時間稼働可能。スキャルピングにも最適な高速取引を実現し、FXONの無料特典で手軽に試せます。

FXON メディア

MQL5 VPSの使い方を徹底解説!契約・設定・稼働までの操作ガイド

に公開

に更新

に公開

に更新

この記事では、MQL5 VPSの契約準備から支払い方法、MT4/MT5での移行設定、EAを24時間安定稼働させる確認手順、注意点とトラブル対処まで詳しく解説しています。FXONの条件付き無料キャンペーンで、超低遅延VPSを実質ゼロコストで導入する方法も紹介します。

FXON メディア

【完全無料】FXONパーフェクトオーダーインジケータを徹底解説!

に公開

に更新

に公開

に更新

FXONのパーフェクトオーダーインジケータは、無料・MT4/MT5標準搭載・矢印サインと通知でエントリーを可視化できる高機能ツールです。初心者でもトレンド方向とエントリーポイントを直感的に把握でき、過去検証にも活用できます。

海外FX初心者

海外FXで使えるデビットカードは?入出金の仕組みやメリットも紹介

に公開

に更新

に公開

に更新

三菱UFJ銀行や住信SBIネット銀行、りそな銀行、PayPay銀行は、海外FXでの利用を制限していると思われます。一方、2024年2月に調査した範囲では、三井住友銀行やみずほ銀行、楽天銀行からの説明の中には、海外FXでの利用を制限していると捉えられそうな記載はありませんでした。

海外FX初心者

海外FXと仮想通貨の損益は通算可能!税金で損しないために知っておきたい「雑所得」とは?

に公開

に更新

に公開

に更新

海外FXの損益は、仮想通貨(暗号資産)をはじめとする特定の種類の損益と相殺できます。海外FXと仮想通貨によって得た収入は、税金の計算上いずれも「雑所得」に分類され、まとめて所得金額を計算することになっているからです。

フィルターを適用する

FXONでは、このウェブサイトの機能向上とお客様の利便性を高めるためにクッキー使用しています。本ウェブサイトでは、当社だけではなく、お客様のご利用状況を追跡する事を目的とした第三者(広告主・ログ解析業者等)によるクッキーも含まれる可能性があります。 利用の方針