- FXONの特徴

-

サービス/商品サービス/商品サービス/商品

FXONが為替ブローカーとして提供している、リテール向け取引条件やプラットフォーム、取引可能な商品などを詳しくご案内しています。

close close

-

お客様サポートお客様サポートお客様サポート

口座開設方法や取引ツールの使い方、ヘルプデスクのQA集など、お客様向けサポート情報を掲載しています。

MetaTrader4/5 ご利用ガイド MetaTrader4/5 ご利用ガイド MetaTrader4/5 ご利用ガイド

メタトレーダーのインストール・操作方法をどこよりも詳しく解説。

よくある質問 よくある質問 よくある質問

お困り事はなんですか?あらゆる答えがここにある。

新着情報 新着情報 新着情報

運営会社・ライセンス 運営会社・ライセンス 運営会社・ライセンス

サイトマップ サイトマップ サイトマップ

お問い合わせ お問い合わせ お問い合わせ

一般・個人情報・プライバシーに関するお問い合わせ。

close close

- プロモーション

- トレーダーズマーケット

- パートナー

-

close close

FXONが為替ブローカーとして提供している、リテール向け取引条件やプラットフォーム、取引可能な商品などを詳しくご案内しています。

口座開設方法や取引ツールの使い方、ヘルプデスクのQA集など、お客様向けサポート情報を掲載しています。

メタトレーダーのインストール・操作方法をどこよりも詳しく解説。

お困り事はなんですか?あらゆる答えがここにある。

一般・個人情報・プライバシーに関するお問い合わせ。

トレードに役立つ情報や、マーケット情報を掲載しています。トレーダー同士の取引実績ポートフォリオもご覧いただけます。

この記事は:

に公開されています

に更新されています

一般的にFXのピラミッディングとは、トレンド相場でポジションを段階的に増やしていくトレード方法です。含み益がある状態で同じ方向に買い増し(または売り増し)を行い、利益拡大を狙います。

優秀なトレーダー集団のタートルズが使用していた方法としても知られています。

この記事では、4種類のピラミッディングの方法や、海外FXでピラミッディングを行うメリット・デメリットを紹介します。さらにエントリーと利益確定の方法や、利益を拡大するコツなども解説します。

FXのピラミッディングとは?

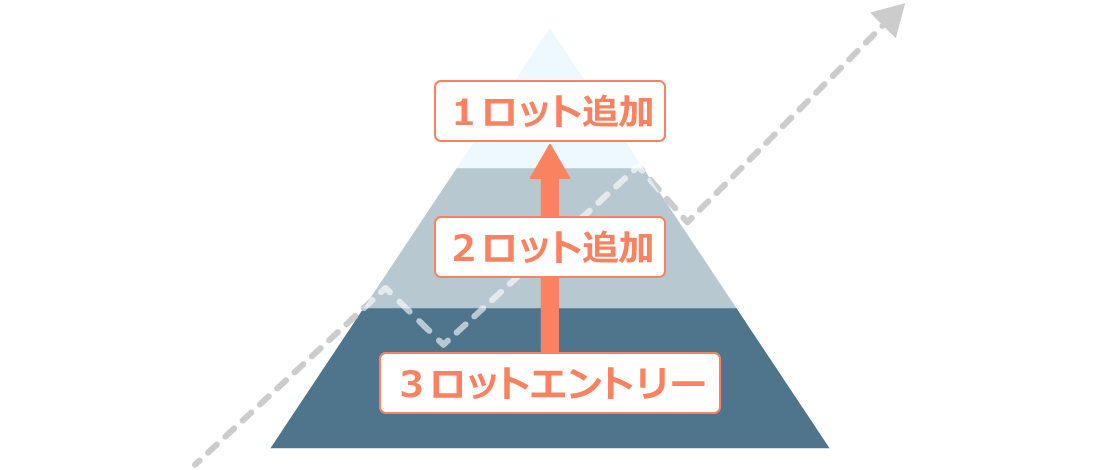

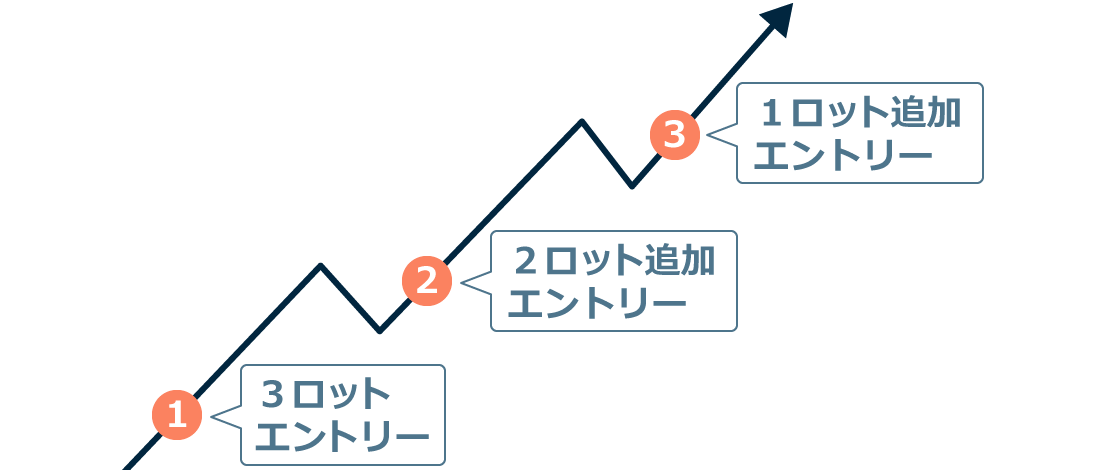

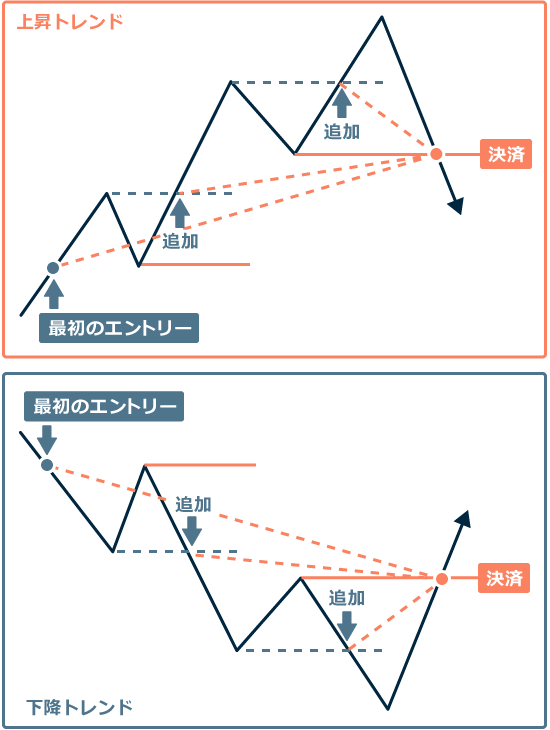

ピラミッディングとは、保有するポジションに含み益が出ている状態で、同じ方向にポジションを追加していく手法です。基本的には、追加をするごとに注文の数量を減らしていきます。

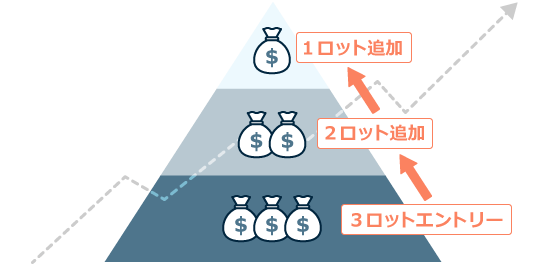

この結果、下図のようにピラミッドを連想させる様子となることが名称の由来になっています。

具体例として、代表的なピラミッディングの様子を説明します。

例えば、上昇トレンドと判断し、3ロットでエントリーをしたとします。最初のポジションに含み益が出たら、最初のロットよりも小さい2ロットを追加していきます。その後も順調に含み益が増えた場合は、さらに1ロットを追加していきます。

ピラミッディングを取り入れたトレードでは上記のように、含み益が出る方向に相場が動いていくごとに、直前のポジションよりも小さいロット数でポジションを増やしていきます。

ピラミッディングの特徴と実践するために必要なスキル

基本的にピラミッディングは、トレンドに順張りしながらポジションを積み増し、利益拡大を目指す方法です。トレンド相場で上手く活用できれば、1つのポジションだけを保有する取引方法よりも利益を大きくできます。

ピラミッディングの特徴をまとめると、以下のようになります。

- 上手くトレンドに乗れれば、大きな利益を出せる可能性が高まる

- 積み増しのタイミングを見極めるのが難しい

- リスク管理を怠ると大きな損失を出すリスクが高まる

したがってピラミッディング実践するためには、チャートパターンやインジケータなどを使い、トレンドを適切に見極めるスキルが最低限必要でしょう。さらに、ポジションを増やすことにより資金管理の難易度も上がるため、高いリスク管理能力も必須です。また、ポジションが増えると損益変動が大きくなるため、そのような状況でも計画通りにトレードを実行できる強い精神力も求められます。

ピラミッディングに向いているトレーダー

上記の内容を踏まえると、ピラミッディングは中級者以上のトレーダーに適しており、特にトレンドフォロー戦略が得意で、ポジションを保有し続ける力が強いトレーダーに向いているといえます。

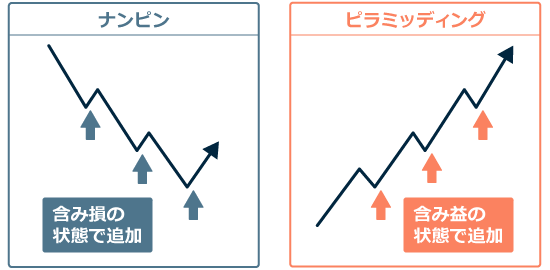

ピラミッディングとナンピンの違い

ピラミッディングとナンピンはどちらもポジションを増やしていき、最終的に利益を増やすための方法であり、この点では似ています。しかし、ポジションを増やすタイミングなどが異なります。

ナンピンは、含み損がある状態でポジションを追加します。例えばロングで含み損を抱えている場合、ナンピンによってロングポジションを追加すれば、ポジションの平均取得単価が下がります。平均取得単価を下げることで、価格が有利な方向に戻った場合に、含み損益をゼロの状態でポジションを手仕舞いやすくなったり、利益を増やしやすくなったりする可能性があります。

一方で、ピラミッディングは、含み益がある状態でポジションを追加し利益の拡大を狙います。

ピラミッディングとナンピンは似ているようですが、異なる戦略です。これらを混同しないように注意しましょう。

ナンピンは危険といわれることがありますが、事前に検証を行い、ロット数や損切り位置をルール通りに設定して行うナンピンは、有効な戦略となり得ます。ただし、無計画に実行すると損失リスクが高まるでしょう。ナンピンにしてもピラミッディングにしても、計画的に行うことが重要です。

ピラミッディングの種類

ピラミッディングは、追加するポジションの大きさなどによって4種類に分類されます。ここでは4種類のピラミッディングを紹介します。

スケールダウンピラミッディング

スケールダウンピラミッディングとは、ポジションを積み増す際に追加するロット数を徐々に減らしていく方法です。ピラミッディングの基本的な方法とされています。

スケールダウンピラミッディングの特徴をまとめると以下のようになります。

- 初期ポジションのロット数が大きいため、初期段階の損失リスクが大きい

- 後に追加するポジションほどロットが小さくなり、損益に影響を与えにくくなる

スケールダウンピラミッディングでは序盤のポジションサイズが大きくなるため、初期段階の損失リスクが大きくなる傾向があります。一方で上手くトレンドに乗れた場合、序盤のポジションが大きい含み益を生んでくれることになり、基本的には後に追加したポジションであるほど損益に影響を与えにくくなります。

総じてピラミッディングの難易度は高いですが、スケールダウンピラミッディングはその中では難易度が低いといえます。

ピラミッディングは少額から大きく稼ぐ際にも力を発揮します。含み益の状態で同じ方向にポジションを積み増しするため、その含み益の分だけ有効証拠金が増加し、もともとの証拠金が少額でも、大きなポジションを保有しやすくなります。上手くピラミッディング戦略を活用できれば、少額から大きな利益を出すことも不可能ではありません。

逆ピラミッディング

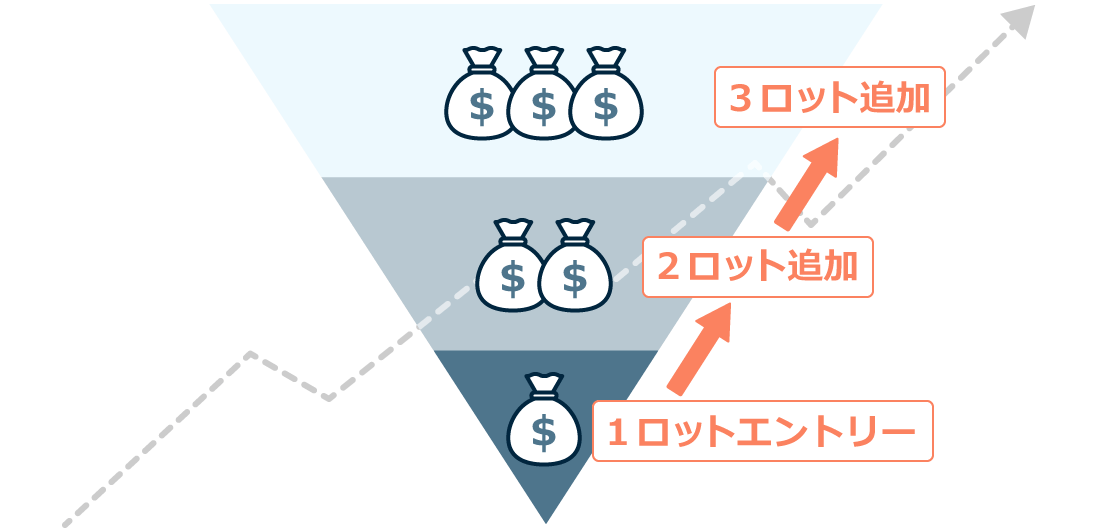

逆ピラミッディングは、最初に少量のポジションを取り、追加するロット数を段階的に増やしていく手法です。スケールダウンピラミッディングとは逆のポジションの取り方になります。

逆ピラミッディングの特徴をまとめると以下のようになります。

- 最初のポジションが小さいため、トレンドが発生しなかった場合の損失を抑えられる

- トレード終盤の損益変動が大きくなりやすい

逆ピラミッディングでは、トレンドの初期段階は小さなポジション(試し玉)で様子を見ます。その後トレンドが明確に発生したことを確認して、ロットを大きくすることができます。これにより最初のポジションの損切り額を小さくできます。

この方法では、トレードの終盤に近づくほど1ポジションあたりのロットが大きくなります。よって、それまで利が乗っていても、小さい逆行でマイナスに転じるリスクが高まります。資金管理には細心の注意が必要であり、難易度の高い取引方法といえます。

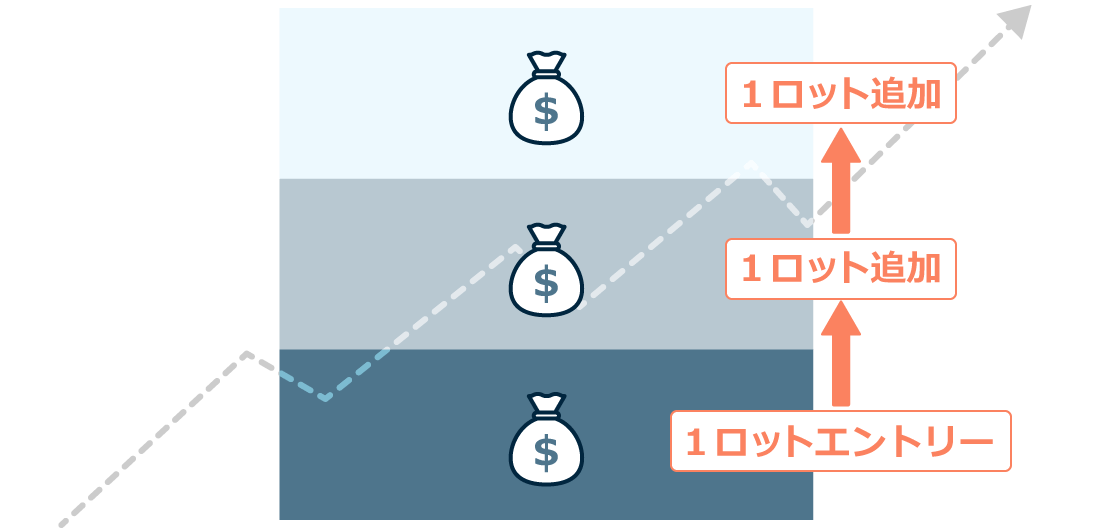

イコールポジションピラミッディング

イコールポジションピラミッディングは、エントリー時のポジションと同じロット数で積み増ししていく手法です。

イコールポジションピラミッディングの特徴をまとめると以下のようになります。

- 同じロットを追加していく

- スケールダウンピラミッディングと逆ピラミッディングの中間的な存在

追加していくロットが同じという点ではシンプルですが、決して簡単な方法というわけではありません。他のピラミッディングと同様に、トレード前に何ロットをどのタイミングで追加するかなど、十分に検討した上で実行する必要があります。

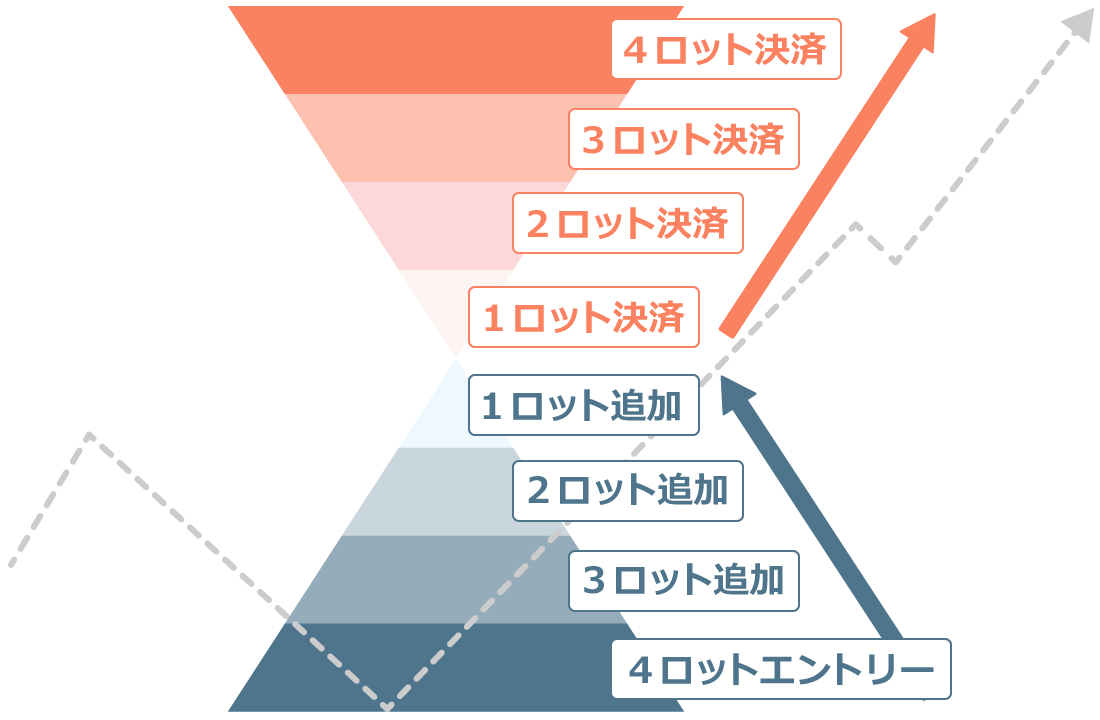

リフレクティングピラミッディング

リフレクティングピラミッディングは、トレンドを前半と後半に分け、前半ではスケールダウンピラミッディングを行い、後半では徐々に利益を確定しながらポジションを減らしていく手法です。

この名称は、トレンド前半のポジションニングが後半で鏡に反射(リフレクティング)した様子になることに由来しています。

リフレクティングピラミッディングは、ポジションの取り方や利益確定の方法がさまざまなため、ここではその中の一例を紹介します。

リフレクティングピラミッディングの主な特徴は以下の通りです。

- トレンドを前半と後半に分けて対応する

- 序盤はスケールダウンピラミッディングを行う

- 終盤に向けて徐々に利益を確定させていける

この方法ではトレンドの前半で積み増しを行い、その後、トレンドの進行に合わせて段階的に利益を確保できます。そのため、終盤のポジションの保有ストレスが軽減されます。

しかし、この手法を使うには、相場の動きを適切に判断し、ポジションのサイズや注文タイミングを適切に調整する能力が必要です。そのため、トレード経験が豊富な上級者に向いているといえます。

これからピラミッディングに挑戦する人は、基本となるスケールダウンピラミッディングから挑戦してみましょう。基本の形を習得した後で、応用的にその他のピラミッディングを試すのがおすすめです。まずは、デモ口座で実際にピラミッディングを試してみるところから始めてみましょう。

海外FXでピラミッディングを行うメリット

ピラミッディングと海外FXを組み合わせることで、より効率的に資金を増やしやすくなります。

海外FXでピラミッディングを行うことのメリットは大きく分けて以下の3つです。

高いレバレッジで取引できる

前提として、ピラミッディングではポジションを追加することを狙うので、場合によっては、普段よりも大きなポジションを持つことになるでしょう。しかし、大きなポジションを保有するためには準備すべき証拠金が増え、負担が高まります。

上のような状況では、海外FX業者が提供する数百倍ものレバレッジが役立ちます。なぜなら、レバレッジが高いほど、ポジションを保有するために最低限必要な資金(必要証拠金)が少なくて済むからです。

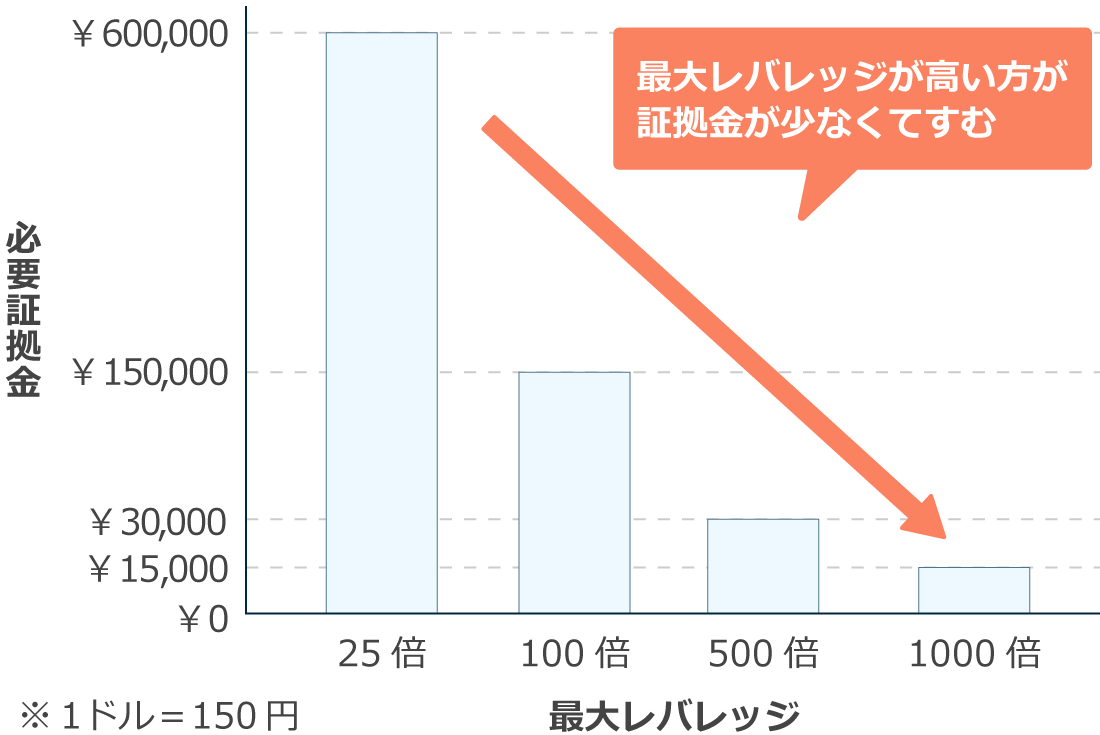

レバレッジによって必要証拠金がどのように変わるかを確認してみましょう。以下のグラフはドル円を1ロット(10万通貨)保有するための必要証拠金を最大レバレッジ別で比較したものです。

| 最大レバレッジ | 必要証拠金*1 |

| 25倍(国内FXの上限) | 600,000円 |

| 100倍 | 150,000円 |

| 500倍 | 30,000円 |

| 1,000倍 | 15,000円 |

| 最大レバレッジ | 必要証拠金*1 |

| 25倍(国内FXの上限) | 600,000円 |

| 100倍 | 150,000円 |

| 500倍 | 30,000円 |

| 1,000倍 | 15,000円 |

*11ドル=150円のときに、ドル円を10万通貨保有する場合で計算しています。

国内FXでの上限である25倍のレバレッジでは、10万通貨のポジションを保有するのに60万円もの証拠金が最低限必要です。一方で、500倍のレバレッジを利用すれば必要証拠金は3万円です。レバレッジ25倍のときと比較すると、必要証拠金が20分の1に抑えられることになります。

その結果、追加のポジションを取りやすくなるでしょう。さらに、証拠金維持率を高く保ちやすくなり、強制ロスカットされるまでに耐えられる値幅が広がるといった効果も期待できます。したがって、海外FX業者の高いレバレッジとピラミッディングは相性が良いといえるでしょう。

証拠金維持率とは、保有中のポジションの含み損益を考慮したときに、証拠金にどの程度余裕があるかを表したものです。証拠金維持率が低ければ、ポジションを保有し続けたり追加で注文をしたりする余裕がない状態です。基本的に海外FXでは、証拠金維持率が20%などを下回るとポジションが強制的に決済されます。

なお、FXONでは最大1,000倍のレバレッジを提供しております。資金効率を高めることで、ピラミッディングなどを有利に行って頂ける環境となっております。

ボーナスが提供されている

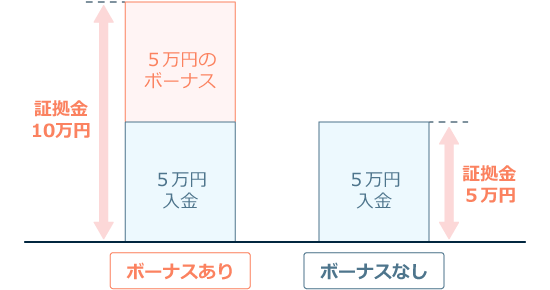

海外FX業者が提供するボーナスを使うと、ピラミッディング戦略を有利に実行できる場合があります。

ボーナスとは、そのFX業者で取引をする際に使える資金で、証拠金として機能するケースが多くなっています。口座開設や入金、一定額の取引を行うとFX業者から付与されます。

ボーナスの中でもピラミッディングと相性が良いのは、入金が条件となる「入金ボーナス」でしょう。他のボーナスよりも、一度にまとまった量を受け取れるケースが多く、証拠金を増やすことに活用しやすいためです。

例えば、入金額と同額のボーナスがもらえる「100%入金ボーナス」を利用して5万円を入金すると、5万円のボーナスがもらえます。このボーナスが証拠金として使えるなら、10万円の証拠金で取引することができますし、入金額である5万円を超える含み損にも耐えられます。

ただし、ボーナスが証拠金として利用できない海外FX業者もあります。

そもそも、ボーナスが利用できる業者・口座タイプでは、取引コストが高く設定されている場合や、出金ルールや利用規約が厳しく設定されているケースが少なくありません。

業者・口座はこれらの点も踏まえて選択しましょう。

ゼロカットシステムが採用されている

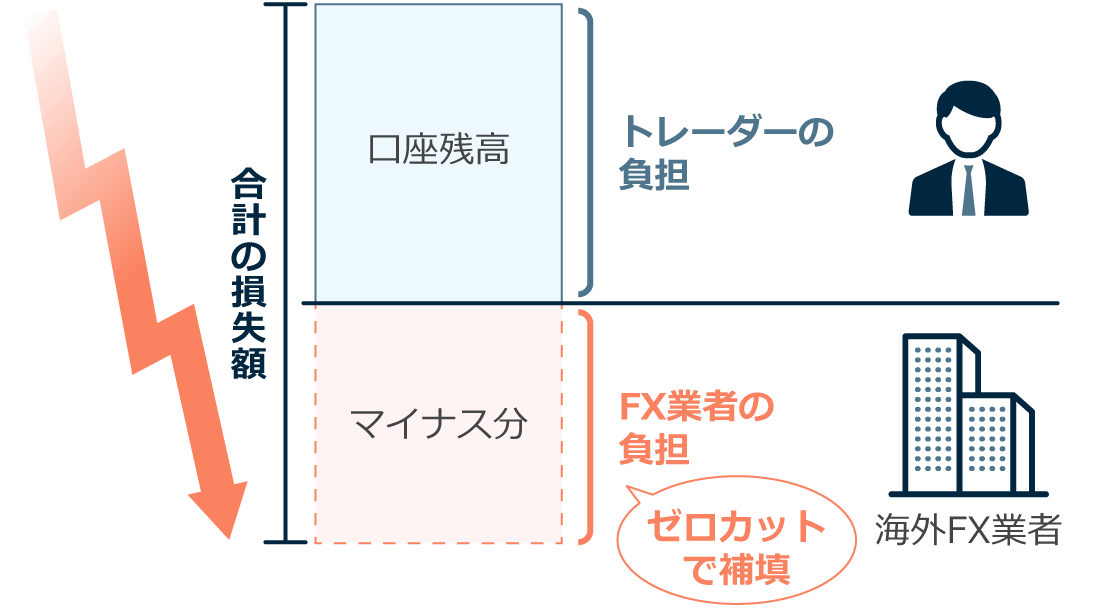

FXONを含む多くの海外FX業者では、ゼロカットシステムが採用されています。ゼロカットシステムとは、口座残高がマイナスになった際に、FX業者がマイナス分を負担してくれる仕組みです。これは、ピラミッディングを行う上でも利点となります。

ピラミッディングでは、基本的にトレンドに乗ってポジションを追加していくため、終盤にかけて保有するポジション量が大きくなっていきます。そのため、上手くいけば大きい利益を得られる反面、急激な逆行があった場合などは、大きな損失が出てしまうリスクがあります。

損失が出ない位置にストップロスを設定していたとしても、相場が急に動いたり週明けに窓開けが起きたりすると、証拠金を超える損失が発生する可能性はあります。

窓開けとは、主に金曜日の終値と月曜日の始値の間に大きな価格差が生じ、チャート上に隙間ができる現象のことです。これは、土日に何らかの要因で為替レートが大きく変動したことを示しています。窓が開いた場合、指値で注文していたとしても、月曜日の始値のレートで約定する可能性があるため注意が必要です。

ストップロスなどが機能せず、口座残高がマイナスになってしまっても、ゼロカットシステムがあれば口座残高を超える損失は生じません。特に、ピラミッディングでは大きなポジションを保有する可能性が高まるので、ゼロカットシステムがあると安心でしょう。

海外FXでピラミッディングを行うデメリット

海外FXでピラミッディングを行うことには、当然デメリットも存在します。主なデメリットとしては以下の2つを挙げられます。

スプレッドが広い場合がある

海外FXでは国内FXに比べて、スプレッドが広めに設定されている傾向があります。

スプレッドとは、買値(Ask)と売値(Bid)の差額のことで、FX会社の手数料に相当します。ほとんどの場合、スプレッドは通貨ペアや時間帯、市場の状況によって変動します。FX業者によっては狭いスプレッドを提供する代わりに、取引ごとに手数料がかかる場合があるので注意が必要です。

スプレッドが広いとエントリーや決済の位置が不利になり、利益が減ってしまいます。ピラミッディングでは、追加ポジションの価格や、平均建値の位置を最適化することが重要です。そのため、スプレッドが広いことは、ピラミッディングにおいて大きなデメリットとなり得ます。

しかし、全ての海外FX業者が国内FXよりもスプレッドが広いわけではありません。キャンペーンやボーナスが少ない分、狭いスプレッドを提供している海外FX業者も存在します。そのような海外FX業者の中には、通貨ペアによっては国内FX業者よりも低いスプレッドを実現しているところもあります。

実際に比較してみましょう。

| 口座 | スプレッド |

| XMTrading(スタンダード口座) | 1.6pips |

| Exness(プロ口座) | 0.6pips |

| FXON(スタンダード口座) | 0.9pips |

| ヒロセ通商 | 0.3~0.7pips |

| 外為オンライン | 1.0pips |

| 口座 | スプレッド |

| XMTrading(スタンダード) | 1.6pips |

| Exness(プロ) | 0.6pips |

| FXON(スタンダード) | 0.9pips |

| ヒロセ通商 | 0.3~0.7pips |

| 外為オンライン | 1.0pips |

まずは、海外FX業者のXMTrading(スタンダード口座)と、国内FX業者のヒロセ通商を比較します。この場合、XMTradingのほうが0.9〜1.3pips広いことが分かります。上記はユーロドルでの比較ですが、他の通貨ペアについても、概ね国内FX業者のスプレッドのほうが狭いという結果になります。

一方で、海外FX業者のExnessのスプレッドは、ヒロセ通商には劣るシーンもあるものの、国内FX業者の外為オンラインよりも狭いという結果になりました。利用するFX業者によっては、このように海外FXのほうが有利なスプレッドとなる場合があります。

なお、FXONではボーナスよりも有利な取引環境を重視しており、0pips~の低スプレッドで取引ができる口座をご用意しております。スプレッドの狭さや約定能力を重視される方は、ぜひご利用を検討下さい。

マイナススワップが大きい場合がある

海外FX業者によっては、マイナススワップが大きめに設定されている場合があります。

数日にわたってポジションを保有することになった場合、マイナススワップが大きいと、スワップによるコストが損益に与える影響が大きくなります。

実行するピラミッディング戦略で、ポジションを数日にわたって保有するケースが多いと考えられるなら、マイナススワップによる損失は無視できないでしょう。

スワップポイントとは、異なる通貨間の金利差によって発生する金利調整額のことです。ポジションを保有したまま翌営業日に持ち越すと、プラスまたはマイナスの金額として口座に反映されます。FX業者によってその金額は異なり、売買方向やFX業者の仕様によっては取引が有利になる場合があります。

ただし海外FX業者の中には、全体的にプラススワップが大きめな業者も存在します。銘柄や売買の方向によっては、プラススワップの恩恵を受けることができ、むしろ長期保有において有利になる場合があります。

また、ポジションを保有したまま営業日をまたいでも、スワップが発生しない口座タイプ(スワップフリー口座)を提供している海外FX業者もあります。

このように海外FX業者の選択次第では、スワップポイントによるデメリットを排除して、ピラミッディングを行うことが可能です。海外FX業者を使ってピラミッディングを行う場合は、その会社のスワップポイントに関する仕様をよく確認しておきましょう。

ピラミッディングでのポジション追加のタイミング

ピラミッディングで利益を最大化するには、まず有利なポイントで積み増しを行う必要があります。こちらでは、エントリーの精度を高める積み増しの方法を紹介します。

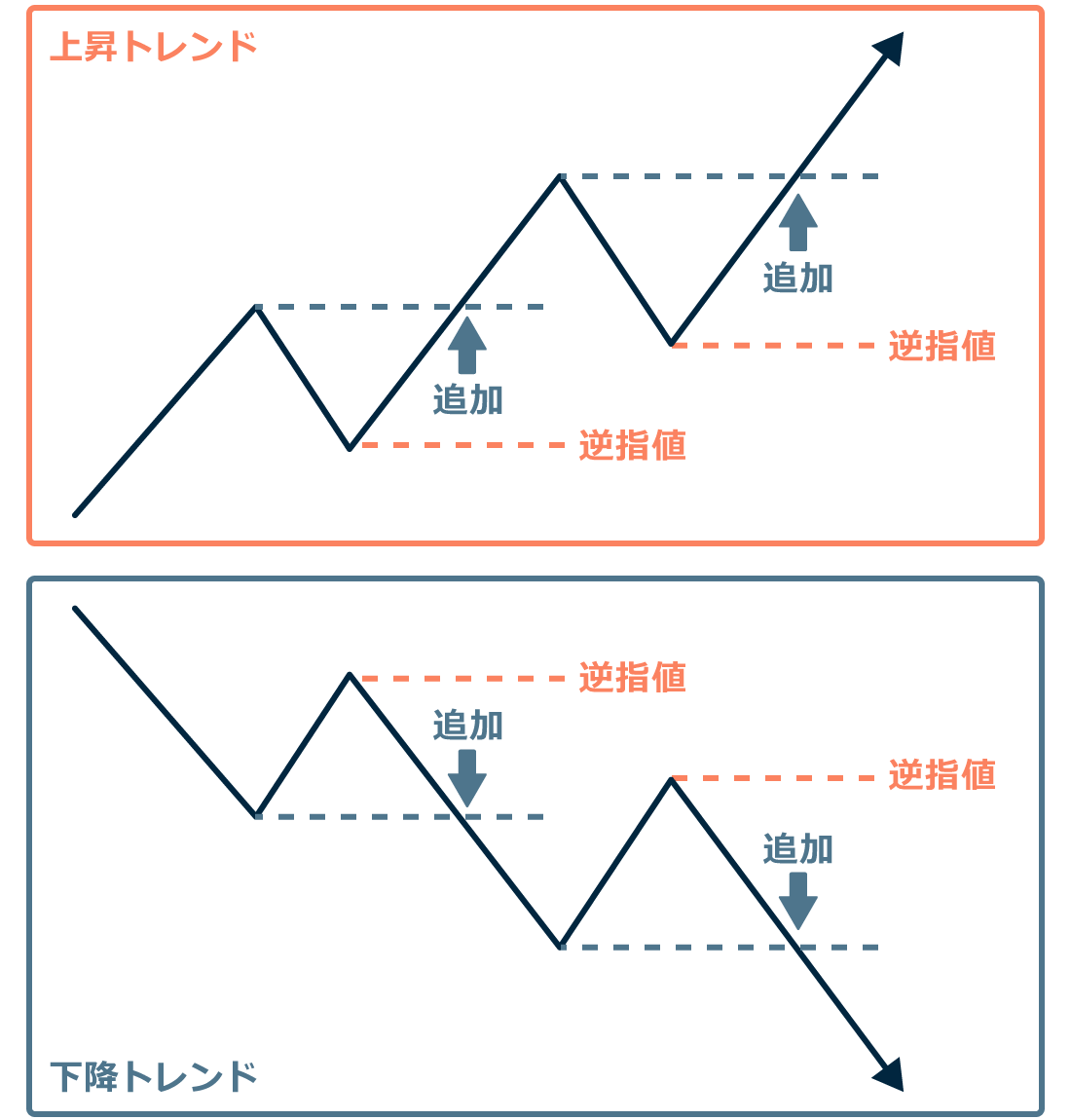

高値・安値ブレイク

ポジションを積み増す方法として、直近の高値・安値をブレイクしたときを挙げることができます。積み増しのタイミングが比較的分かりやすく、判断に悩みにくいでしょう。

高値・安値のブレイクでエントリーした場合、逆指値の位置はブレイクした波の押し安値または戻り高値に設定するのが一般的です。

例えば上昇トレンドの場合、押し安値を下に抜けると、トレンドは一旦終了したとみなすことができます。そのまま下落する可能性があるため、逆指値設定の目安にされることが多くなっています。

なお、高値や安値のブレイク後に価格が戻ってくることもあります。ブレイクのタイミングでの積み増しをする場合、この点には注意しましょう。

トレンドに沿ってローソク足が高値や安値をブレイクしたとき、価格が逆戻りする「だまし」が起こることがあります。これを避けるにはさまざまな工夫が必要です。例えば、「ローソク足が高値を更新して確定した後にエントリーする」といった工夫を検討できるでしょう。

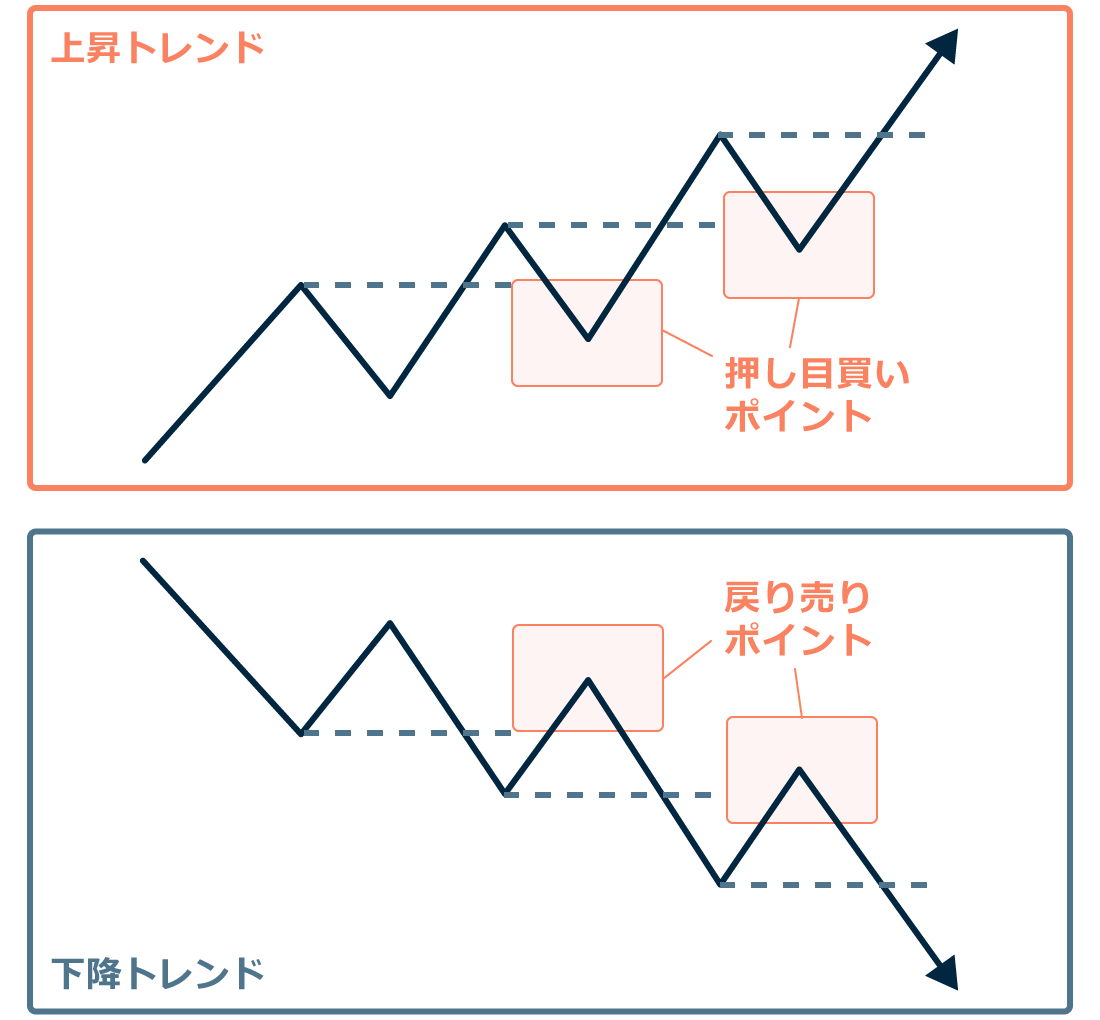

押し目買い・戻り売り

押し目や戻り目を待って積み増しを行う方法を紹介します。

押し目買いでは、上昇トレンド中に一時的に下がったところで買いを入れ、戻り売りでは下降トレンド中に一時的に上がったところで売りを入れます。

押し目買い・戻り売りのポイントは、下図の通りです。

長期足で上昇トレンドの場合は、短期的な下落(押し目)に対して逆張りのロングを狙います。逆に長期足で下降トレンドの場合は、短期的な上昇(戻り目)に対して逆張りしショートを狙うことになります。

上手くいけば、高値・安値のブレイクでエントリーする方法よりも有利な位置でエントリーできる可能性があります。

押し目買い、戻り売りのタイミングを計る2つの方法を紹介していきます。

トレンド継続のチャートパターン

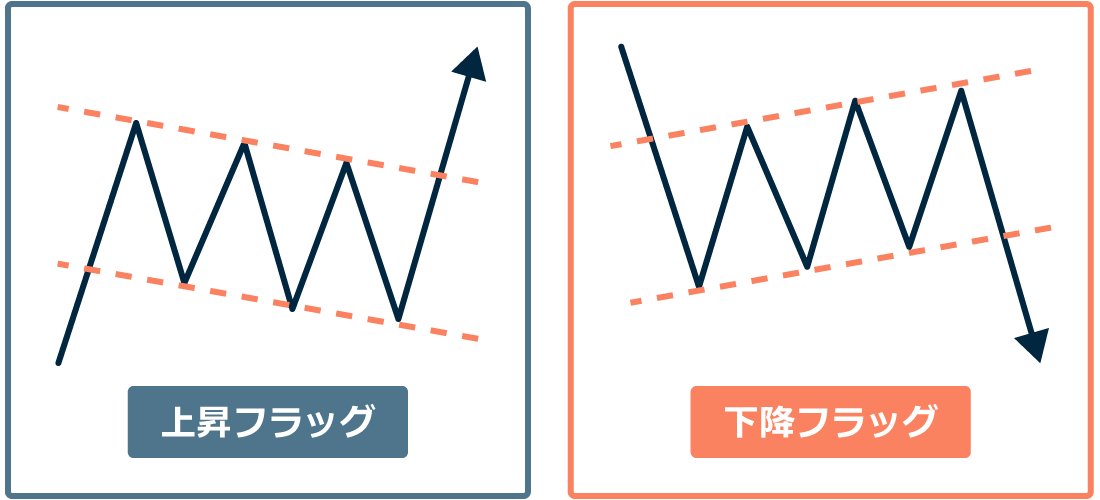

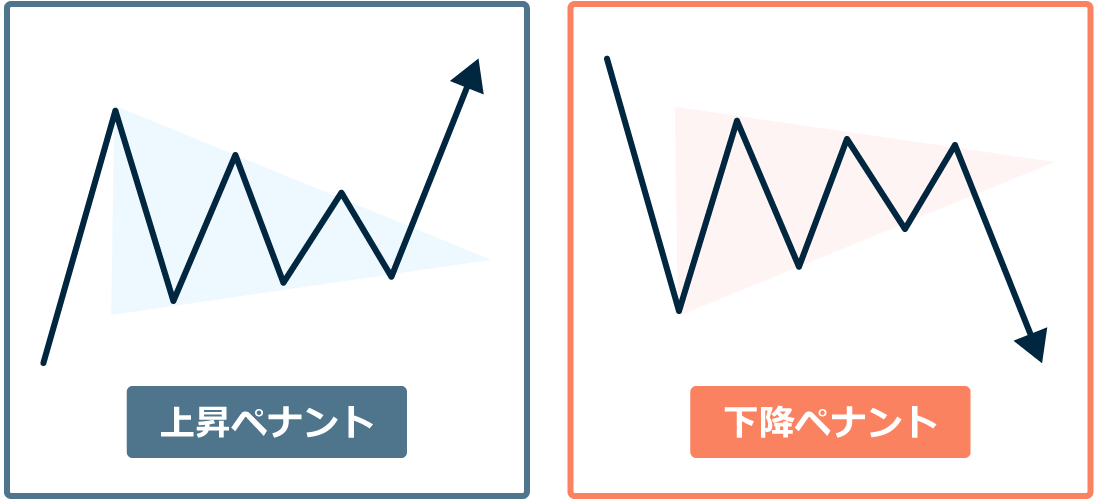

ポジション追加のタイミングを計る方法として、トレンド継続のチャートパターンを参考にするのも良いでしょう。

チャートパターンとは、相場の値動きが作った特定の形を目印にすることで、トレンドの転換や継続を予測する分析方法です。トレンド反転を示唆する「反転型」と、トレンド継続を示唆する「継続型」の2種類があります。ただし、必ずトレンドが反転・継続するわけではないので、過信は禁物です。

トレンド継続を示すチャートパターンとして、上昇・下降フラッグ、上昇・下降ペナントが挙げられます。これらは、トレンドが継続する際に見られるチャートパターンとなっており、ピラミッディングにおいてもポジションを追加する際の1つの目安とできるかもしれません。

上昇フラッグの場合、徐々に高値と安値が切り下がっている状態になります。具体的には以下のような値動きになります。

上昇フラッグの場合、高値同士を結んだラインを上に抜けると、上昇トレンド継続とみなされ、ロングのサインとされます。下降フラッグの場合はその逆となります。

一方で上昇ペナントの場合、徐々に高値を切り下げつつ安値を切り上げていき、値動きが徐々に小さくなっていきます。ペナントのイメージは以下のようになります。

高値同士を結んだラインを上に抜けたら、上昇トレンド継続とみなされ、ロングのサインとなります。下降ペナントはこの逆になります。

ポジションを追加するにあたって、これらはトレンド判断の1つの材料として活用することができるでしょう。ただし、チャートパターンが出たからといって必ずしもトレンドが継続するわけではないので注意しましょう。

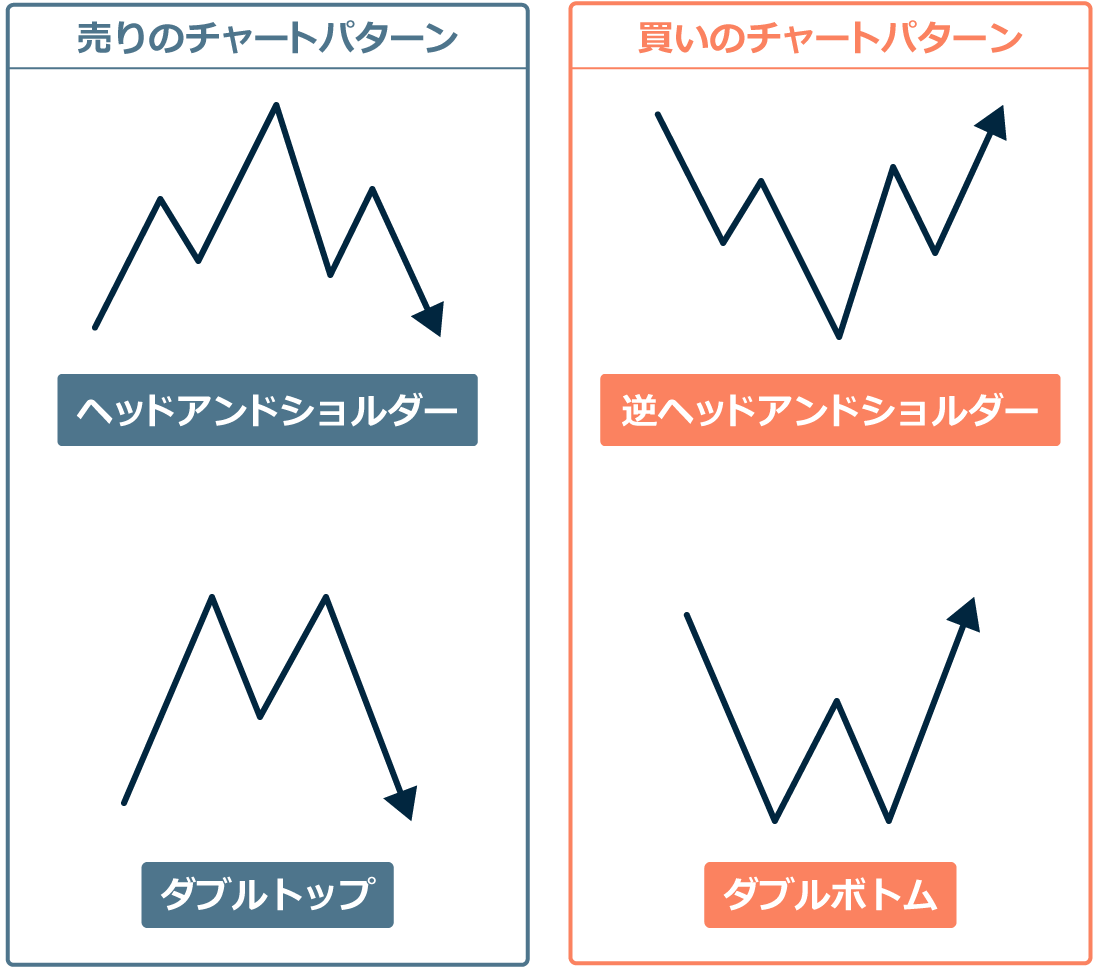

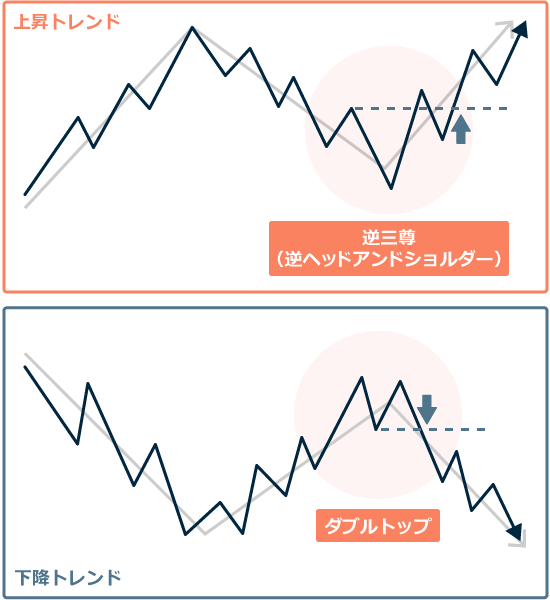

反転のチャートパターン

押し目や戻り目でのエントリータイミングを計る上で、トレンド転換のチャートパターンを参考にすると、有利な位置で追加ポジションを取りやすくなる可能性があります。

代表的なトレンド転換のチャートパターンとしては、以下のようなものがあります。

- ヘッドアンドショルダー(逆ヘッドアンドショルダー)

- ダブルトップ(ダブルボトム)

長期で上昇トレンドが発生している場合は、短期的な下落の最中に逆ヘッドアンドショルダーやダブルボトムといった反転のチャートパターンが出てきたらロングでエントリ―をしていきます。

これにより、長期トレンドと短期トレンドが一致すると期待できるタイミングでポジションを取ることができます。下降トレンドの場合はその逆になります。

このように押し目買いや戻り売りを検討する際には、明確な根拠をもとに積み増しを実践することで成功率を高めることができるでしょう。

いずれの方法を利用するにしても、事前に検証を行っておくことが重要です。

ピラミッディングの決済タイミング

ピラミッディングでの利確と損切り設定について確認しましょう。

トレンドとは逆の高値・安値ブレイク

ピラミッディングはトレンドフォローで利益を最大化する手法であり、トレンドが終了したポイントで利益を確定するのが基本的な考え方となります。

トレンドが継続する状態は以下の通りです。

- 上昇トレンド:高値・安値の切り上げ

- 下降トレンド:高値・安値の切り下げ

これらの状態が否定されるタイミングでの決済が目安になります。具体的には、上昇トレンドなら直近安値のブレイク、下降トレンドなら直近高値のブレイクが決済のポイントになります。

この決済方法のメリットは、トレンドが継続する限り利益を伸ばせることです。

デメリットは、直近の高値安値を割った時点で全てのポジションを決済することから、直近で追加したいくつかのポジションが、マイナスで決済される可能性がある点です。

特に、逆ピラミッディングの場合は最後に追加したポジションが一番大きいポジションになります。逆ピラミッディングでこの方法を使うと、全体の損益がマイナス方向に大きく引きずられる可能性が高まるため、別の方法を検討したほうが良いかもしれません。

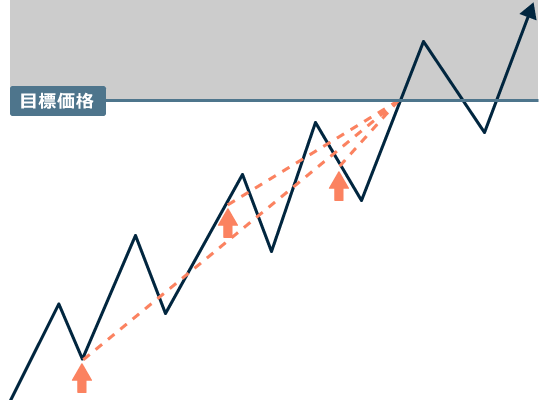

目標価格に到達したタイミング

ピラミッディングでの利益確定のタイミングとして、目標価格に到達したときを挙げることもできます。例えば、節目となる価格水準を参考にして利益確定の位置を決めることができるでしょう。

1つ前の方法と比較して、トレンドがさらに継続する場合には利益を取りこぼしやすくなりますが、この決済方法を利用するならその点は受け入れる必要があります。

この方法を使用する場合は、目標価格に到達したとき以外の決済方法を検討しておくと良いでしょう。

例えば、ポジションを2つ以上保有しているときは、平均建値にストップロスを設定するというルールを付け足すことができるでしょう。この場合、目標価格への到達前に価格が大きく逆行したとしても、損益をほぼゼロで終えることができます。

また、上昇トレンドなら直近安値のブレイク、下降トレンドなら直近高値のブレイクで、全ポジションを決済するといった方法を組み合わせることもできるでしょう。

インジケーターを参考にする

インジケーターを、エントリーや利益確定の判断基準の一つとして活用することもできます。

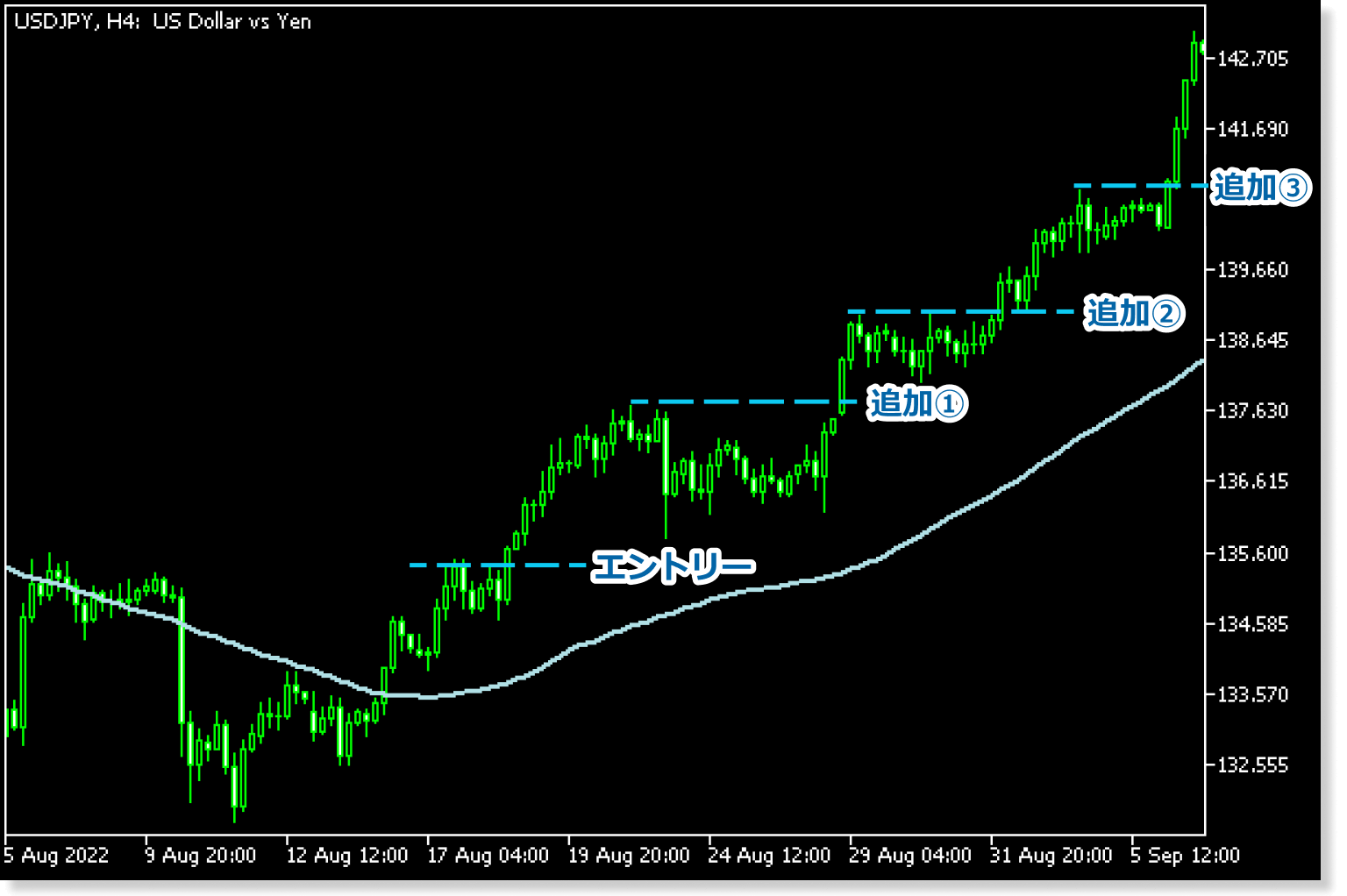

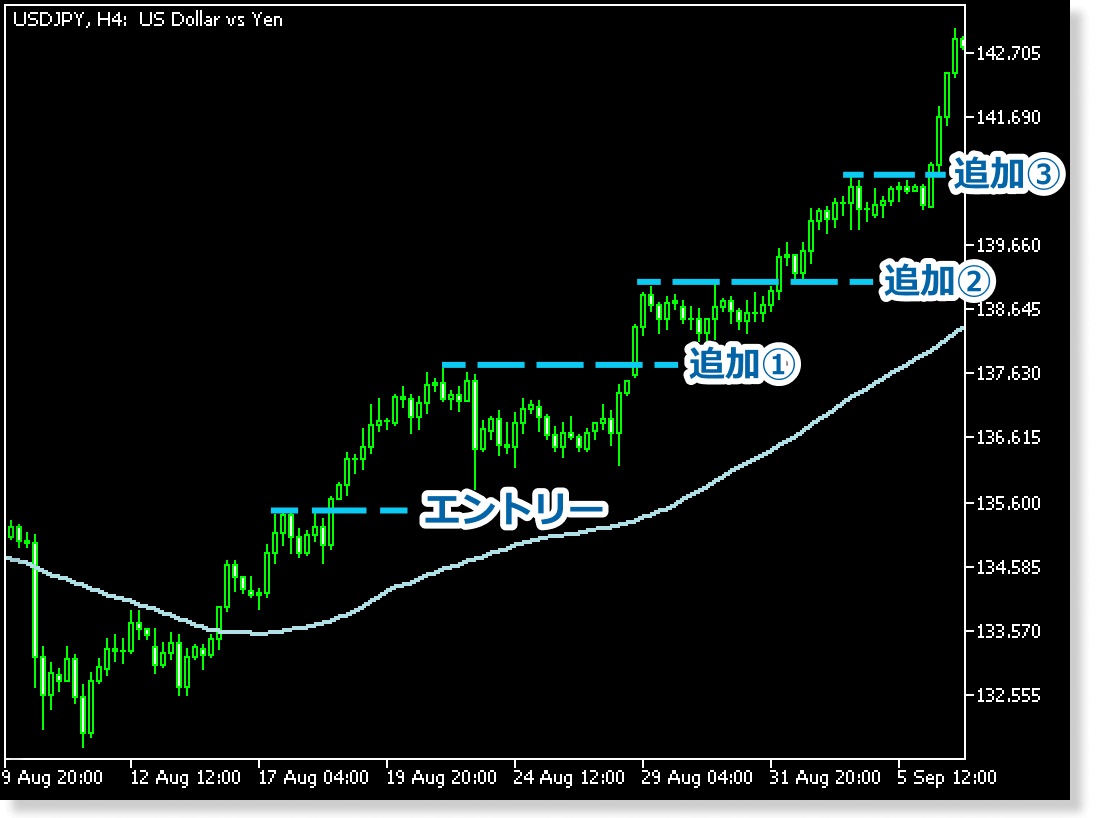

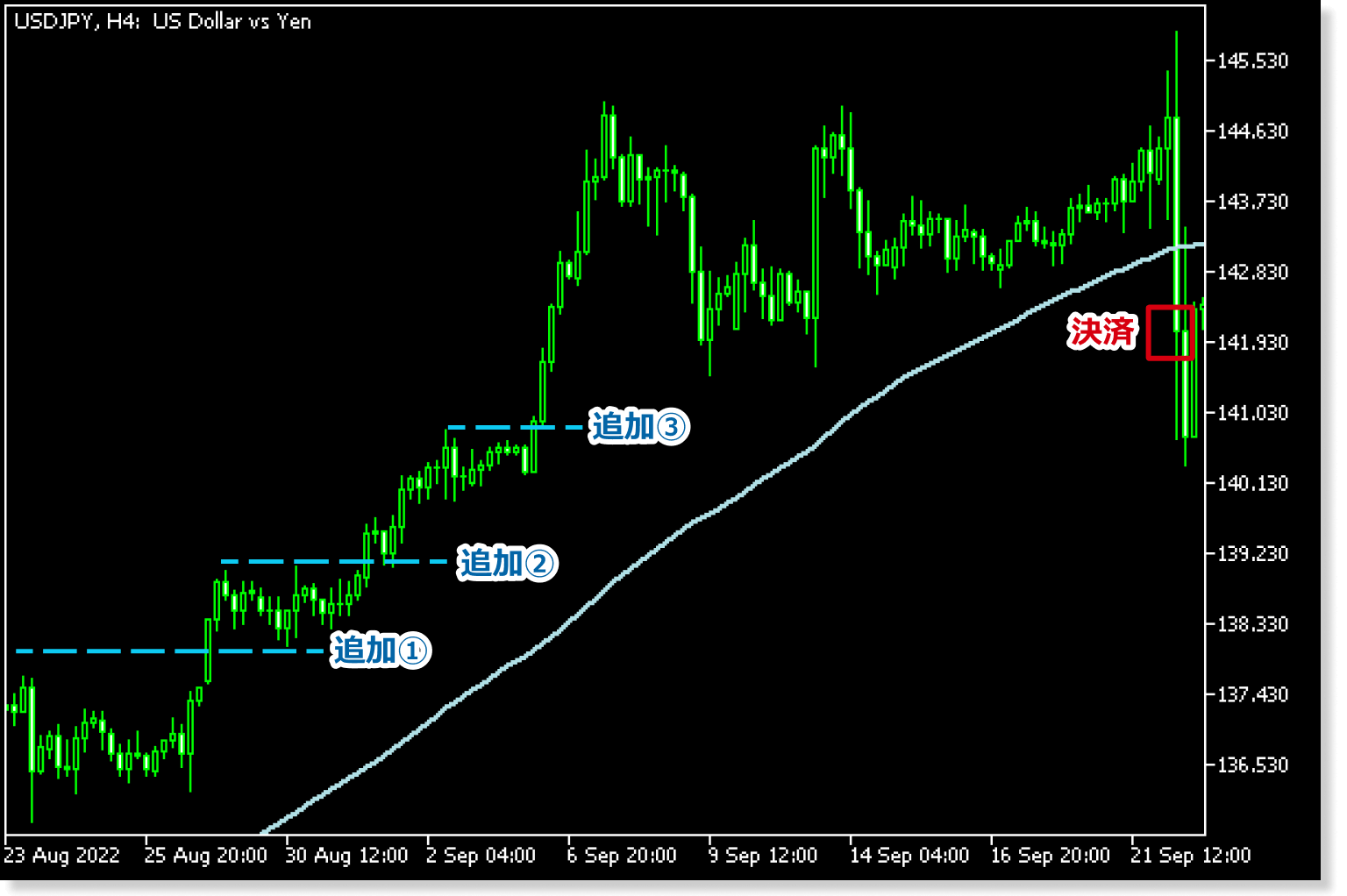

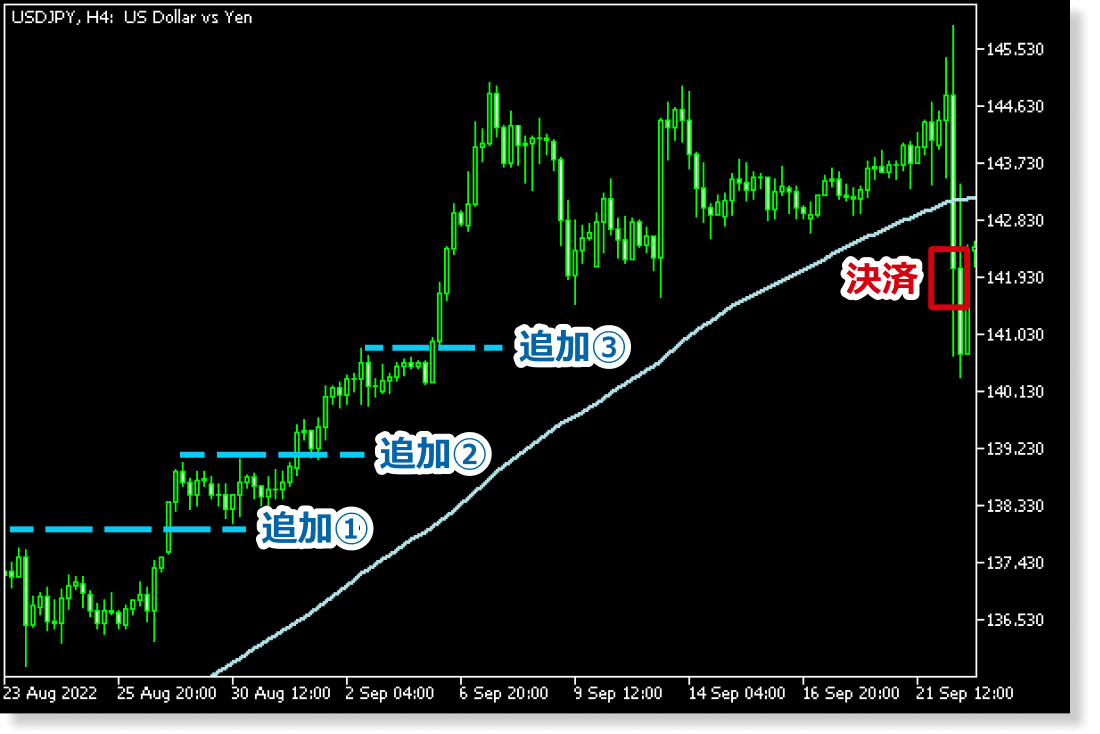

以下の画像はドル円の4時間足チャートに120SMA(日足の20SMA相当)を表示させたものです。

この例では、重要と思われる高値を更新したタイミングでエントリーを行っています。その後は直近高値をブレイクするごとにポジションを追加していきました。

その後、ローソク足が終値で120SMAを下抜けた段階で、全てのポジションを決済しました。

このようにインジケーターを利用することにより、決済のタイミングを視覚的に分かりやすくすることができます。

また今回の例のように、上位足の20SMA相当のインジケーターを表示させることにより、上位足のトレンドに逆らわないエントリー、および上位足の流れに合った決済を行いやすくなります。

なお、上記の例では利益の取りこぼしを許してしまっているとも考えられます。決済のトリガーとなった下落は結果的に押し目を作り、価格は上昇していきました。このような場合、そのままポジションを保有していれば、さらに利益が得られたことになります。

しかし、そのままポジションを保有し続けていた場合、今回決済したポイントから、本格的な下落に転じて損失を出す可能性もあります。利益が最大化されたポイントで必ず決済できるような方法は存在しないのです。

各トレード方法にはメリット・デメリットがあります。デメリット部分は検証段階で把握し、「それでも利益を残せるのなら、この欠点は仕方ない」と割り切って、ルール通りにトレードしていきましょう。

それぞれの決済方法にはそれぞれにメリットとデメリットがあるため、一概にどれが優れているということはありません。性格やトレードスタイルに合わせて選択しましょう。どの決済方法でも利益の取りこぼしは起こり得るので、自分で納得できる決済方法を選ぶことが大切です。

ピラミッディングにおける資金管理術

ピラミッディングは、リスクを管理しながら利益の最大化を目指す戦略ですが、同時に慎重な資金管理が求められます。ここでは、ピラミッディングにおける資金管理術について、具体的な方法を紹介します。

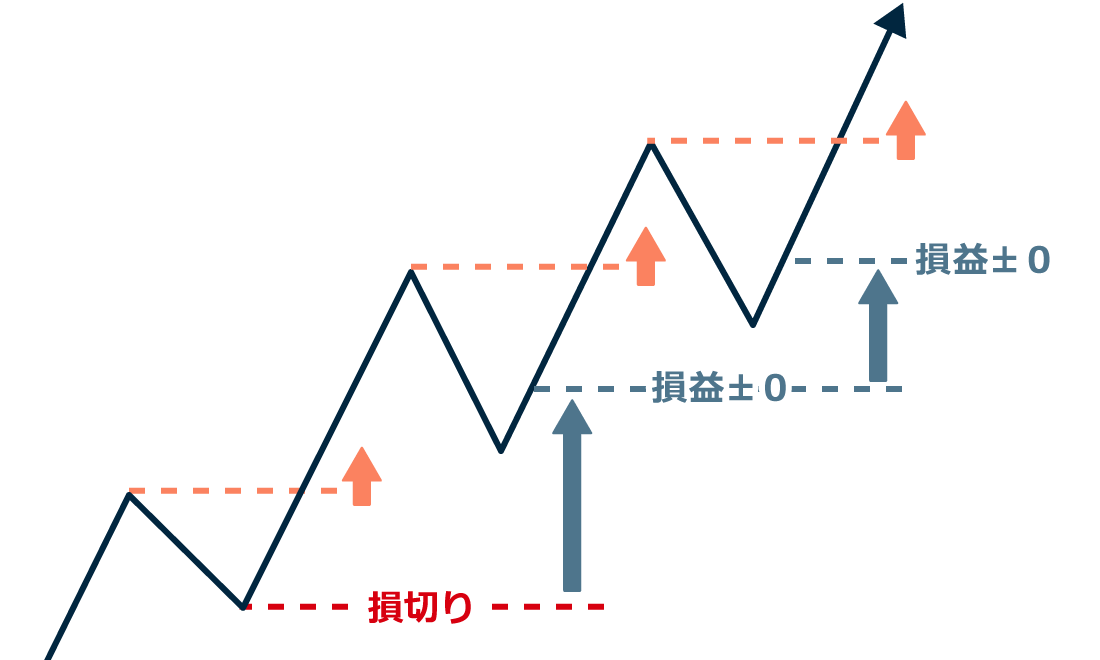

平均建値決済を前提とした資金管理

平均建値決済を活用したリスク管理の方法を紹介します。まずこの資金管理術の基本的な考え方として、ピラミッディングにおいてポジションを追加する際には常にストップロスを平均建値に移動させていきます。

平均建値とは、一般的に同じ銘柄で複数のポジションを保有している場合に、保有するそれらのポジションの取得価格を平均した価格を指します。スプレッド等の負担を考慮しない場合、平均建値は、その価格に達した時に損益がゼロになる価格であり、損益分岐点となる価格となります。

このように損切りの位置を平均建値に移動させることで、逆行したとしてもほぼプラスマイナスゼロの状態で取引を終えることができ、損失リスクを抑えた状態でポジションを追加することが可能です。

資金管理の例

総資金が100万円でリスクを2%に抑えたいと仮定すると、損切り額は2万円に設定されます。

ドル円の取引を例に考えてみましょう。損切りの値幅を200pipsと設定し、0.1ロットでエントリーする場合、逆行してストップロスに到達すると、損切り額は2万円となります。逆に、エントリー後に利益方向へ価格が動いた場合、ポジションを追加します。この際、既存のポジションと新たに追加したポジションの平均建値付近にストップロスを移動させることで、ポジション追加後の損失リスクをほぼゼロに抑えることが可能です。

なお、FXONでは、1pipsあたりの値の計算に便利なツールをご提供しております。

リスクを限定するためのポイント

この方法では、最初のポジションの損切り位置を確定させれば、基本的に当初の損失額以上のリスクを負うことはありません。したがって、エントリー時のロット設定と損切り位置を正確に計算し、計画的に実行することで、損失リスクを限定しつつ効果的なトレードが可能となります。

注意点

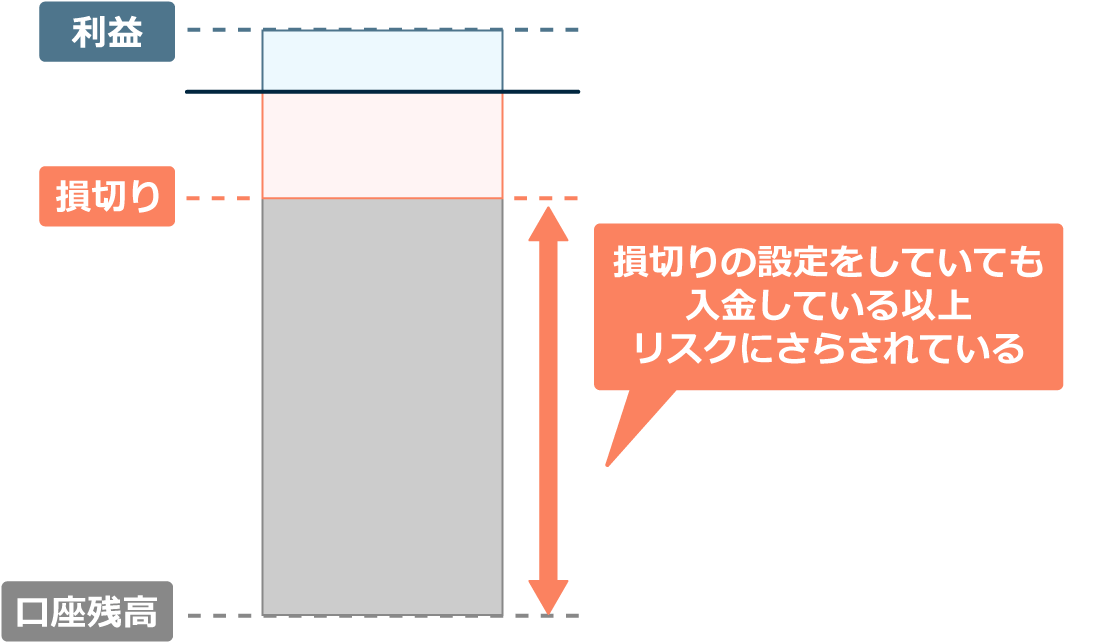

ただし、取引口座に資金が入っている以上、その資金はリスクに晒されていることを十分理解しておく必要があります。

ストップロスを設定していても、市場の急変動によりスリッページが発生し、損切りが予定通りに行われず、損失が2万円を超える可能性があります。また、感情に左右されてストップロスの位置を変更すると、当初の計画が崩れ、損失が拡大するリスクがあるため、慎重な対応が必要です。

高レバレッジを活用した少額入金での資金管理

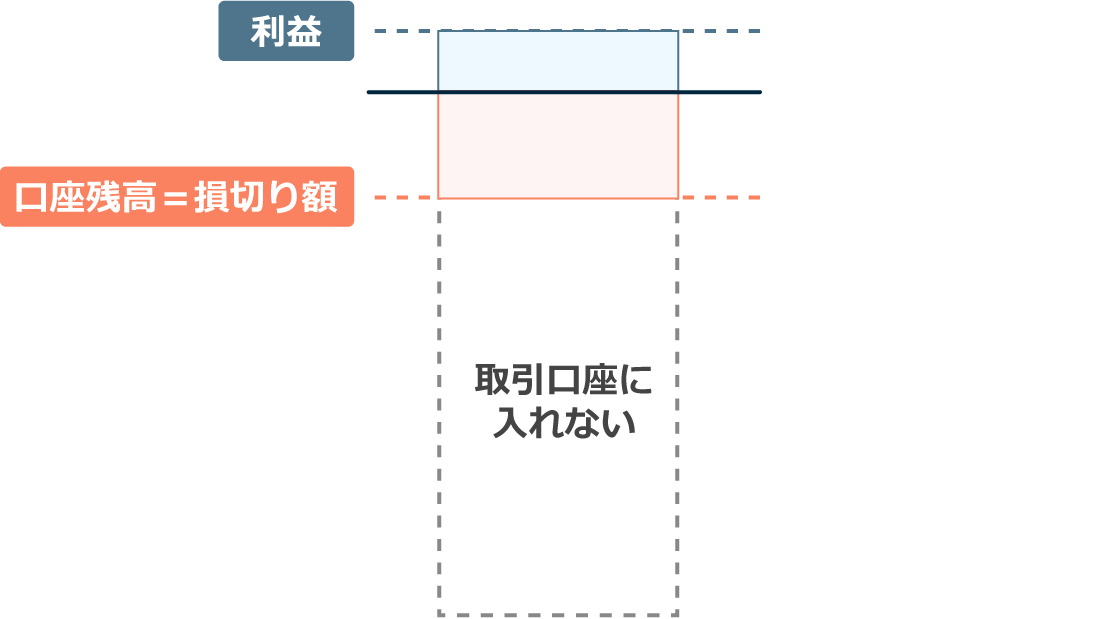

ピラミッディングでは複数のポジションを持つため、1ポジションで完結する取引に比べて資金管理が難しくなります。これを解決する方法として、強制ロスカットを活用した少額入金での資金管理が有効です。

資金管理の例

例えば、100万円の資金に対してリスクを2%に抑えたい場合、2万円だけを入金し、強制ロスカット = 損切りとして取引を進めます。この方法は、レバレッジが25倍に制限される国内FXでは難しいですが、数百倍から数千倍のレバレッジが利用できる海外FXでは可能です。

リスクを限定するためのポイント

平均建値決済を前提とした資金管理術の例では、証拠金100万円の口座で200pipsの損切り幅に対して0.1ロットを保有します。しかし、海外FXの高レバレッジを活用すれば、2万円の資金で同じ0.1ロットを保有することが可能です。これにより、価格が逆行して強制ロスカットに達した場合でも、損失は2万円に限定されます。

さらに、価格が有利な方向に動いてポジションを追加する場合も、損失は最初に設定した2万円以内に抑えられるため、損失リスクを管理しながら効率的なトレードが可能です。

この方法では、万が一急変動が起きて強制ロスカットが間に合わなかったとしても、海外FX業者の多くがゼロカットシステムを採用しているため、口座資金を超える損失は発生しません。

注意点

口座に少額しか入れていないとはいえ、感情的になって何度も入金を繰り返してしまっては本末転倒です。また、海外FX業者の中には、過度にリスクの高いギャンブル的なトレードを規約違反とみなすケースもあります。少額だからといって無謀な取引をするのではなく、資金管理の一環として慎重に取り組むことが重要です。

ピラミッディングを行う際のコツ

ピラミッディング戦略において、不用意な損失を避け、利益を拡大させるコツを紹介します。

リスク管理のルールを守る

トレードにおいてリスク管理は、損失を抑えて利益を拡大するために必要不可欠です。

ピラミッディングにおけるリスク管理とは、主に、トレンドの開始から終了にかけて、どのように資金を配分してポジションを積み増し、いつ決済するかを決めることです。ピラミッディングでは複数のポジションを保有するという状況が生じます。そのため、リスク管理が特に重要になります。

具体的に決めておいたほうが良い項目の例は以下の通りです。

- 最初エントリーのロット数

- 許容損失額

- どうなったら決済するか

- どうなったら積み増しを行うか

- 積み増しのロット数の上限

リスク管理や資金管理を適切に行えば、ピラミッディングは効果的な手法となりますが、そうでなければ、大きな損失を招く危険性を持ちます。あらかじめルールを決めて計画的にトレードを行いましょう。

長期トレンドに順張りする

トレンドに従ってポジションを段階的に増やしていければ、損失のリスクを抑えつつ、利益の拡大を実現しやすくなるでしょう。

トレンドに乗るためには、マルチタイムフレーム(MTF)分析が有効です。MTF分析とは、長期足から短期足へと順にチャートを分析し、トレンドやレンジの状況を把握することです。

相場において、短期足は長期足のトレンド方向に動きやすい傾向があるとされています。長期足のトレンドを確認し、短期足で押し目や戻り目をエントリーのタイミングとして狙うことで、大きな逆行を回避し損失を出すリスクを低減できると考えられます。

むやみに長期足を分析してもトレードは上手くいかないかもしれません。自分のトレードスタイルや目的に合わせて、時間足の役割を決めておくことが重要です。例えば4時間足のトレンドに対して、1時間足を見てエントリ―するといった、明確な役割を決めてMTF分析を行うと良いでしょう。

複数の銘柄を監視する

先に述べたようにピラミッディングで利益を得ていくためには、長期トレンドに順張りすることが特に重要であると考えられます。

長期トレンドに順張りするためには、自身が参考にしている時間足でトレンドが出ている銘柄を取引するのが好ましいでしょう。しかし、相場の大半はレンジ相場といわれており、エントリーチャンスが限られる可能性があります。

そこで、複数の通貨ペアを監視することで、この欠点をカバーすることができます。

銘柄選びのポイントは、以下の2つです。

- 値動きの性質が異なる銘柄

- 流動性が高い銘柄

例えば、複数のクロス円を選択してしまうと、異なる銘柄でもトレンドやレンジ相場が重なりやすくなります。株価指数やゴールド(XAU)など、FX通貨ペア以外の銘柄を監視するのも有効です。

また、マイナー通貨ペアは値動きが不安定で、トレンドを把握するのが難しい場合があります。そのため、主要通貨ペアなどの流動性が高い銘柄を選択するのが好ましいです。

市場参加者が多いとされる主要通貨ペアを選択することで、テクニカル分析が機能しやすくなり、トレンドが終了するまで利益を拡大できる可能性が高まります。

海外FXでピラミッディングを活用しよう

基本的にピラミッディングでは、トレンドに乗ってポジションを追加していくことを狙います。大きな利益を狙える反面、大きな損失を出す恐れもあるため、ポジションの追加や決済の方法などをしっかりと検証しておき、計画的に実行しましょう。

取引口座に関していえば、海外FXはハイレバレッジやゼロカットシステムという点でピラミッディングと相性が良く、利用を検討する価値があるでしょう。

なお、FXONは最大1,000倍のレバレッジとゼロカットシステムに加え、約定率やスリッページ割合などの公開により公正な取引環境を提供いたします。より効率良くより安心してお取引頂ける環境を整え、ピラミッディングを含むさまざまな取引戦略の成功をサポートいたします。

この記事はお役に立ちましたか?

0人中0人がこの記事が役に立ったと言っています

貴重な意見をいただきありがとうございます。

関連する記事

FXON メディア

MQL5 VPSの評判は?自動売買歴5年の筆者が実際に使って本音でレビュー!

に公開

に更新

に公開

に更新

MetaTrader専用に最適化された「MQL5 VPS」は、低遅延・高安定の自動売買環境を提供する公式VPSです。設定が簡単でリモート接続不要、EAを24時間稼働可能。スキャルピングにも最適な高速取引を実現し、FXONの無料特典で手軽に試せます。

FXON メディア

MQL5 VPSの使い方を徹底解説!契約・設定・稼働までの操作ガイド

に公開

に更新

に公開

に更新

この記事では、MQL5 VPSの契約準備から支払い方法、MT4/MT5での移行設定、EAを24時間安定稼働させる確認手順、注意点とトラブル対処まで詳しく解説しています。FXONの条件付き無料キャンペーンで、超低遅延VPSを実質ゼロコストで導入する方法も紹介します。

FXON メディア

【完全無料】FXONパーフェクトオーダーインジケータを徹底解説!

に公開

に更新

に公開

に更新

FXONのパーフェクトオーダーインジケータは、無料・MT4/MT5標準搭載・矢印サインと通知でエントリーを可視化できる高機能ツールです。初心者でもトレンド方向とエントリーポイントを直感的に把握でき、過去検証にも活用できます。

海外FX初心者

海外FXで使えるデビットカードは?入出金の仕組みやメリットも紹介

に公開

に更新

に公開

に更新

三菱UFJ銀行や住信SBIネット銀行、りそな銀行、PayPay銀行は、海外FXでの利用を制限していると思われます。一方、2024年2月に調査した範囲では、三井住友銀行やみずほ銀行、楽天銀行からの説明の中には、海外FXでの利用を制限していると捉えられそうな記載はありませんでした。

海外FX初心者

海外FXと仮想通貨の損益は通算可能!税金で損しないために知っておきたい「雑所得」とは?

に公開

に更新

に公開

に更新

海外FXの損益は、仮想通貨(暗号資産)をはじめとする特定の種類の損益と相殺できます。海外FXと仮想通貨によって得た収入は、税金の計算上いずれも「雑所得」に分類され、まとめて所得金額を計算することになっているからです。

フィルターを適用する

FXONでは、このウェブサイトの機能向上とお客様の利便性を高めるためにクッキー使用しています。本ウェブサイトでは、当社だけではなく、お客様のご利用状況を追跡する事を目的とした第三者(広告主・ログ解析業者等)によるクッキーも含まれる可能性があります。 利用の方針