- FXONの特徴

-

サービス/商品サービス/商品サービス/商品

FXONが為替ブローカーとして提供している、リテール向け取引条件やプラットフォーム、取引可能な商品などを詳しくご案内しています。

close close

-

お客様サポートお客様サポートお客様サポート

口座開設方法や取引ツールの使い方、ヘルプデスクのQA集など、お客様向けサポート情報を掲載しています。

MetaTrader4/5 ご利用ガイド MetaTrader4/5 ご利用ガイド MetaTrader4/5 ご利用ガイド

メタトレーダーのインストール・操作方法をどこよりも詳しく解説。

よくある質問 よくある質問 よくある質問

お困り事はなんですか?あらゆる答えがここにある。

新着情報 新着情報 新着情報

運営会社・ライセンス 運営会社・ライセンス 運営会社・ライセンス

サイトマップ サイトマップ サイトマップ

お問い合わせ お問い合わせ お問い合わせ

一般・個人情報・プライバシーに関するお問い合わせ。

close close

- プロモーション

- トレーダーズマーケット

- パートナー

-

close close

FXONが為替ブローカーとして提供している、リテール向け取引条件やプラットフォーム、取引可能な商品などを詳しくご案内しています。

口座開設方法や取引ツールの使い方、ヘルプデスクのQA集など、お客様向けサポート情報を掲載しています。

メタトレーダーのインストール・操作方法をどこよりも詳しく解説。

お困り事はなんですか?あらゆる答えがここにある。

一般・個人情報・プライバシーに関するお問い合わせ。

トレードに役立つ情報や、マーケット情報を掲載しています。トレーダー同士の取引実績ポートフォリオもご覧いただけます。

この記事は:

に公開されています

に更新されています

海外FXでトレードをするには、業者が定める「一定金額」以上をアカウントに入金する必要があります。この一定金額が最低入金額です。最低入金額は業者や口座タイプによって異なっており、千円から1万円程度であったり、設定されていなかったりします。

この記事では、海外FX業者10社の最低入金額をまとめて記載します。また、少額取引において重要となる、最小取引単位や最大レバレッジなどについても解説します。

海外FX業者の最低入金額を比較

少額から海外FXを始めるにあたって、最低入金額は見過ごせない条件でしょう。日本でよく知られている主要な海外FX業者10社を選び、最低入金額を比較します。

| 海外FX業者 | 最低入金額*1 |

| A社 | 200ドル相当 |

| B社 | なし |

| C社 | なし |

| D社 | 5ドル相当 |

| E社 | 5ドル相当 |

| F社 | 10ドル相当 |

| G社 | 25ドル |

| H社 | 5,000円 |

| I社 | 10,000円 |

| J社 | 20,000円 |

| 海外FX業者 | 最低入金額*1 |

| A社 | 200ドル相当 |

| B社 | なし |

| C社 | なし |

| D社 | 5ドル相当 |

| E社 | 5ドル相当 |

| F社 | 10ドル相当 |

| G社 | 25ドル |

| H社 | 5,000円 |

| I社 | 10,000円 |

| J社 | 20,000円 |

*1各社が提供する口座タイプのうち、基本的な口座タイプの最低入金額を記載しています。

10社のうち6社が、最低入金額を10ドル(USD)相当以下に設定しています。少額から取引ができるFX業者は多いといえるでしょう。

最低入金額は口座タイプによっても異なる

海外FX業者は基本的に、複数の口座タイプを提供しています。最低入金額は口座タイプによっても異なることがあるので、口座タイプごとに確認したほうが良いでしょう。

A社、B社、C社の最低入金額を口座別に記載すると、次のようになります。なお、基本的な口座を「スタンダード」、少額から取引できる口座を「マイクロ」、狭いスプレッドが提供される口座を「ロースプレッド」と表記しています。

| 口座タイプ | 最低入金額 |

| スタンダード | 200ドル相当 |

| マイクロ | なし |

| ロースプレッド | 200ドル相当 |

| 口座タイプ | 最低入金額 |

| スタンダード | 200ドル相当 |

| マイクロ | なし |

| ロースプレッド | 200ドル相当 |

| 口座タイプ | 最低入金額 |

| スタンダード | なし |

| マイクロ | なし |

| ロースプレッド | 13,000円 |

| 口座タイプ | 最低入金額 |

| スタンダード | なし |

| マイクロ | なし |

| ロースプレッド | 13,000円 |

| 口座タイプ | 最低入金額 |

| スタンダード | なし |

| マイクロ | 提供なし |

| ロースプレッド | なし |

| 口座タイプ | 最低入金額 |

| スタンダード | なし |

| マイクロ | 提供なし |

| ロースプレッド | なし |

FX業者によって異なりますが、最低入金額はロースプレッド口座では高めに、マイクロ口座とスタンダード口座では低めに設定されていることが多いです。

ロースプレッド口座には、取引コストが抑えやすいという魅力がありますが、少額の入金から取引していきたいなら、マイクロ口座かスタンダード口座のほうが適している可能性が高いです。

最低入金額は入金手段ごとに異なることも

口座タイプごとの最低入金額とは別に、入金手段ごとの最低入金額が設定されているケースもあります。仮に、その口座の最低入金額が1,000円、銀行送金の最低入金額が5,000円という状況があったなら、銀行送金時の実質的な最低入金額は5,000円です。

上記のようなことも起こり得るので、正確に最低入金額を把握するためには、入金方法ごとの最低入金額も確認しておく必要があります。なお、入金方法を確認する際は、入出金手数料も併せて確認しておくほうが良いでしょう。

少額取引をするなら必要証拠金も意識しよう

海外FXを少額から始めるなら、最低入金額を基準として業者・口座タイプを比較することは大切です。しかし、それだけではなく、必要証拠金について考えることも重要です。

必要証拠金とは、トレードをするために必要となる最小限の資金を指します。例えば、必要証拠金が300円の取引をしたいなら、少なくとも300円の残高が必要となります。

取引口座に必要証拠金以上の残高がなければ、注文を出すことすらできません。また、必要証拠金を把握していないと、取引中にいくら分の損失に耐えられるかを考えづらくなります。そのため、自分がやりたいトレードを行うには、必要証拠金がいくらになるのかを把握しておき、その上で最低限入金すべき金額を考えることが大切です。

必要証拠金の計算方法

必要証拠金は取引数量とレバレッジによって決まります。より具体的には、次の計算式で算出します。

例えば、1,000通貨のドル円を500倍のレバレッジで取引する場合、必要証拠金は次のように計算します。

必要証拠金が2ドルだと前もって知っておくことで、入金すべき金額がイメージしやすくなるでしょう。また、いくらを入金すればロスカットの危険性が低くなるかなどを考えやすくもなるでしょう。

必要証拠金が日本円建てでいくらかを知りたいときは、為替レートをかけます。1ドルが150円というレートなら、上記で求めた2ドルは300円に換算できます。

また、必要証拠金の計算式を理解しておけば、必要証拠金を下げる方法が分かります。必要証拠金を下げることができれば、少額の資金からでも取引を行いやすくなるという恩恵を受けられます。

より具体的には、用意できる資金が同じであっても、必要証拠金が少ないほうがより多くの数量を取引できます。また、保有したいポジションの大きさが同じであっても、必要証拠金が少ないほうが最低限入金すべき金額が少なくなります。

このように必要証拠金を意識すれば、取引に必要な金額を想定できるようになり、さらに必要証拠金を抑える方法を理解できるようになるので、少額での取引がしやすくなるはずです。

必要証拠金を下げるための2つの要素をチェック

必要証拠金は「取引数量 ÷ レバレッジ」によって算出できますので、取引数量を小さくするほど、またレバレッジを高くするほど抑えられます。

そこで必要証拠金を抑えたいなら、取引数量は最小いくらなのか(最小取引単位)と、レバレッジは最大で何倍なのかに着目する必要があります。ここでは、それらについて確認していきます。

最小取引単位

最小取引単位は、1ロットあたりの通貨量に、最小ロットをかけ合わせることで算出できます。

業者による違いはあるものの、スタンダード口座やロースプレッド口座の最小取引単位は、ほとんどの海外FX業者が1,000通貨に定めています。より細かく記載すると、1ロットあたりの通貨量が10万通貨、最小ロットが0.01ロットとなっており、「100,000通貨 × 0.01ロット = 1,000通貨」と計算できます。

この1,000通貨分の取引をする場合、必要証拠金はいくらになるでしょうか。また、0.1ロット(1万通貨)や1ロット(10万通貨)の取引と比較して、どれだけ証拠金を抑えられるでしょうか。ここでは、レバレッジを100倍として、ドル円を取引するときの必要証拠金を考えてみましょう。

| 取引数量 | 必要証拠金*1 |

| 1,000通貨 | 10ドル(1,500円) |

| 10,000通貨 | 100ドル(15,000円) |

| 100,000通貨 | 1,000ドル(150,000円) |

| 取引数量 | 必要証拠金*1 |

| 1,000通貨 | 10ドル(1,500円) |

| 10,000通貨 | 100ドル(15,000円) |

| 100,000通貨 | 1,000ドル(150,000円) |

*1カッコ内には、ドル円が150円の場合における日本円の価格を記載しています。

1,000通貨分の取引であれば必要証拠金は1,500円となり、取引資金が抑えられることが分かります。そのため、少額から取引をしたいなら、1,000通貨からの取引ができることは最低限確認しておきましょう。

必要証拠金をさらに抑えたいなら、マイクロ口座を提供しているFX業者を探してみて下さい。多くの場合、マイクロ口座では10通貨から取引でき、必要証拠金を通常口座の100分の1に抑えられます。

最大レバレッジ

必要証拠金の金額は、用いるレバレッジを高くすることでも抑えられます。

用意すべき資金額がハイレバレッジによってどれくらい減るかを考えてみましょう。なお、1,000通貨分のドル円を取引すると想定しています。

| レバレッジ | 必要証拠金*1 |

| 1倍 | 1,000ドル(150,000円) |

| 25倍 | 40ドル(6,000円) |

| 100倍 | 10ドル(1,500円) |

| 400倍 | 2.5ドル(375円) |

| レバレッジ | 必要証拠金*1 |

| 1倍 | 1,000ドル(150,000円) |

| 25倍 | 40ドル(6,000円) |

| 100倍 | 10ドル(1,500円) |

| 400倍 | 2.5ドル(375円) |

*1カッコ内には、1ドルが150円の場合における日本円の価格を記載しています。

必要証拠金はレバレッジ1倍なら15万円ですが、レバレッジ100倍なら1,500円に抑えられます。500円程度の入金で一攫千金を狙うようなトレードをしない限り、レバレッジは100倍もあれば十分というケースが多いでしょう。

なお、レバレッジ100倍が使えるという条件は、ほとんどの海外FX業者が満たしています。

| FX業者 | スタンダード口座 |

| A社 | 1,000倍 |

| B社 | 1,000倍 |

| C社 | 200倍 |

| D社 | 500倍 |

| E社 | 無制限 |

| F社 | 3,000倍 |

| G社 | 2,000倍 |

| FX業者 | スタンダード口座 |

| A社 | 1,000倍 |

| B社 | 1,000倍 |

| C社 | 200倍 |

| D社 | 500倍 |

| E社 | 無制限 |

| F社 | 3,000倍 |

| G社 | 2,000倍 |

この章で見てきたように、必要証拠金を抑えるためには最小取引単位が1,000通貨以下、最大レバレッジが100倍以上のFX業者を使うことが望ましいです。ただし、この2つは大半の海外FX業者が満たしています。

そのため、利用するFX業者・口座をさらに絞り込むには、これまで見てきた条件を頭に入れた上で、その他の要素でも比較をしていく必要があります。

① 最低入金額:数千円から1万円

② 最小取引単位:1,000通貨以下

③ 最大レバレッジ:100倍以上

最低入金額・必要証拠金と併せて確認したい条件

海外FXで少額から取引するにあたって、最低入金額と必要証拠金を確認することは重要です。ただし、これらの他にも確認したい事項があり、その例として以下が挙げられます。

それぞれ解説していきます。

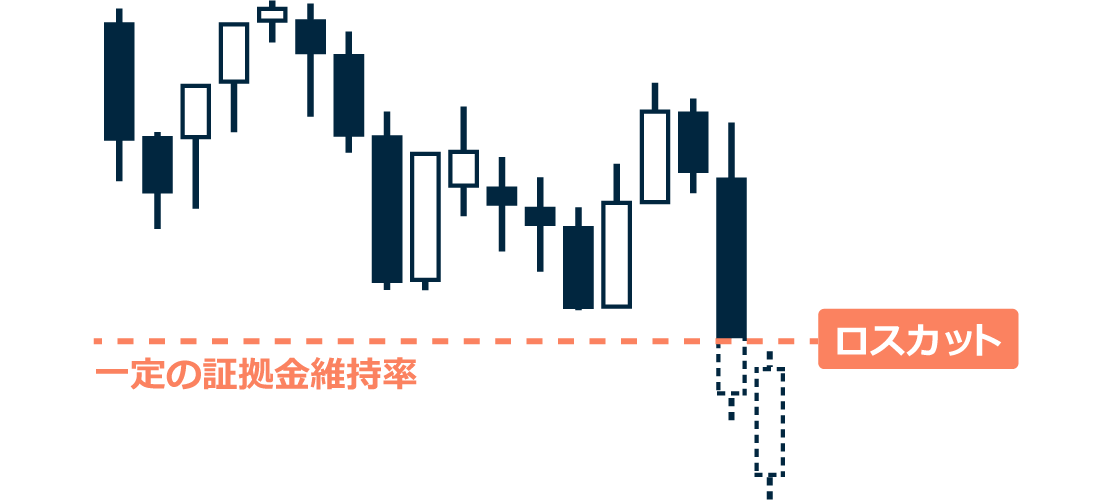

ロスカット水準が取引スタイルに合うか

少額の入金から海外FXを始める際は、ロスカット水準も確認しておきましょう。

そもそもロスカット水準とは、FX業者が強制的なポジション決済を行う水準のことです。多くの場合、証拠金維持率という割合で定められており、一定の証拠金維持率に到達したなら、ロスカットにより資金の大半が失われます。

証拠金維持率とは、保有中のポジションの含み損益を考慮したときに、証拠金にどの程度余裕があるかを表したものです。計算式は「(証拠金 + 含み損益)÷ 必要証拠金 × 100」です。計算式が示すように、含み損が増えれば証拠金維持率は下がり、ポジションを持ち続ける余裕が減ったことを表します。

少額の資金で取引する場合、ロスカット水準を意識する必要性は特に高いといえます。取引資金に対する含み損の割合が大きくなりやすく、ロスカットに遭いやすいからです。

例として、1万円を入金して10万円分のポジションを保有する状況と、10万円を入金して10万円分のポジションを保有する状況を考えてみて下さい。ポジション量はどちらも同じですので、同じだけの損失が出る可能性があります。しかし、耐えられる損失は同じではありません。1万円だけを入金したケースでは、証拠金の金額に対してポジションが大きいので、その含み損によって圧迫されやすいのです。

少額から取引をする場合、上記例の前者のような状況になりやすく、ロスカットに遭いやすいので、ロスカット水準を確認しておく必要があります。

低ければ良いというわけではない

ただし、ロスカット水準は低ければ良いというものでもありません。適切なロスカット水準は、取引の目的や資金管理の考え方によって変わります。

例えば、負けたとしても次に備えて資金を残したいなら、40%水準が適切である可能性があります。また、浅めに損切りを置くスタイルである場合も、40%水準が適している可能性があります。40%水準なら、耐えられる含み損はやや限定的ですが、一度のロスカットで失う資金がある程度は抑えられるからです。

他方、取引資金の全額を失ってでも大きな利益を狙いたいなら、0%水準が適しているでしょう。0%水準なら、一度のロスカットで取引資金を全額失いますが、より大きな含み損に耐えられます。

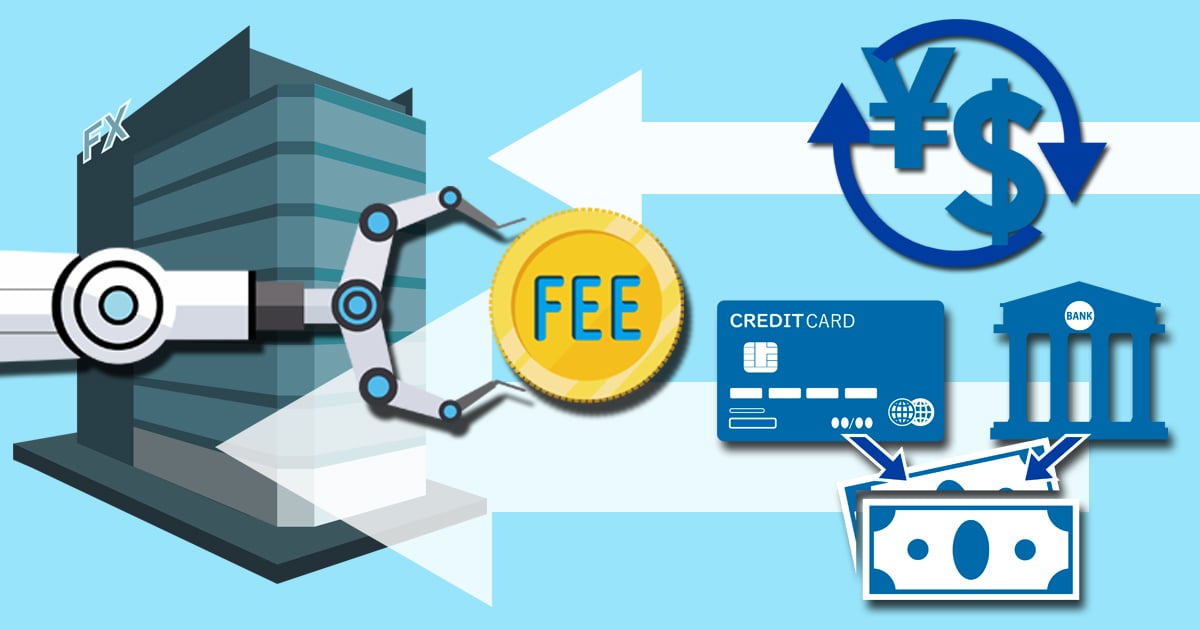

少額入金に適した入金手段があるか

各海外FX業者はさまざまな入金手段を用意しています。少額の資金で取引を行うなら、少額入金に適した手段を利用できるかを確認しておく必要があります。

少額入金に適しているのは、最低入金額が低く、かつ手数料が安い方法です。最低入金額と手数料がどのようになっているかを、主要な入金方法ごとに確認してみましょう。

| 最低入金額 | 0~10,000円 |

| 入金手数料*1 | 1万円未満の入金:1,500円 1万円以上の入金:無料 |

| 最低入金額 | 0~10,000円 |

| 入金手数料*1 | 1万円未満の入金:1,500円 1万円以上の入金:無料 |

*1利用する銀行が振込手数料を設定している場合、それが別途かかります。

| 最低入金額 | 10,000~20,000円 |

| 入金手数料 | 無料 |

| 最低入金額 | 10,000~20,000円 |

| 入金手数料 | 無料 |

| 最低入金額 | 500~1,000円 |

| 入金手数料 | 0~数百円*1 |

| 最低入金額 | 500~1,000円 |

| 入金手数料 | 0~数百円*1 |

*1オンラインウォレットから海外FX業者に入金する前に、ウォレットにチャージを行う必要があります。チャージの際には別途、銀行振込手数料、中継銀行手数料などが発生する場合があります。

| 最低入金額 | 3,000~10,000円 |

| 入金手数料 | 100~500円 |

| 最低入金額 | 3,000~10,000円 |

| 入金手数料 | 100~500円 |

最低入金額や入金手数料は、FX業者によって大きく異なることがあります。そのため、利用を検討している業者ごとに個別に調べる必要がありますが、オンラインウォレットでは数千円での入金がしやすいといえるでしょう。また、仮想通貨の入金も比較的条件が良い可能性があるでしょう。

1〜2万円以上の入金をする場合は、銀行送金が有力な選択肢となる可能性があります。1〜2万円以上の入金なら、手数料無料となるケースが多いからです。

ここまで確認してきた内容を整理すると、少額取引に適しているといえる基本的な条件は、以下のようにまとめることができます。

① 最低入金額:数千円から1万円

② 最小取引単位:1,000通貨以下

③ 最大レバレッジ:100倍以上

④ ロスカット水準:取引スタイルによる

⑤ 入金手数料:無料

上記の基準のうち、業者による差が出そうなものは、最低入金額と入金手数料です。少額の入金からFX取引をしたい場合、最低入金額と入金手数料をしっかり確認しましょう。

また、個人の取引スタイルに合っているかという観点で確認するのも良いでしょう。例えば、最低取引単位をより抑えたいなら、マイクロ口座を選ぶ必要が出てきます。ロスカット覚悟で大きな利益を狙いたいなら、ロスカット水準が0%でハイレバレッジな口座を選ぶのが適切な可能性があります。

海外FXはいくらから始めるのが良い?

海外FXでトレードをする際には、最低入金額のみを入金するだけで足りることもあります。しかし、足りないケースもあるでしょう。足りるかどうかは人による部分が多く、自分がどのような取引をしたいかを考えることが大切です。

ここでは以下の2つの場合に分けて考えていきます。

なお、必要な入金額を考える上では、証拠金維持率の計算「(証拠金 + 含み損益)÷ 必要証拠金 × 100」を理解しておく必要があります。不安がある場合は、あらかじめ計算の内容を確認しておいて下さい。

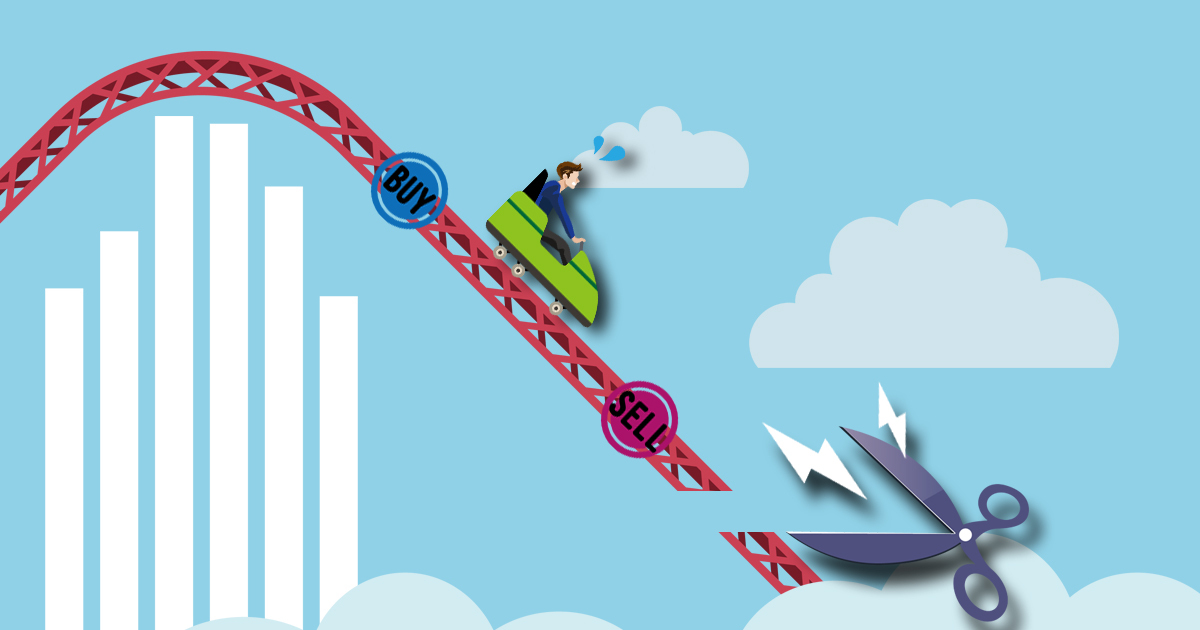

ロスカット覚悟で取引する場合

少しの逆行によってロスカットに遭うことを覚悟し、大きめのロットでトレードする場合、最低入金額のみの入金が適しているかもしれません。数千円の資金でハイレバレッジ取引をすれば、大きく稼げる可能性を残しつつ、ロスカットによって失う金額を抑えることができます。

ただし、上記のような取引をする場合には、速いペースで含み損が膨らみ、ロスカットの水準に到達しやすいというデメリットがあります。ロスカットを繰り返すリスクがあることに注意して下さい。

100倍以上のレバレッジを活用した少額トレードの例としては、1万円未満を入金し、1,000通貨以下の取引を繰り返すという方法が挙げられます。

5,000円で3万通貨を取引するケース

例として、5,000円を入金し、3万通貨のドル円をレバレッジ500倍で取引するケースを考えてみます。

この取引の必要証拠金は、「30,000通貨 ÷ 500倍」で60ドルです。1ドル150円なら、必要証拠金は9,000円です。含み損益が0円ならば、証拠金維持率は「5,000円 ÷ 9,000円 × 100」で55%です。これは、すでにリスキーな水準でしょう。*1

次に、どれくらいの逆行に耐えられるかを考えていきます。3万通貨を取引する場合、1pipsの値動きによる損益は、「30,000通貨 × 0.01」で300円となります。仮に10pips逆行したら、含み損は3,000円となり、証拠金維持率は「(5,000円 - 3,000円)÷ 9,000円 × 100」で22%です。

証拠金維持率が22%なら、いつロスカットされても不思議ではありませんし、使うFX業者によってはすでにロスカットが執行されています。そのため、5,000円で3万通貨を取引するなら、10pips程度の損失に耐えるのが限界となるケースが多いでしょう。

*1実際にはスプレッドによる含み損が発生するので、証拠金維持率はこれより低くなります。

ロスカットを避けたい場合

前項のように、ハイリスク・ハイリターンな取引をしたいという人は、実際には少数派かもしれません。相場が少し逆行しただけで、ロスカットによって大半の資金を失うからです。

それでは、どの程度のポジション量ならロスカットを避けられるのでしょうか。あるいは、どれくらい入金すれば安心できるでしょうか。

答えはケースバイケースとなりますが、この場合も証拠金維持率を考えることが参考になるでしょう。

5,000円で1,000通貨を取引するケース

参考として、5,000円を入金し、1,000通貨のドル円をレバレッジ100倍で取引するケースを考えます。

この取引の必要証拠金は、「1,000通貨 ÷ 100倍」で10ドルです。1ドル150円なら、必要証拠金は1,500円です。含み損益が0円ならば、証拠金維持率は「5,000円 ÷ 1,500円 × 100」で333%で、健全な水準でしょう。

もし、ドル円が100pips分(1円分)だけ逆行したらどうなるでしょうか。1,000通貨を取引する場合、1pipsの大きさは、「1,000通貨 × 0.01」で10円となります。したがって、100pips逆行したときの含み損は1,000円です。この場合の証拠金維持率は266%です。まだロスカット水準からは遠いですが、当初よりも余裕はなくなっています。

上記のように計算していくことで、自分が入金したほうが良い金額を考えることができます。例えば、他の銘柄もどんどん取引してみたいという場合や、証拠金維持率を安全な水準でキープしつつ取引する通貨数量を上げたい場合などは、5,000円では不足感が出てくるでしょう。

海外FXで少額取引をするメリット

海外FXならではのハイレバレッジを使えば、必要証拠金を抑えられ、少額取引がしやすくなりますが、少額取引にはどのようなメリットがあるでしょうか。ここでは主な2つのメリットを紹介します。

トレード手法を試しやすい

少額取引では、トレードごとの損失が少額になります。そのため、数千円や1万円程度の元手からでも、練習を重ねられます。

例として、ドル円で1,000通貨以下のトレードをした場合の損失額(10pips分)を見てみましょう。

| 取引単位 | 損失額 |

| 10通貨 | 1円 |

| 100通貨 | 10円 |

| 1,000通貨 | 100円 |

| 取引単位 | 損失額 |

| 10通貨 | 1円 |

| 100通貨 | 10円 |

| 1,000通貨 | 100円 |

入金したのが1,000〜2,000円程度であっても、10pips分の損失には複数回耐えることができます。このような損失が限定された環境は、収益が安定するまでのトレードの練習や、新しいトレード手法を試すのに適しています。

複数の銘柄を取引できる

海外FXでは幅広い銘柄の取引ができます。取扱い銘柄について、大手海外FX業者と大手国内FX業者を比較すると以下のようになります。

| 銘柄ジャンル | 海外A社 | 国内B社*1 |

| FX通貨ペア | 55 | 20 |

| 仮想通貨 | 58 | 0 |

| 貴金属 | 5 | 3 |

| エネルギー | 8 | 5 |

| 株価指数 | 29 | 11 |

| 個別株 | 1,300 | 91 |

| コモディティ | 8 | 7 |

| 銘柄ジャンル | 海外A社 | 国内B社*1 |

| FX通貨ペア | 55 | 20 |

| 仮想通貨 | 58 | 0 |

| 貴金属 | 5 | 3 |

| エネルギー | 8 | 5 |

| 株価指数 | 29 | 11 |

| 個別株 | 1,300 | 91 |

| コモディティ | 8 | 7 |

*1CFD取引サービスで取り扱われている銘柄数を含みます。

いずれの銘柄ジャンルでも、海外A社の取扱い銘柄数が多いという結果となっています。A社の個別株の取扱い数は海外FXの中でも突出していますが、その他の銘柄ジャンルについては、主要な海外FX業者であれば、どの業者でも大きく違いません。

幅広い銘柄で取引ができることはメリットです。少額の取引資金を使って、新たな銘柄でのトレードに低リスクでチャレンジできます。これによって、稼ぐ機会を増やせるかもしれません。

国内業者でCFD銘柄を取引する場合、FXの口座とは別にCFD用の口座を開設しなければいけません。これに対して海外FX業者では、1つの口座でFX通貨ペアもCFD銘柄も取引できます。口座が分かれておらず、シームレスに取引ができる点も海外FXを利用するメリットです。

海外FXを少額で取引するデメリット

少額で取引することにはデメリットもあります。

大きな利益が得られない

少額取引では得られる利益が小さくなります。

例えば、ドル円を1,000通貨以下で取引する場合、値動き(pips)に対する利益は以下の通りとなります。100pips分(1円幅)の利益としては物足りないと感じる人もいるでしょう。

| 取引数量 | 100pipsの利益 |

| 1,000通貨 | 1,000円 |

| 100通貨 | 100円 |

| 10通貨 | 10円 |

| 取引数量 | 100pipsの利益 |

| 1,000通貨 | 1,000円 |

| 100通貨 | 100円 |

| 10通貨 | 10円 |

しかし、一度に大きく稼げないトレードは、大きな損失を出さないトレードでもあります。最小限の元手から、利益を積み重ねるスキルを身に付けたい人には、このようなローリスク・ローリターンなトレードは適切でしょう。

思ったように出金できない可能性がある

海外FX業者は、最低出金額や出金手数料を設定しています。最低入金額や出金手数料は出金手段によりますが、ここでは例として、銀行送金の条件を確認してみましょう。

| 海外FX業者 | 最低出金額 | 出金手数料 |

| A社 | 205ドル相当 | 無料 |

| B社 | 1万円 | 40万円未満の出金:2,500円 40万円以上の出金:無料 |

| C社 | 1万円 | 無料 |

| 海外FX業者 | 最低出金額 | 出金手数料 |

| A社 | 205ドル相当 | 無料 |

| B社 | 1万円 | 40万円未満の出金:2,500円 40万円以上の出金:無料 |

| C社 | 1万円 | 無料 |

上記の表では、いずれの業者も最低出金額を1万円以上としています。少額取引をしている場合、この最低出金額に到達するのに時間がかかる可能性があります。

例えば、ドル円で1,000通貨の取引を繰り返し、1日あたり10pips(100円)の利益を上げたとします。この場合、毎日同じだけの利益を出せたとしても、1万円を貯めるのに100日かかります。

このように最低出金額と出金手数料によって、思うように出金ができない可能性があります。そのため、出金手段の詳細は業者別に確認しておきたいところです。

少額から着実に稼いでいくには複利運用が有効

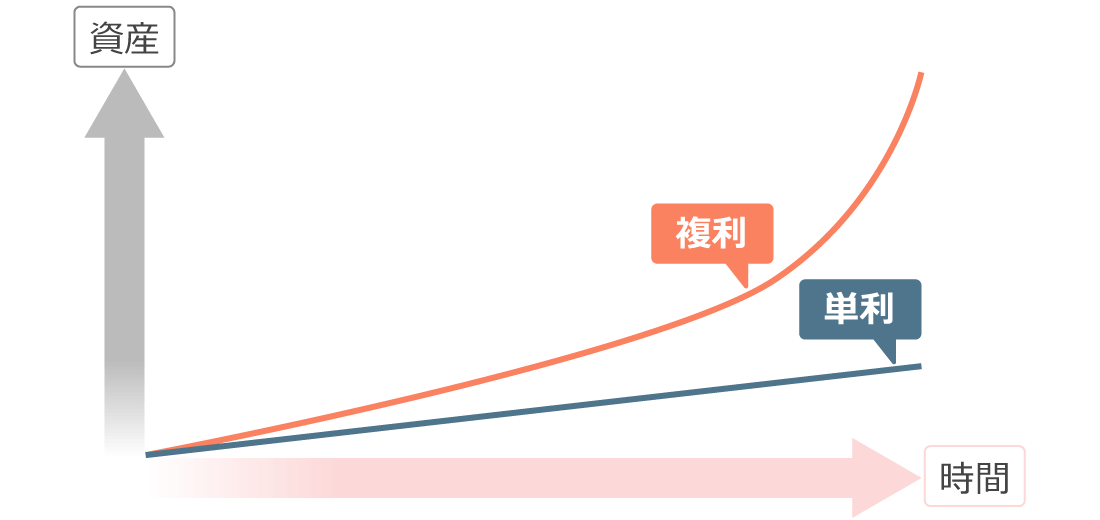

少額の取引を続け、安定した収益を得られるようになると、複利運用を検討しても良い段階に入ります。

FXにおける複利運用とは、トレードで得た利益を次のトレードの元手に含めるという運用方法です。利益を上げ続けられれば、一度に稼げる金額が大きくなっていき、資産はより速いペースで増えていきます。

上のオレンジ色のラインのような資産形成を目指すには、安定して利益を出す手法を身に付ける必要があります。複利運用に興味がある場合は、確かな技術を身に付けることを意識して取引に臨んでみましょう。

5,000円から100万円を稼ぐシミュレーション

5,000円を元手に複利運用し、100万円を稼ぐまでのシミュレーションをしてみましょう。

今回は5,000円スタート・月利10%で計算しますが、必要に応じて調整をしてみて下さい。例えば、もっとリスクを抑えたいなら、収益率を5%に落とすという調整ができるでしょう。もっと早く稼ぎたいなら、最初の資金を5万円にするのが良いかもしれません。

| 期間 | 資金*1 |

| 0ヶ月 | 5,000円 |

| 6ヶ月 | 8,860円 |

| 12ヶ月(1年) | 15,670円 |

| 18ヶ月(1.5年) | 27,800円 |

| 24ヶ月(2年) | 49,200円 |

| 30ヶ月(2.5年) | 87,200円 |

| 36ヶ月(3年) | 155,000円 |

| 42ヶ月(3.5年) | 274,000円 |

| 48ヶ月(4年) | 485,000円 |

| 54ヶ月(4.5年) | 859,000円 |

| 56ヶ月(4年8ヶ月) | 1,040,000円 |

| 期間 | 資金*1 |

| 0ヶ月 | 5,000円 |

| 6ヶ月 | 8,860円 |

| 12ヶ月(1年) | 15,670円 |

| 18ヶ月(1.5年) | 27,800円 |

| 24ヶ月(2年) | 49,200円 |

| 30ヶ月(2.5年) | 87,200円 |

| 36ヶ月(3年) | 155,000円 |

| 42ヶ月(3.5年) | 274,000円 |

| 48ヶ月(4年) | 485,000円 |

| 54ヶ月(4.5年) | 859,000円 |

| 56ヶ月(4年8ヶ月) | 1,040,000円 |

*1先頭から4桁目を四捨五入しています。

月利10%のトレードでは、4年8ヶ月で5,000円の資金が104万円まで増加します。資金が増えるスピードは、始めのうちはゆっくりですが徐々に速まっています。このように、稼げる金額がどんどん増えていくことが複利運用の魅力です。

複利運用を成功させるためには、まず少額から取引を始めて、手法の確立に専念しましょう。この段階さえクリアすれば、最初の資金を増やすなりロット数を大きくするなり、資産を拡大させるための戦略に焦点を移し、継続していくだけです。

少額入金で取引をするなら入金条件をチェック

海外FXでは高いレバレッジが使えるおかげで、ハイリスク・ハイリターンな取引に挑戦することや、少額でのトレード練習をすることができます。

少額入金から取引をするということであれば、どのような取引スタイルであれ、最低入金額や入金手数料が重要になるでしょう。レバレッジやロスカット水準も大切な要素ですが、入金の時点で不利にならないように、まずは有利な入金手段が提供されているかをチェックしてみると良いでしょう。

この記事はお役に立ちましたか?

0人中0人がこの記事が役に立ったと言っています

貴重な意見をいただきありがとうございます。

関連する記事

FXON メディア

MQL5 VPSの評判は?自動売買歴5年の筆者が実際に使って本音でレビュー!

に公開

に更新

に公開

に更新

MetaTrader専用に最適化された「MQL5 VPS」は、低遅延・高安定の自動売買環境を提供する公式VPSです。設定が簡単でリモート接続不要、EAを24時間稼働可能。スキャルピングにも最適な高速取引を実現し、FXONの無料特典で手軽に試せます。

FXON メディア

MQL5 VPSの使い方を徹底解説!契約・設定・稼働までの操作ガイド

に公開

に更新

に公開

に更新

この記事では、MQL5 VPSの契約準備から支払い方法、MT4/MT5での移行設定、EAを24時間安定稼働させる確認手順、注意点とトラブル対処まで詳しく解説しています。FXONの条件付き無料キャンペーンで、超低遅延VPSを実質ゼロコストで導入する方法も紹介します。

FXON メディア

【完全無料】FXONパーフェクトオーダーインジケータを徹底解説!

に公開

に更新

に公開

に更新

FXONのパーフェクトオーダーインジケータは、無料・MT4/MT5標準搭載・矢印サインと通知でエントリーを可視化できる高機能ツールです。初心者でもトレンド方向とエントリーポイントを直感的に把握でき、過去検証にも活用できます。

海外FX初心者

海外FXで使えるデビットカードは?入出金の仕組みやメリットも紹介

に公開

に更新

に公開

に更新

三菱UFJ銀行や住信SBIネット銀行、りそな銀行、PayPay銀行は、海外FXでの利用を制限していると思われます。一方、2024年2月に調査した範囲では、三井住友銀行やみずほ銀行、楽天銀行からの説明の中には、海外FXでの利用を制限していると捉えられそうな記載はありませんでした。

海外FX初心者

海外FXと仮想通貨の損益は通算可能!税金で損しないために知っておきたい「雑所得」とは?

に公開

に更新

に公開

に更新

海外FXの損益は、仮想通貨(暗号資産)をはじめとする特定の種類の損益と相殺できます。海外FXと仮想通貨によって得た収入は、税金の計算上いずれも「雑所得」に分類され、まとめて所得金額を計算することになっているからです。

フィルターを適用する

FXONでは、このウェブサイトの機能向上とお客様の利便性を高めるためにクッキー使用しています。本ウェブサイトでは、当社だけではなく、お客様のご利用状況を追跡する事を目的とした第三者(広告主・ログ解析業者等)によるクッキーも含まれる可能性があります。 利用の方針