- FXONの特徴

-

サービス/商品サービス/商品サービス/商品

FXONが為替ブローカーとして提供している、リテール向け取引条件やプラットフォーム、取引可能な商品などを詳しくご案内しています。

close close

-

お客様サポートお客様サポートお客様サポート

口座開設方法や取引ツールの使い方、ヘルプデスクのQA集など、お客様向けサポート情報を掲載しています。

MetaTrader4/5 ご利用ガイド MetaTrader4/5 ご利用ガイド MetaTrader4/5 ご利用ガイド

メタトレーダーのインストール・操作方法をどこよりも詳しく解説。

よくある質問 よくある質問 よくある質問

お困り事はなんですか?あらゆる答えがここにある。

新着情報 新着情報 新着情報

運営会社・ライセンス 運営会社・ライセンス 運営会社・ライセンス

サイトマップ サイトマップ サイトマップ

お問い合わせ お問い合わせ お問い合わせ

一般・個人情報・プライバシーに関するお問い合わせ。

close close

- プロモーション

- トレーダーズマーケット

- パートナー

-

close close

FXONが為替ブローカーとして提供している、リテール向け取引条件やプラットフォーム、取引可能な商品などを詳しくご案内しています。

口座開設方法や取引ツールの使い方、ヘルプデスクのQA集など、お客様向けサポート情報を掲載しています。

メタトレーダーのインストール・操作方法をどこよりも詳しく解説。

お困り事はなんですか?あらゆる答えがここにある。

一般・個人情報・プライバシーに関するお問い合わせ。

トレードに役立つ情報や、マーケット情報を掲載しています。トレーダー同士の取引実績ポートフォリオもご覧いただけます。

この記事は:

に公開されています

に更新されています

一般的に海外FXでは、取引口座の残高が赤字になった場合に、FX業者が赤字分を負担してくれます。つまり、ユーザーは証拠金の追加入金を求められません。

追加入金が不要ないことは顧客にとっては好都合ですが、FX業者にとっては負担が増える要因となります。そのため、「なぜ自社に不利な仕組みを採用するのか」と怪しむ人もいるかもしれません。

結論として、海外FX業者は多くの人に利用してもらい、収益を上げることなどを目的にマイナス分の負担をしています。本記事では、追加の請求がない背景について解説します。

FX業者から証拠金の追加を求められる場面

前提として、FXでは次のような状況になった際に、証拠金の追加入金を求められる可能性があります。

ここからはそれぞれを説明していきます。なお、海外FXで赤字分の入金が不要な理由については、以下のリンク先で説明しています。

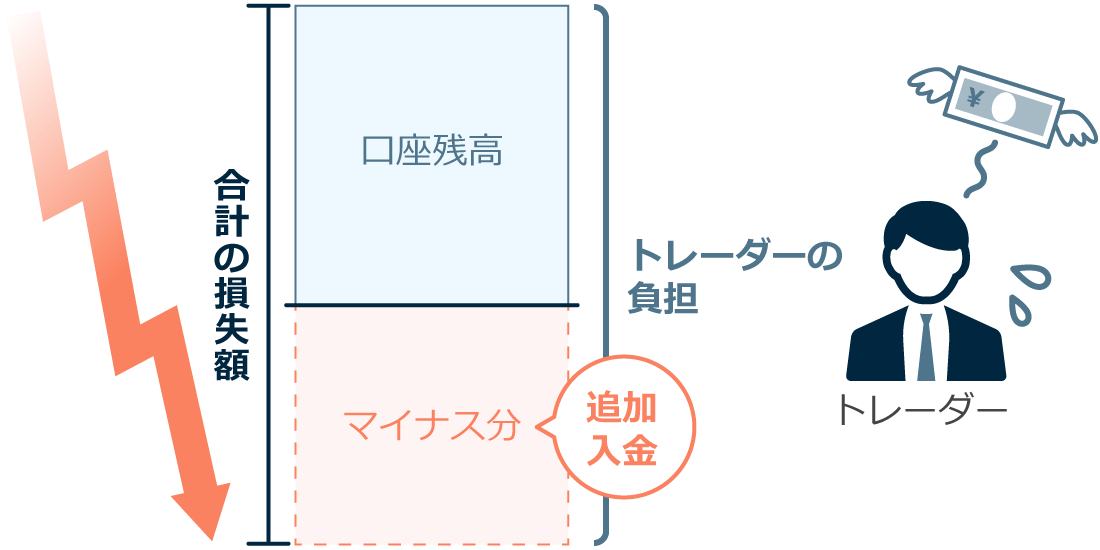

国内FXで取引口座残高が赤字になったとき

国内FXでは取引口座残高が赤字になると、赤字分の追加入金を要求されます。

国内FXで口座残高が赤字になり、FX業者から追加入金を求められる事態は、ほとんど毎月発生しているとのデータが存在します。そのため、国内FXトレーダーにとって、赤字の残高が発生することは意外にも身近な現象だといえるのかもしれません。

先述したデータは、以下のページに記載されています。以下のページでは、強制ロスカットが期待通り執行されなかったことなどにより発生した赤字残高が「ロスカット等未収金」と表現されています。

なお、FXONを含む多くの海外FX業者は、マイナス分をユーザーの代わりに負担するゼロカットシステムを採用しています。

ゼロカットシステムが発動したとしても残高が0になるだけで、元あった残高は消えてしまうため、トレーダーにとっては痛手です。しかし、追加入金をする必要はないという点では安心です。

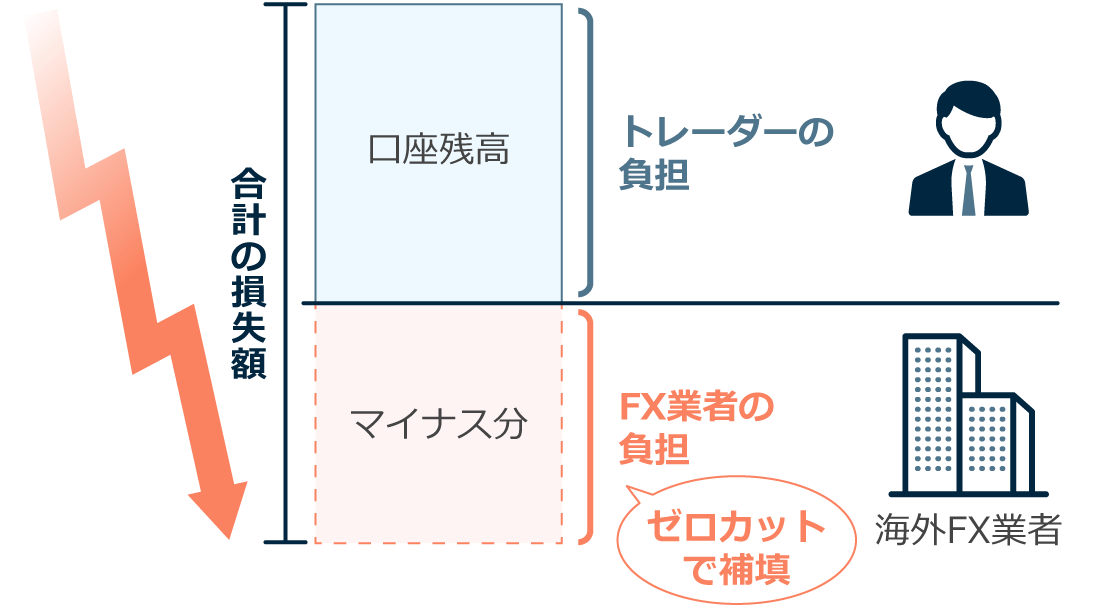

追証ルールのある国内FX業者で追証が発生したとき

追証ルールのある国内FX業者では、口座残高と含み損益の合計がプラスであっても、含み損が増えたことによってポジション維持に必要な水準を下回っているならば、不足している分の追加入金を求められます。この場合に追加しなければいけない証拠金は、追証(追加証拠金)と呼ばれています。

例として、GMOクリック証券のFXサービス「FXネオ取引」での追証発生の流れを見てみましょう。

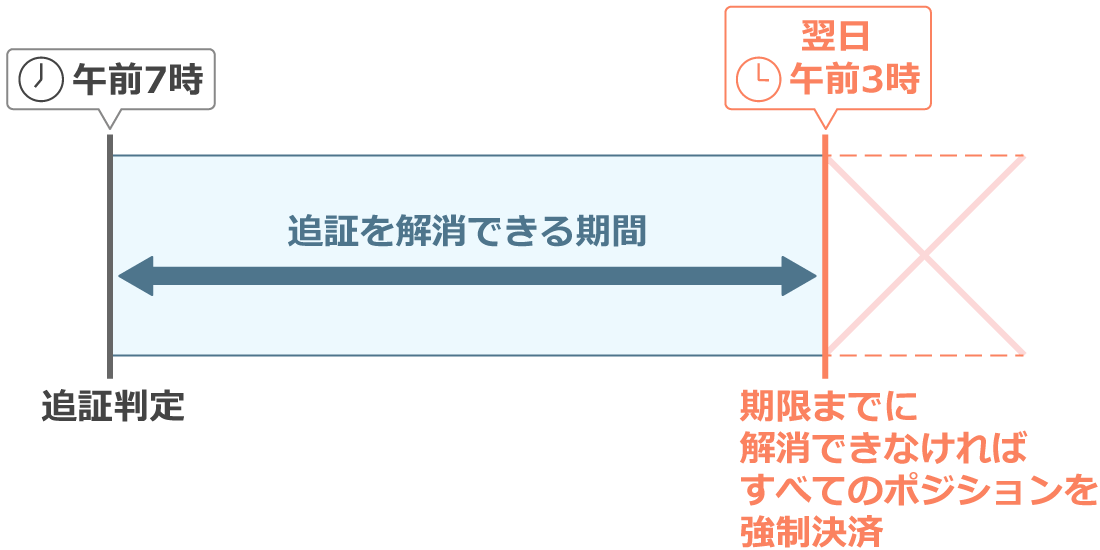

FXネオ取引では、毎営業日、午前7時(3月頃〜11月頃は午前6時)時点の証拠金維持率が確認されます。確認作業は午前7時から始まって1時間程度で完了し、その結果、証拠金維持率が100%を下回っていたなら、追証発生となります。

証拠金維持率とは、保有中のポジションの含み損益を考慮したときに、証拠金にどの程度余裕があるかを表したものです。証拠金維持率が高ければ、リスクは低い状態にあると判断されます。

FXネオ取引では、追証が発生すると新規注文や振替出金を制限されます。

追証を解消するには、翌日の午前3時までにポジションの全部または一部の決済か、追加入金をする必要があります。期限までに解消できなければ、全てのポジションが強制決済されることになります。

FXネオ取引での追証判定の流れをまとめると、以下のようになります。

追証制度のある国内FX業者では、基本的に上記のようにして追証が発生し、解消されます。

海外FXの文脈では、追証という言葉が「口座残高の赤字解消のために追加すべき証拠金」を指すケースが多くなっています。なお、赤字解消のために追加すべき証拠金は、正式には「帳尻不足金」または「赤残」といいます。

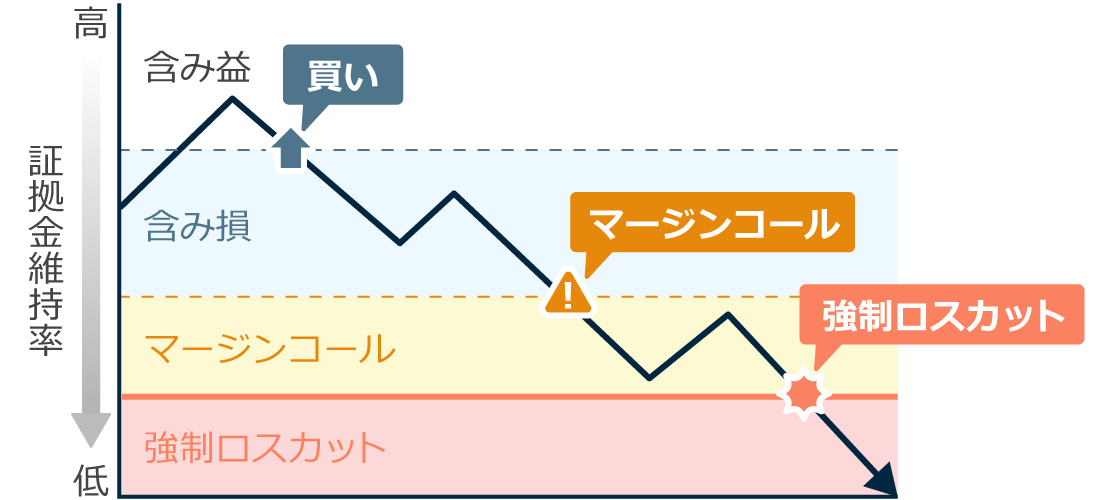

マージンコールの条件を満たしたとき

一般的にマージンコールとは、証拠金残高がポジション維持に必要な水準を下回った際に、業者側が追加入金を要求することやその通知です。必要な水準を下回るとユーザーにメールが送られるなどして、その旨が伝えられます。

例えばFXONでは、マージンコールが発動するのは、リアルタイムの証拠金維持率が50%を下回ったときです。なお、ポジションの強制的なロスカットが執行されるのは、リアルタイムの証拠金維持率が20%を下回ったときです。

海外FXには基本的に追証ルールはありませんが、上記のようにリアルタイムの証拠金維持率が一定水準を下回ると、随時マージンコールが発動し、追加入金を求められます。

ただし、海外FXでマージンコールが発動した後は、国内FXで追証が発生したときほどの強制力は働きません。

国内FXで追証が発生すると、途中で価格が持ち直し、証拠金維持率が回復したとしても入金かポジション決済が必要です。一方で海外FXでマージンコールが発動した後は、ユーザーがアクションを起こしても起こさなくても、強制ロスカット条件を満たせば強制的にロスカットされ、条件を満たさなければそのまま取引できます。

なぜ海外FXでは残高が赤字でも証拠金の追加が不要?

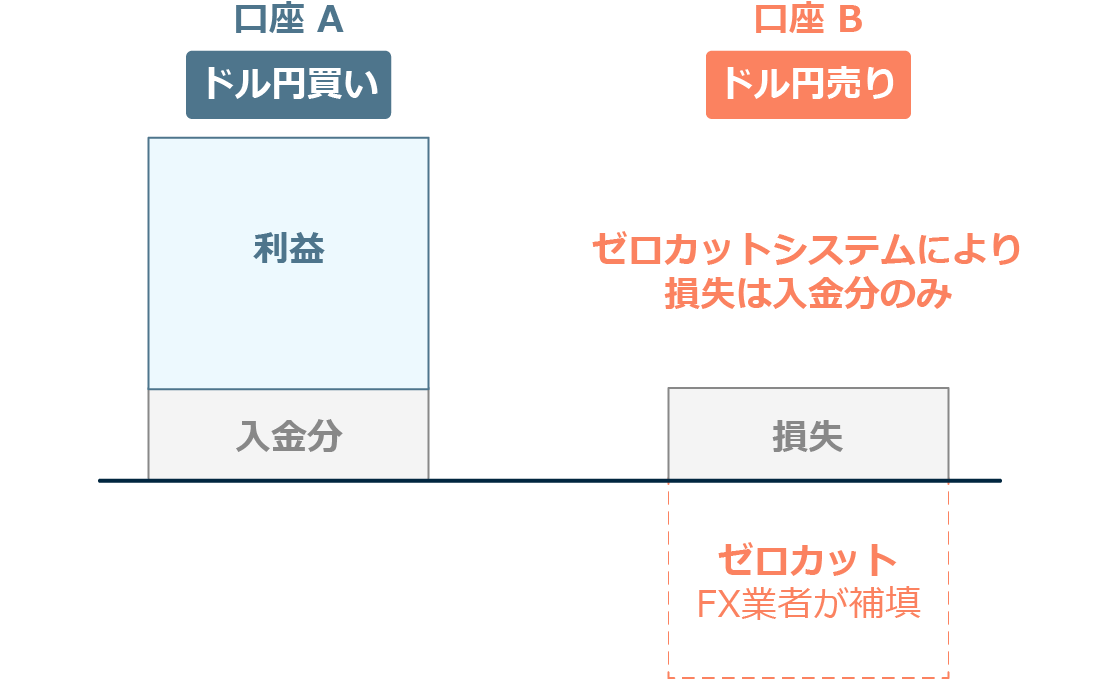

ほとんどの海外FX業者がゼロカットシステムを採用しており、ユーザーの口座残高が赤字になると、その赤字分を代わりに補填します。そのため、ユーザーが証拠金を追加する必要はありません。

なぜ海外FX業者はこのような仕組みを採用しているのでしょうか。この点に関連する事項として、以下の3点を説明していきます。

損失の補填が禁止されていない

海外FXでは、顧客の損失を補填することが禁じられていません。この点はゼロカットシステムを採用する積極的な理由にはなりませんが、採用できる理由にはなります。

これに対して国内FXにおいては、損失の補填が法令で禁止されています。金融商品取引法の中の該当箇所を確認してみましょう。

第三十八条の二 金融商品取引業者等は、その行う投資助言・代理業又は投資運用業に関して、次に掲げる行為をしてはならない。

二 顧客を勧誘するに際し、顧客に対して、損失の全部又は一部を補てんする旨を約束する行為

第三十九条 金融商品取引業者等は、次に掲げる行為をしてはならない。

三 有価証券売買取引等につき、当該有価証券等について生じた顧客の損失の全部若しくは一部を補塡し、又はこれらについて生じた顧客の利益に追加するため、当該顧客又は第三者に対し、財産上の利益を提供し、又は第三者に提供させる行為

トレーダーの口座のマイナス分を補填する行為は、損失の補填に該当します。このように法令による規制があるため、国内FX業者は補填を行えません。

一方で、海外FX業者は日本の金融庁の管轄外です。このため、取引口座のマイナス分を代わりに補填することができます。

顧客の資金を守り、安全性をアピールできる

海外FX業者は顧客の資金を守り、安全性をアピールするためにゼロカットシステムを採用していると考えられます。

実際、ゼロカットシステムは安全性を高めるのに有効な仕組みの1つです。一部の金融監督機関がゼロカットシステムの採用を義務化しているほどです。特にハイレバレッジが使える海外FXでは、ゼロカットシステムがあるほうが安心してトレードしてもらえると考えられます。

海外FXでは高いレバレッジが使えます。また、強制ロスカット水準が0〜50%などと低いこともあり、証拠金に対して大きなポジションを持ちやすく、小資金でも大きな利益が狙いやすくなっています。

とはいえ、高いレバレッジを使って大きなポジションを持つと、損失リスクが高まります。ゼロカットシステムはこのようなリスクを軽減する機能で、海外FXでは欠かせない仕組みだともいえるでしょう。

ゼロカットシステムを採用すると、FX業者側が残高のマイナス分を負担することになり、この点はFX業者にとってデメリットです。

しかし、業者は恩恵も受けられる可能性があります。ゼロカットシステムを採用すれば安全性をアピールしやすくなり、日本の顧客などに魅力を感じてもらいやすくなるでしょう。

多くの海外FX業者がゼロカットシステムの採用を顧客獲得にもつなげ、デメリットを打ち消そうとしていると考えられます。

トラブルを避けやすくする

ゼロカットシステムが採用されている副次的な理由として、「トラブルを避けやすくする」ということが挙げられるかもしれません。

FXの取引で損失を出したら、多くの場合、それはトレーダーの自己責任となるでしょう。しかし、納得できないトレーダーが出てくるかもしれません。特に口座残高がマイナスになった場合は、FX業者側の強制ロスカットシステムの欠陥であると指摘されるなどして、顧客との間にトラブルが生じるかもしれません。

仮に法的な争いになれば、対応するのにコストがかかります。ゼロカットシステムを採用することで、これらのリスクを回避できる可能性があるでしょう。

なお、FXONでは24時間365日体制でサポートを提供しております。お困りの点があれば、メールやチャットから気軽にお問い合わせ頂けます。

ゼロカットシステムに関する注意点

ゼロカットシステムに関する注意点として以下が挙げられます。

規約違反に注意する必要がある

ゼロカットシステムのある海外FX業者を利用する際は、ゼロカットの悪用とみなされる取引を避ける必要があります。FX業者に悪用だと判断された場合、口座の凍結や利益の没収といったペナルティが科されるケースがあります。

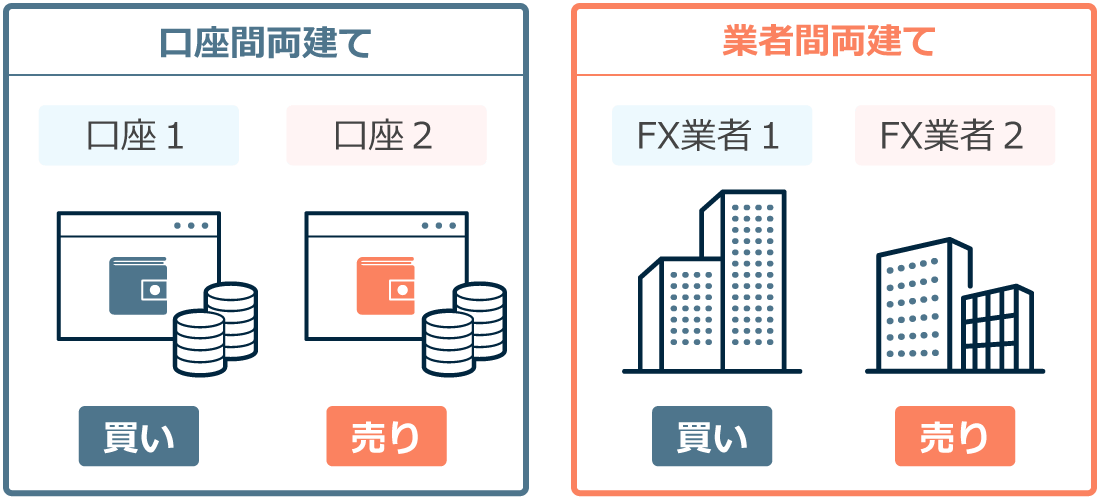

ゼロカットシステムの悪用とみなされる取引の例として、口座間や業者間での両建てが挙げられます。

例として、経済指標発表前に口座Aでドル円の買いを、口座Bでドル円の売りを行うとします。経済指標発表後に相場が大きく上昇した場合、口座Aでは利益が出て、口座Bでは損失が発生します。

この際、口座Bの損失はゼロカットシステムによって入金分に限定される一方で、口座Aで得られる利益は特に限定されず、そのまま受け取れることになります。

上記のような取引を行うと、ゼロカットシステムの悪用だとみなされ、ペナルティの対象とされる可能性が高いです。このような取引には注意して下さい。

詐欺の可能性もある

ゼロカットシステムを導入している海外FX業者では、口座残高が赤字分になったとしても、ユーザーが赤字分を負担する必要はありません。その点は安心できますが、その安心感を逆手にとって、詐欺を行ったとされる業者も存在します。

海外FX業者に対しては日本国内の法令が適用されず、この点でもやっかいです。

特に新しく設立された海外FX業者が、豪華なボーナスを提供しているようなケースは警戒する必要があります。もちろん、信頼を獲得している海外FX業者も複数存在します。しかし、悪意のある業者に騙されないよう、よくある手口を学んでおくなど対策をしておきましょう。

条件付きの場合がある

「海外FX = 赤字分の入金が不要」といったイメージが広がっていますが、条件付きでゼロカットとされているケースもあります。

例えば、BigBossのスタンダード口座とプロスプレッド口座では、ゼロカットの適用が口座単位ではありません(2024年2月時点)。

BigBossでスタンダード口座やプロスプレッド口座を複数保有していて、そのどれかの口座でマイナス残高が発生した場合、そのマイナス分はそのまま補填されません。マイナス分はまず、他のスタンダード口座・プロスプレッド口座のプラス残高と相殺され、その上で残ったマイナス分が補填されるといった仕組みです。

口座を開設する際は、サービス利用同意書などにきちんと目を通しておくことが大切だといえます。

国内FXと海外FXの違い

ゼロカットの有無は国内FXと海外FXの大きな違いですが、その他の要素も踏まえてどちらを利用するか検討するべきです。ここでは、国内FXと海外FXの主な違いを紹介します。

最大レバレッジの高さ

国内FXのレバレッジは、日本の法令により最大25倍と決められています。一方で、海外のFX業者は日本の法規制による影響を受けないため、数百倍から数千倍といったレバレッジも提供できます。

高いレバレッジには、相応のリスクが伴いますが、少ない資金からでも大きな利益を狙いやすいといったメリットがあります。強制ロスカットが発動される水準が低いこともあり、小資金から大きな利益を狙いたい人にとっては、魅力的な環境だといえます。

注文方式

海外FX業者のほとんどは、主にNDD方式で処理していると説明しています。

NDD方式とは、トレーダーの注文がブローカーに介入されることなく、インターバンク市場にそのまま流される注文方式です。注文がブローカーに干渉されないため、透明性が高いといわれています。

インターバンク市場とは、金融機関が参加する市場を指します。

FX取引において顧客が「買い」で注文すれば、FX業者は「売り」ポジションを持つことになります。このときFX業者は、相場が下落すれば利益を得ますが、相場が上昇すれば損失を抱えます。この損失を抱えるリスクを避けたい場合に、FX業者はインターバンク市場に「買い」注文を流すなどします。

一方、多くの国内FX業者はDD方式を採用しています。この方式では、トレーダーの注文を受け取った後に、ブローカー側の担当者(ディーラー)が注文をインターバンク市場に流すかどうかを判断します。

インターバンク市場に流さない場合、トレーダーが勝てばブローカーは負け、トレーダーが負ければブローカーは勝つという利益相反の関係になるというのが基本的な解釈になるでしょう。このためDD方式を採用しているFX業者については、「顧客の約定を操作している」などの噂が流れることもあり、透明性が低いとされています。

ただし、DD方式のほうがスプレッドを狭くできるなど、一長一短があります。

税金の取扱い

海外FXと国内FXでは、税金面でも違いがあります。国内FXで上げた利益には申告分離課税が適用され、その税率は一律20%程度です。一方、海外FXで上げた利益には総合課税が適用され、その税率は利益の金額などにより変動します。

| 項目 | 海外FX | 国内FX |

| 税区分 | 雑所得 | 先物取引に係る雑所得等 |

| 課税方法 | 総合課税 | 申告分離課税 |

| 税率*1 | 15~55% | 一律20% |

| 項目 | 海外FX | 国内FX |

| 税区分 | 雑所得 | 先物取引に係る雑所得等 |

| 課税方法 | 総合課税 | 申告分離課税 |

| 税率*1 | 15~55% | 一律20% |

*1おおよその税率として記載しています。

FXで得た利益の大きさや、給与所得の金額などにもよりますが、税金の取扱いは国内FXのほうが有利なケースが多いでしょう。海外FXを利用するなら、可能な範囲で節税対策を行っておきたいところです。

海外FXでは安全な業者選びが重要

海外FXではゼロカットのおかげで、安心してハイレバレッジ取引をしやすくなっています。しかし、ブローカーによってゼロカット適用の条件が厳しいこともあります。また、全ての海外FX業者がゼロカットシステムを導入しているわけではないため、口座を開設する前に取引条件やサービス内容をしっかり確認しておくことが重要です。

さらに、中には詐欺目的の業者も存在します。サービスの運用実績や金融ライセンスの保有状況、そのFX業者の運営姿勢などをチェックして、安心できるブローカーを選んで取引しましょう。

FXONは新興のFXブローカーではありますが、セーシェル金融庁の監督のもと運営を行い(登録番号:8428188-1)、安心してご利用いただけるよう取引に関するデータの開示などに取り組んで参ります。

この記事はお役に立ちましたか?

0人中0人がこの記事が役に立ったと言っています

貴重な意見をいただきありがとうございます。

関連する記事

FXON メディア

MQL5 VPSの評判は?自動売買歴5年の筆者が実際に使って本音でレビュー!

に公開

に更新

に公開

に更新

MetaTrader専用に最適化された「MQL5 VPS」は、低遅延・高安定の自動売買環境を提供する公式VPSです。設定が簡単でリモート接続不要、EAを24時間稼働可能。スキャルピングにも最適な高速取引を実現し、FXONの無料特典で手軽に試せます。

FXON メディア

MQL5 VPSの使い方を徹底解説!契約・設定・稼働までの操作ガイド

に公開

に更新

に公開

に更新

この記事では、MQL5 VPSの契約準備から支払い方法、MT4/MT5での移行設定、EAを24時間安定稼働させる確認手順、注意点とトラブル対処まで詳しく解説しています。FXONの条件付き無料キャンペーンで、超低遅延VPSを実質ゼロコストで導入する方法も紹介します。

FXON メディア

【完全無料】FXONパーフェクトオーダーインジケータを徹底解説!

に公開

に更新

に公開

に更新

FXONのパーフェクトオーダーインジケータは、無料・MT4/MT5標準搭載・矢印サインと通知でエントリーを可視化できる高機能ツールです。初心者でもトレンド方向とエントリーポイントを直感的に把握でき、過去検証にも活用できます。

海外FX初心者

海外FXで使えるデビットカードは?入出金の仕組みやメリットも紹介

に公開

に更新

に公開

に更新

三菱UFJ銀行や住信SBIネット銀行、りそな銀行、PayPay銀行は、海外FXでの利用を制限していると思われます。一方、2024年2月に調査した範囲では、三井住友銀行やみずほ銀行、楽天銀行からの説明の中には、海外FXでの利用を制限していると捉えられそうな記載はありませんでした。

海外FX初心者

海外FXと仮想通貨の損益は通算可能!税金で損しないために知っておきたい「雑所得」とは?

に公開

に更新

に公開

に更新

海外FXの損益は、仮想通貨(暗号資産)をはじめとする特定の種類の損益と相殺できます。海外FXと仮想通貨によって得た収入は、税金の計算上いずれも「雑所得」に分類され、まとめて所得金額を計算することになっているからです。

フィルターを適用する

FXONでは、このウェブサイトの機能向上とお客様の利便性を高めるためにクッキー使用しています。本ウェブサイトでは、当社だけではなく、お客様のご利用状況を追跡する事を目的とした第三者(広告主・ログ解析業者等)によるクッキーも含まれる可能性があります。 利用の方針