- FXONの特徴

-

サービス/商品サービス/商品サービス/商品

FXONが為替ブローカーとして提供している、リテール向け取引条件やプラットフォーム、取引可能な商品などを詳しくご案内しています。

close close

-

お客様サポートお客様サポートお客様サポート

口座開設方法や取引ツールの使い方、ヘルプデスクのQA集など、お客様向けサポート情報を掲載しています。

MetaTrader4/5 ご利用ガイド MetaTrader4/5 ご利用ガイド MetaTrader4/5 ご利用ガイド

メタトレーダーのインストール・操作方法をどこよりも詳しく解説。

よくある質問 よくある質問 よくある質問

お困り事はなんですか?あらゆる答えがここにある。

新着情報 新着情報 新着情報

運営会社・ライセンス 運営会社・ライセンス 運営会社・ライセンス

サイトマップ サイトマップ サイトマップ

お問い合わせ お問い合わせ お問い合わせ

一般・個人情報・プライバシーに関するお問い合わせ。

close close

- プロモーション

- トレーダーズマーケット

- パートナー

-

close close

FXONが為替ブローカーとして提供している、リテール向け取引条件やプラットフォーム、取引可能な商品などを詳しくご案内しています。

口座開設方法や取引ツールの使い方、ヘルプデスクのQA集など、お客様向けサポート情報を掲載しています。

メタトレーダーのインストール・操作方法をどこよりも詳しく解説。

お困り事はなんですか?あらゆる答えがここにある。

一般・個人情報・プライバシーに関するお問い合わせ。

トレードに役立つ情報や、マーケット情報を掲載しています。トレーダー同士の取引実績ポートフォリオもご覧いただけます。

この記事は:

に公開されています

に更新されています

海外FXで一定以上の利益を得た場合、確定申告をして税金を納めなければいけません。サラリーマンであれば、会社側に納付を代行してもらえますが、海外FXの所得にかかる税金に関しては、個人で申告する必要があります。

海外FXではハイレバレッジの利用により、少ない元手で大きな利益を狙える可能性があります。そのため、大きな利益を得て税金が膨らむケースもあるので、節税対策について知っておくことは重要といえるでしょう。

この記事では、サラリーマン向けに海外FXの節税対策や、税金の計算方法について解説します。

サラリーマンも海外FXに関する確定申告が必要

確定申告とは、所得税を計算して税務署に申告する手続きのことです。海外FXで一定以上の利益を得た場合、サラリーマンであっても毎年2月〜3月に確定申告をする必要があります。

給与所得がある人の場合、確定申告が必要かどうかの所得基準は、20万円を超えるか20万円以下というものです。

| 対象 | 所得の条件 |

| 会社員、サラリーマン | 年間20万円超 |

| 給与所得がない人 | 年間48万円超 |

| 対象 | 所得の条件 |

| 会社員、サラリーマン | 年間20万円超 |

| 給与所得がない人 | 年間48万円超 |

所得が20万円超なら申告が必要

サラリーマンのように給与所得を得ている場合、給与所得以外で年間20万円超の所得を得ているなら、申告・納税が必要です。

なお、収入から経費を差し引くと20万円未満となる場合、申告は不要です。例えば、海外FXでの収入が25万円でも経費が6万円であれば、所得は19万円であり、申告不要となります。経費計上できるものについては、後ほど解説します。

対象は決済済み取引の収益

課税の対象となるのは、1年の間(1月1日〜12月31日)に決済をし、損益が確定した金額です。決済が完了した時点で対象となるため、ポジションを保有したまま次の年を迎えた場合、含み益であっても対象にはなりません。

また、1年間の損益合計がマイナスになった場合、税金がかからないため確定申告は不要です。

法人口座を利用しているなら、損失の繰越が可能です。そのため損益がマイナスでも、翌年以降に繰り越すために確定申告するほうが有利です。しかし、個人口座を使っている場合は、翌年へ繰り越せないため確定申告の必要はありません。

対象は売買差益だけではない

課税の対象となるのは、トレードで得た利益だけではありません。現金化して出金できるものは全て対象です。例えば、取引結果として受け取ったキャッシュバックや、現金化したボーナスなどには税金が発生します。

- 為替差益

- ボーナスを使って得た利益

- スワップポイント

- キャッシュバック

- コンテストの賞金

- 現金化したボーナスやポイント

「普通徴収」を選べば会社に知られない

海外FXで利益を得たことを勤務先に知られないためには、住民税の納付方法として「特別徴収」ではなく「普通徴収」を選びましょう。「特別徴収」の場合、住民税は毎月の給与から天引きされます。したがって、海外FXで利益を得て住民税が高くなると、副収入があると疑われる可能性があるのです。

普通徴収とは、市町村から自宅に交付された書類を通じ、自らが納付する方法です。確定申告書類の「住民税・事業税に関する事項」にて「自分で納付」を選べば、普通徴収に切り替えられます。

海外FXの所得にかかる税率

海外FXの利益にかかる所得税率は累進課税のため、以下の表のように所得金額が増えると、税率も高まります。

| 所得額 | 所得税率 | 控除額 |

| 1,000円 から 1,949,000円まで |

5% | 0円 |

| 1,950,000円 から 3,299,000円まで |

10% | 97,500円 |

| 3,300,000円から 6,949,000円まで |

20% | 427,500円 |

| 6,950,000円から 8,999,000円まで |

23% | 636,000円 |

| 99,000,000円 から 17,999,000円まで |

33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで |

40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

| 所得額 | 所得税率 | 控除額 |

| 1,000円 から 1,949,000円まで |

5% | 0円 |

| 1,950,000円 から 3,299,000円まで |

10% | 97,500円 |

| 3,300,000円から 6,949,000円まで |

20% | 427,500円 |

| 6,950,000円から 8,999,000円まで |

23% | 636,000円 |

| 99,000,000円 から 17,999,000円まで |

33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで |

40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

先述の通り、所得税率は所得額に比例して高まりますが、「控除額」というものが存在します。この控除額は、税率とかけ合わせた後の所得額から差し引くことができ、納税額を抑制してくれます。控除については、後ほど解説します。

例として、課税される所得金額が700万円のケースを考えてみましょう。以下の通り、課税される所得金額に税率をかけて、控除額を差し引くことで所得税額が算出されます。

課税される所得金額(課税所得)とは、所得税の課税対象となる所得であり、所得税率をかけ合わせる対象です。給与所得と海外FX等の所得を合算し、そこから経費等を差し引き、さらに「基礎控除」や「給与所得控除」等を差し引いて求めます。

なお、所得税に加えて一律10%程度の住民税もかかります。大まかな計算式となりますが、課税される所得金額が700万円の場合、住民税は以下のように計算できます。

また、ここでは省略しましたが、「復興特別所得税」として所得税額の2.1%も徴収されます。

当記事で取り扱っているのは、海外FXの一般的な税金についてです。状況によっては納税額や確定申告の方法が異なる可能性もあるため、不安な点がある場合は、税理士や税務署に相談することをおすすめします。

*1実際にさらに細かな調整が入るなどして決定します。

海外FXと国内FXの税金比較

海外FXで得た所得と国内FXで得た所得では、適用される所得の区分が異なり、課税方法や税率も異なります。その違いは以下の通りです。

| 項目 | 海外FX | 国内FX |

| 税率区分 | 雑所得 | |

| 課税方法 | 総合課税 | 申告分離課税 |

| 税率*1 | 15~55% | 一律20% |

| 項目 | 海外FX | 国内FX |

| 税率区分 | 雑所得 | |

| 課税方法 | 総合課税 | 申告分離課税 |

| 税率*1 | 15~55% | 一律20% |

*1復興特別所得税(所得税額の2.1%)は、除いて記載しています。

さまざまな違いがありますが、まず課税方法が異なっています。海外FXの所得は総合課税、国内FXの所得は申告分離課税です。

総合課税と申告分離課税は、どちらも所得税額を算出する方法です。総合課税では、対象の所得を合算し、合計額に対応した税率をかけて所得税額を求めます。一方、申告分離課税では、他の所得と合算せず、対象の所得に税率をかけて所得税額を求めます。

また、海外FXで得た所得には累進課税が適用され、所得税率は所得の大きさによって変わります。これに対して、国内FXでは税率が約20%で一定です。

例として、給与所得と海外FXの所得の合計値から、経費・控除を引くなどした金額(課税所得)が、195万円〜694.9万円までのケースを考えてみましょう。この場合、税率(所得税と住民税)は約20%となり、国内FXとほぼ同じ水準になります。

したがって、課税所得の金額によっては、海外FXの税金に対して過剰に心配する必要はないでしょう。しかし所得によっては税額は大きくなるため、おおよその税額を把握する目的で、シミュレーションしてみるのがおすすめです。

例えば、課税所得が695万円に達すると税率は23%となります。海外FXにおける税率算出時は「控除額」を差し引けるため、国内FXにおける税率と単純比較はできませんが、このようにして税率が比較的高くなりやすいです。

サラリーマンができる海外FXの節税対策

支払う税額にかかわらず、少しでも節税したいと感じる人は多いのではないでしょうか。そこで、サラリーマンの方向けに6つの節税対策を紹介します。

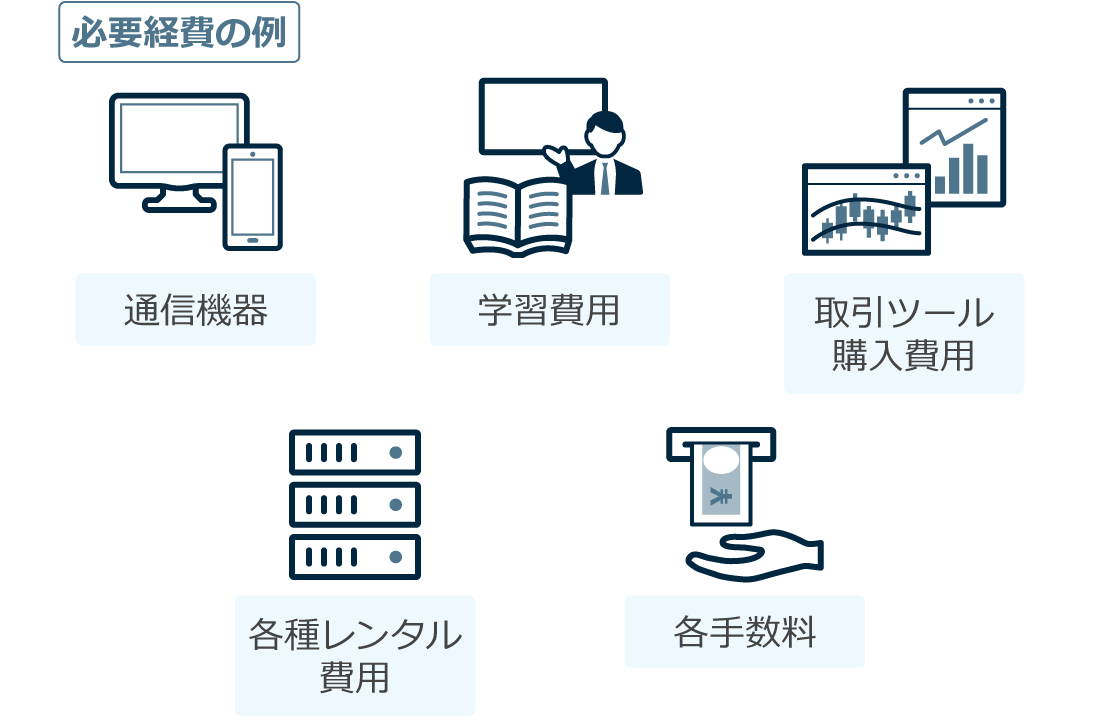

トレード関連の経費を計上する

海外FXのトレードに必要な費用を「必要経費」として計上していきましょう。利益を得るために必要と考えられる費用は経費として計上できます。

例えば、パソコンなどの通信機器や取引ツールの購入費用、セミナー代金、書籍費などが経費となります。

経費計上するには、領収書などの支払い情報が分かる書類が必要です。そのため、関連しそうな出費があった際は、領収書を保管しておきましょう。

家賃を経費計上する

自宅でトレードをしている場合、家賃の一部を家事按分して経費計上できます。

家事按分とは、家賃や水道光熱費などの支出の用途を、事業用とプライベート用に分ける作業のことです。家事按分を行うと、事業で利用している分を経費として計上でき、節約になります。

家賃が月15万円の部屋を例にします。海外FXのトレードを1ヶ月に20日間、1日あたり4時間行った場合(1ヶ月80時間)、以下のように按分率を計算できます。

11.1%が按分率として適用され、家賃15万円の11.1%の約1.6万円が、経費として求められます。

また時間だけでなく、トレードに利用している部屋の面積でも家事按分できます。

家賃が月15万円、広さが50平方メートルの部屋を例にします。FXトレード専用として15平方メートルを利用している場合、以下のように按分率を計算できます。

30%が按分率として算出され、家賃15万円の30%である4.5万円が経費として求められます。

ここでは、時間と面積を基準に経費計上ができる金額を求めました。今回のように、何を基準に算出するかによって、経費計上できる金額が異なる可能性もあるので、より節税ができる方法で申告しましょう。

控除を利用する

経費だけでなく、控除を利用することでも課税対象の所得を減らせます。

主な控除の1つが所得控除です。所得控除には、主に以下のようなものがあります。

- 雑損控除

- 医療費控除

- 社会保険料控除

- 小規模企業共済等掛金控除

- 生命保険料控除

- 地震保険料控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 基礎控除

所得控除とは、所得から一定の金額を差し引ける制度のことです。納税者の負担を軽減するための制度で、所得額に応じて差し引く割合が設定されています。

利用されることのある所得控除の例として、生命保険料控除について見てみましょう。

生命保険料控除では、支払った生命保険料や介護医療保険料、個人年金保険料に応じて、控除を受けられます。受けられる控除額は以下の通りです。

| 年間支払保険料 | 控除額 |

| 20,000円以下 | 保険料等の全額 |

| 20,000円〜40,000円以下 | 保険料 × 1/2 + 10,000円 |

| 40,000円〜80,000円以下 | 保険料 × 1/4 + 20,000円 |

| 80,000円〜 | 一律40,000円 |

| 年間支払保険料 | 控除額 |

| 20,000円以下 | 保険料等の全額 |

| 20,000円〜 40,000円以下 |

保険料 × 1/2 + 10,000円 |

| 40,000円〜 80,000円以下 |

保険料 × 1/4 + 20,000円 |

| 80,000円〜 | 一律40,000円 |

所得700万円のサラリーマンが、8万円超の生命保険料と8万円超の介護医療保険料を支払っている場合を考えてみましょう。この場合、生命保険料と介護医療保険料の控除がそれぞれ4万円受けられるので、合計8万円が生命保険料控除として控除されます。

所得控除に加えて、税額控除というものも存在します。税額控除には以下のような種類があり、該当するものがあれば、こちらも節税対策として利用できます。

- 配当控除

- 外国税額控除

- 住宅借入金等特別税額控除

- 調整控除

- 寄附金控除

例として、住宅借入金等特別税額控除は、住宅ローンを利用して住宅を購入・リフォームし、一定の条件を満たすときに受けられる控除です。利用すると、原則10年間、毎年控除を受けられます。

税額控除とは、算出した所得税額から一定の金額を差し引く制度です。所得税の軽減につながるため、節税に効果があります。

他の副業収入と損益通算する

海外FXの所得は、アフィリエイト収入や仮想通貨(暗号資産)売買の収益などと同じ雑所得として区分されます。そのため、他の副業収入で損失が発生している場合、合算して損益通算することで、課税所得を減らせます。

例えば、海外FXの所得が200万円、仮想通貨の所得が - 250万円、アフィリエイトによる所得が30万円の場合、雑所得は以下のように計算されます。

海外FXの所得のみを考慮していた場合、所得は200万円のため、確定申告が必要な基準(年間20万円)を上回ります。しかし、損益通算すると所得が - 20万円となり、確定申告の必要がなくなります。

決済せず、両建てをする

保有しているポジションが含み益であっても、決済しなければ課税されません。したがって含み益のあるポジションを決済せず、翌年に持ち越すのも1つの節税方法です。

12月中に決済するとその年の課税対象となります。年末にポジションを決済する場合は、税金を加味して年を跨いだポジションの持ち越しも考えてみて下さい。

また年をまたいでポジションを持ち越す場合は、両建てをすることで年末年始の価格変動への対策もできます。

法人化する

安定して利益を得ている場合は、法人化を検討してみて下さい。法人の設立や維持にコストがかかるものの、節税対策をしやすくなります。

- 経費の範囲が広がる

- 損失繰越ができる

- 税率が下げられる

例えば個人口座だと、海外FXで損失が発生しても翌年への繰越ができません。しかし法人口座を利用した場合、赤字を10年間繰り越せるため、翌年以降の利益と相殺し税金を抑えられます。

サラリーマンが海外FXに関する確定申告をする手順

サラリーマンが海外FXの確定申告をする場合、基本的に白色申告となります。よく耳にする青色申告は事業者向け、それ以外は白色申告となります。白色申告は税制上のメリットが少ないものの、記帳方法が分かりやすく、手続きが簡単です。

以降では、海外FXの利益を確定申告する際の大まかな手順を解説します。

必要な書類を用意する

確定申告に必要な書類は主に以下となります。

- マイナンバーカード

- 源泉徴収票

- 社会保険料控除証明書

- 医療費控除の明細書

- 保険料などの支払証明書

- 経費などの領収書

給与所得を得ているサラリーマンの場合、源泉徴収票が必要です。また経費を計上したい場合は、領収書を保管しておくことも忘れないようにしましょう。

申告書を作成・提出する

国税庁のHPにアクセスし「確定申告書作成コーナー」に進みます。確定申告書作成コーナーでは、給与所得やFXでの所得、ふるさと納税による控除額など、必要な数値を入力するとオンライン上で確定申告書を作成できます。

そして作成した確定申告書をプリンターで印刷し、税務署に持参または郵送すれば提出が完了です。e-Taxを利用すれば提出までオンライン上で完結できます。

確定申告方法に関しては、以下の記事でより詳しく解説しています。

サラリーマンが海外FXの節税対策をする際の注意点

誤った節税対策は、罰則を受ける原因となり得ます。したがって節税対策を行う際は以下の点に注意しましょう。

家族名義の口座利用をしない

両親や配偶者の口座を使って取引すれば、税金を抑えられると感じる人がいるかもしれません。しかし、海外FXでは他人名義での取引は禁止されています。

万が一明らかになった場合、取引口座を凍結され、資金が戻ってこない可能性があるため、必ず自分名義の口座を利用しましょう。

脱税しようとしない

「税金を申告しなくてもバレないだろう」という考えは捨てましょう。日本の銀行口座と海外FXの口座間での入出金があった場合、国内の金融機関や税務署に通知が行われるため、脱税は不可能です。

脱税がバレると、ペナルティとして追徴課税の対象となります。したがって、確定申告が必要な基準以上の利益を得たら申告して下さい。

まずは手軽な節税対策から

節税対策の知識を身につけると、手元に利益を残しやすくなります。さまざまな節税対策がありますが、経費計上や控除の利用など、簡単にできる節税対策から試してみましょう。

また繰り返しとなりますが、海外FXで20万円超の所得がある場合、確定申告が必要です。トレードで一定以上の所得を得たら、確定申告と納税までセットとして行って下さい。

この記事はお役に立ちましたか?

0人中0人がこの記事が役に立ったと言っています

貴重な意見をいただきありがとうございます。

関連する記事

海外FXの税金

海外FXで経費計上できる費用を紹介!上手な確定申告で税金を抑えるポイントとは?

に公開

に更新

に公開

に更新

経費計上の基本を知っていれば節税効果を高められる可能性があるといえます。そこで本記事では経費計上の基本や、経費として認められやすい費用、また注意が必要になる10万円以上の備品の取扱いについて解説します。

海外FXの税金

海外FXのボーナスに税金は発生する?確定申告が必要なケースを徹底解説!

に公開

に更新

に公開

に更新

海外FXではさまざまなボーナスを受け取れますが、税制上の取扱いはあまり知られておらず、混乱してしまうトレーダーも少なくありません。本記事では海外FXのボーナスにかかる税金について、基本的な考え方から具体的な事例まで解説していきます。

海外FXの税金

海外FXの節税対策&トレードテクニック!税金を抑えて効率良く資金を増やそう

に公開

に更新

に公開

に更新

海外FXで大きな利益を得たら支払う税金も増えます。国内FXより税率が高くなりやすいこともあり、気になる人も多いのではないでしょうか。本記事では8つの節税テクニックを解説します。

海外FXの税金

海外FXの税理士費用の目安は?確定申告代行を依頼するメリット・デメリットも解説!

に公開

に更新

に公開

に更新

海外FXで利益を得られるようになると、確定申告は税理士に頼むべきかどうか、また節税効果や費用はいくらかなどの疑問が出てくるでしょう。税理士選びや確定申告についてのポイントを解説していきます。

海外FXの税金

海外FXの税金に抜け道はない!脱税がバレる理由と節税対策について解説

に公開

に更新

に公開

に更新

海外FXの税金には抜け道はありません。海外FXで一定額以上の利益を得た場合は、必ず確定申告をして税金を納めなければいけません。この記事では、海外FXでの脱税がバレる原因と節税対策について解説します。

フィルターを適用する

FXONでは、このウェブサイトの機能向上とお客様の利便性を高めるためにクッキー使用しています。本ウェブサイトでは、当社だけではなく、お客様のご利用状況を追跡する事を目的とした第三者(広告主・ログ解析業者等)によるクッキーも含まれる可能性があります。 利用の方針