- FXONの特徴

-

サービス/商品サービス/商品サービス/商品

FXONが為替ブローカーとして提供している、リテール向け取引条件やプラットフォーム、取引可能な商品などを詳しくご案内しています。

close close

-

お客様サポートお客様サポートお客様サポート

口座開設方法や取引ツールの使い方、ヘルプデスクのQA集など、お客様向けサポート情報を掲載しています。

MetaTrader4/5 ご利用ガイド MetaTrader4/5 ご利用ガイド MetaTrader4/5 ご利用ガイド

メタトレーダーのインストール・操作方法をどこよりも詳しく解説。

よくある質問 よくある質問 よくある質問

お困り事はなんですか?あらゆる答えがここにある。

新着情報 新着情報 新着情報

運営会社・ライセンス 運営会社・ライセンス 運営会社・ライセンス

サイトマップ サイトマップ サイトマップ

お問い合わせ お問い合わせ お問い合わせ

一般・個人情報・プライバシーに関するお問い合わせ。

close close

- プロモーション

- トレーダーズマーケット

- パートナー

-

close close

FXONが為替ブローカーとして提供している、リテール向け取引条件やプラットフォーム、取引可能な商品などを詳しくご案内しています。

口座開設方法や取引ツールの使い方、ヘルプデスクのQA集など、お客様向けサポート情報を掲載しています。

メタトレーダーのインストール・操作方法をどこよりも詳しく解説。

お困り事はなんですか?あらゆる答えがここにある。

一般・個人情報・プライバシーに関するお問い合わせ。

トレードに役立つ情報や、マーケット情報を掲載しています。トレーダー同士の取引実績ポートフォリオもご覧いただけます。

この記事は:

に公開されています

に更新されています

デイトレードとは、数分から数時間で売買を行い、長くともその日のうちに売買を完結させる取引方法です。生活リズムに合わせてスタイルを調整しやすく、多くの人が挑戦しやすい取引方法といえます。

ただし、誰とでも相性が良いというわけではありません。また、デイトレードに挑戦するとしても、取引手法やリスク管理方法についての理解を深めなければ、利益を出すのは難しいでしょう。

そこでこの記事では、デイトレードの基本や向いている人、トレード手法などを紹介していきます。

デイトレードとは?

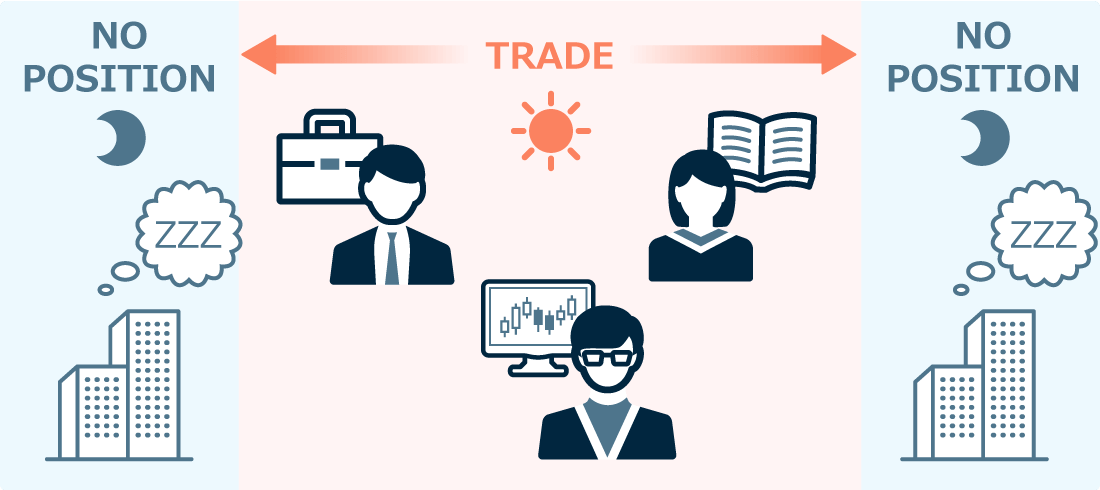

デイトレードとは、最短で数分程度、長くとも1日以内でポジションを決済することが前提の取引方法です。基本的にその日のうちにポジションを決済するため、就寝時にはポジションを保有しません。

売買タイミングやポジション保有時間などを変更し、生活スタイルに合わせた取引ができることから、多くのトレーダーにとって挑戦しやすい方法だといえます。

ポジションを持ち越さないことが前提のため、1回のトレードで狙える利幅は限定されています。そのため、ある程度の利益を積み重ねていくことが基本でしょう。

デイトレードはこの点で、スキャルピング等の短期トレードと近い取引方法といえます。また、スイングトレードのような中期〜長期的な取引方法とはイメージが異なるともいえます。

デイトレードの一般的な流れ

デイトレードを行う流れは、その人の生活リズムやトレードスタイルによってさまざまです。ここでは一例として、デイトレードの流れを紹介します。

1時間足~日足で環境認識を行う

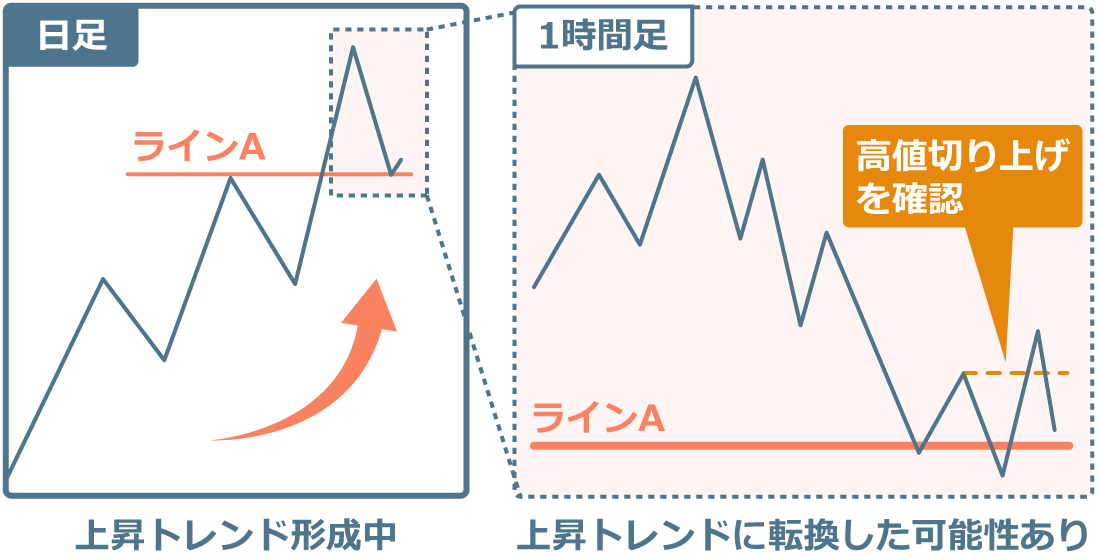

デイトレードを行う場合でも、最初は、より長期の時間足で環境認識を行っていくと良いでしょう。環境認識を行う時間足はその人のトレードスタイルによって異なってきますが、1時間足〜日足程度を使うことが一般的です。

なお、環境認識とは、文字通り相場環境を認識していく作業です。相場のトレンド方向を把握したり、過去何度も反応している価格帯を確認したりして、現状の相場を把握していきます。

相場の環境認識を行う際、日足、4時間足、1時間足など複数の時間足を組み合わせて分析することで、多角的な分析ができます。例として日足と1時間足で環境認識を行うと以下のようになります。

このように環境認識を行ったら、次にトレードのシナリオを立てていきます。例えば、今からどのトレンドに乗っていくのか、損切位置や利確位置をどのように設定するかなどを大まかに考えます。

週足や月足のトレンド方向や、それらの時間軸で何度も反発が見られる価格帯には、デイトレードに影響を及ぼす可能性が十分にあります。これらの長期足はデイトレードにおいて見過ごされがちですが、最低限、週足や月足が確定するタイミングには環境認識を行うと良いでしょう。

5分足~1時間足でエントリーポイントを探る

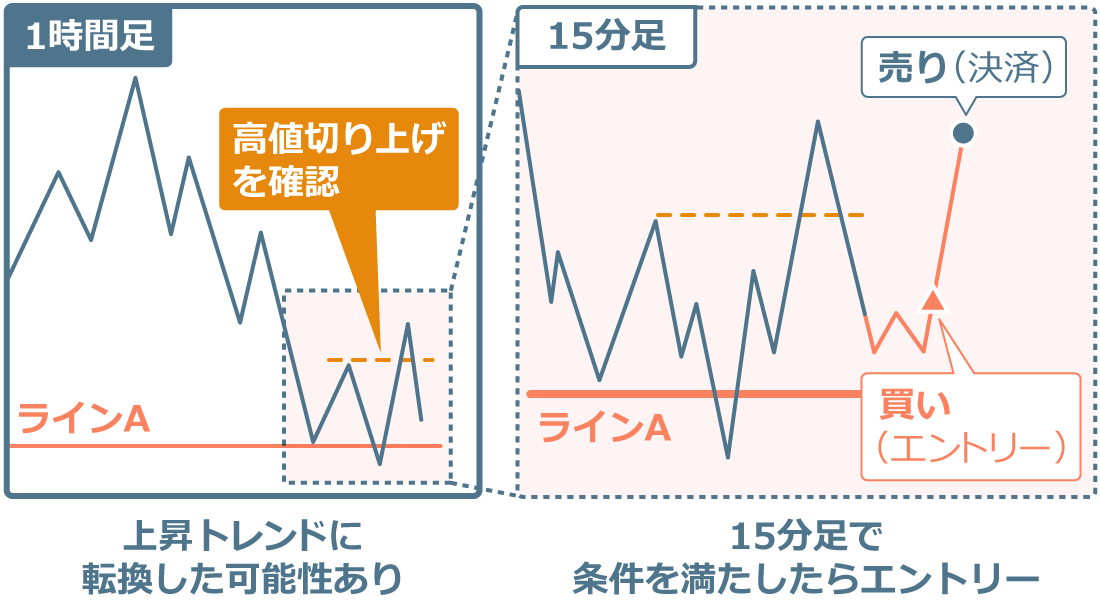

1時間足〜日足で環境認識をしてトレードのシナリオを大まかに決めた後、手動でエントリーを行う場合は、短期足でエントリーポイントを探していきます。

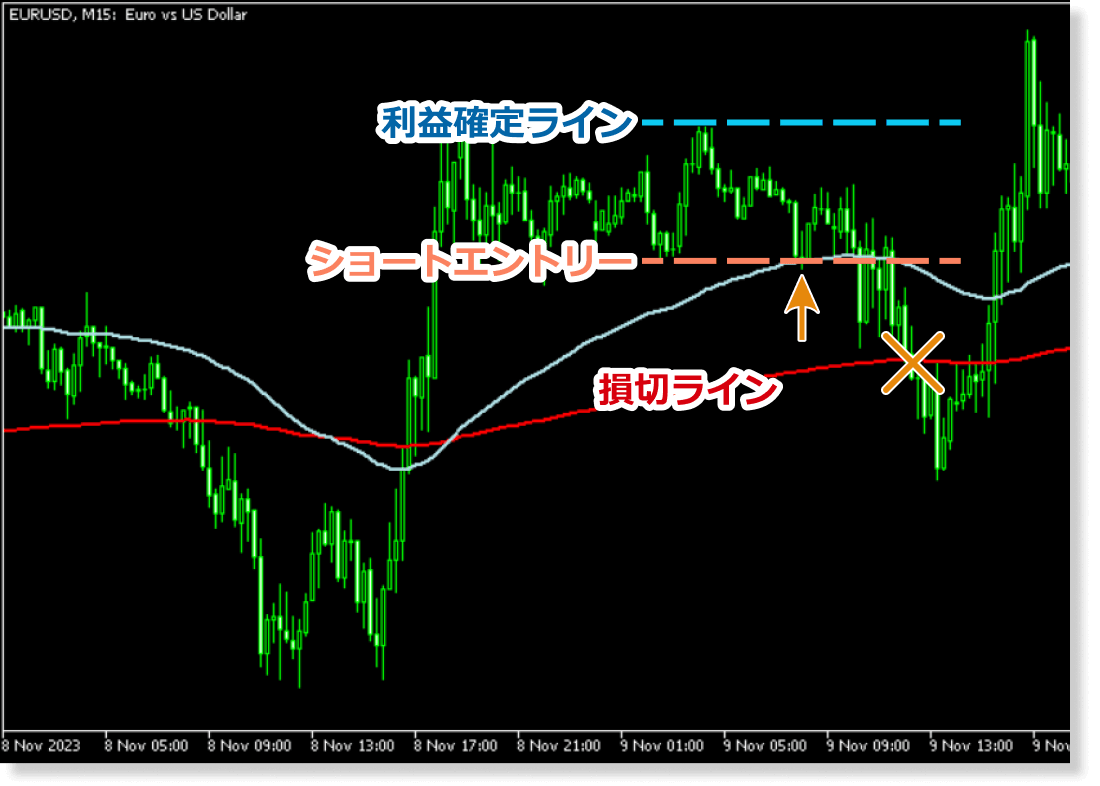

例として、1時間足と15分足を組み合わせて分析した場合のイメージは以下のようになります。

このときに見る時間足についてもトレードスタイルによって個人差はありますが、5分足〜1時間足を利用してエントリーすることが一般的でしょう。

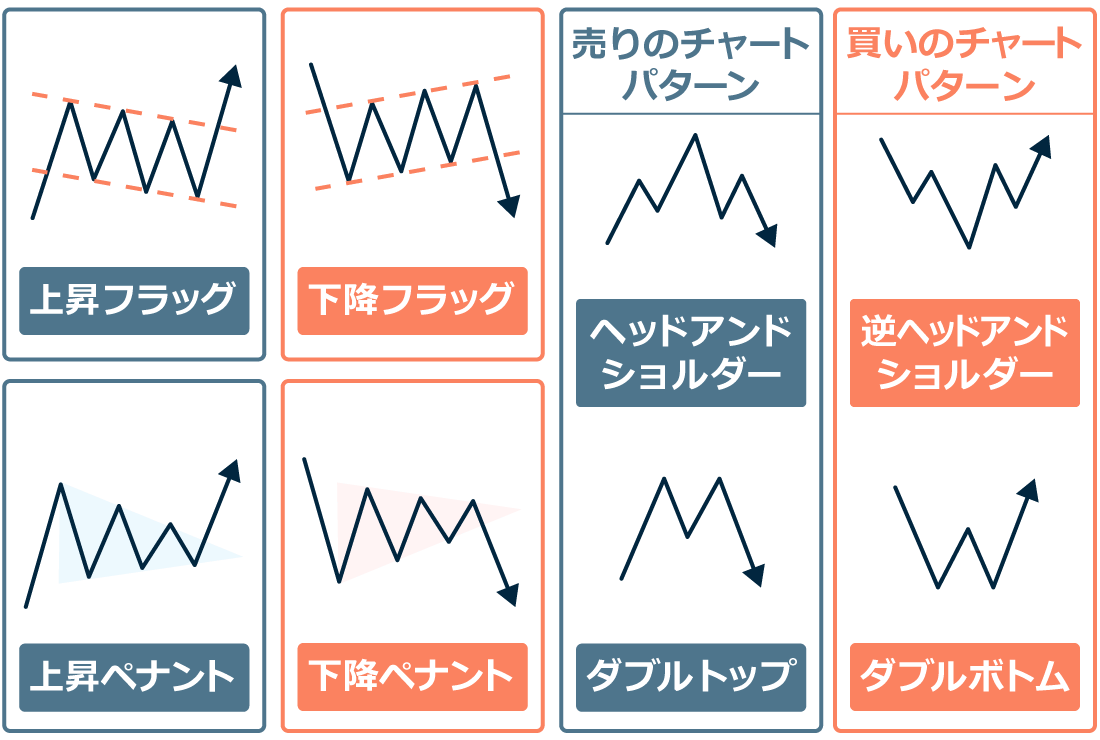

エントリーの際は、あらかじめ決めておいたサインに従ってエントリーしていきます。何をもってサインが出されたとするかも人それぞれです。インジケーターが特定の条件を満たすことをサインすることもできれば、ダブルトップやヘッドアンドショルダーなどのチャートパターンの出現をサインとすることもできます。

チャートパターンには以下のようなものが挙げられます。

チャートパターンは、為替レートの動きが形成する特定の形状を指します。過去の経験則に基づき、これらのパターンがトレンドの転換や継続を予測する手がかりとなるとされています。興味のある方は、実際にチャートを開いてチャートパターンを探してみて下さい。

デイトレードの特徴

他のトレードスタイルと比較したとき、デイトレードには以下の4つの特徴があるといえます。これらの特徴を紹介していきます。

トレードが1日の中で完結する

一般的にデイトレードでは、エントリーから決済までを1日の中で完結させます。この点は、ポジションを数日にわたって保有し続けるのが苦手な人にとっては都合が良いでしょう。

また、基本的に就寝中はポジションを保有しないため、深夜から早朝にかけてのスプレッド拡大や、就寝中のマーケットの急変動に巻き込まれる心配がありません。

さらに、基本的にポジションを翌日に持ち越さないため、スワップポイントの影響を受けません。これにより、銘柄や売買の方向を気にせずにトレードしやすくなります。

スワップポイントとは、通貨間の金利差によって発生する損益のことです。ポジションを保有したまま営業日をまたぐと、付与されるか徴収されるかします。高金利通貨を買い、低金利通貨を売る取引をしていると付与され、逆の場合は徴収されるのが基本です。

生活リズムに合わせてトレードしやすい

デイトレードには、自身の生活リズムに合わせてトレードを行いやすいという特徴があります。チャートを監視する時間や操作の頻度は、人によって異なります。

例えば、朝の段階でエントリーの指値・決済指値(利確)・決済逆指値(損切り)の3つを設定し、放置するという取引方法であれば、設定後は操作をする必要がありません。これならば、朝の数分で取引に必要な作業を完結させることができるため、日中時間がとりにくい人でも挑戦できそうです。

一方で、エントリーから決済までを全て手動で行う場合は、より頻繁にチャートを監視する必要があるでしょう。このようなトレードスタイルだと、ある程度まとまった時間を確保する必要があります。しかし、一日を通して時間がとりやすい人にとっては不都合のないトレードスタイルかもしれません。

価格の変動幅が予測しやすい

デイトレードではエントリーから決済までの期間が短く、考えるべき価格変動幅が最長で1日のため、狙うべき利幅を大まかに予測しやすいでしょう。

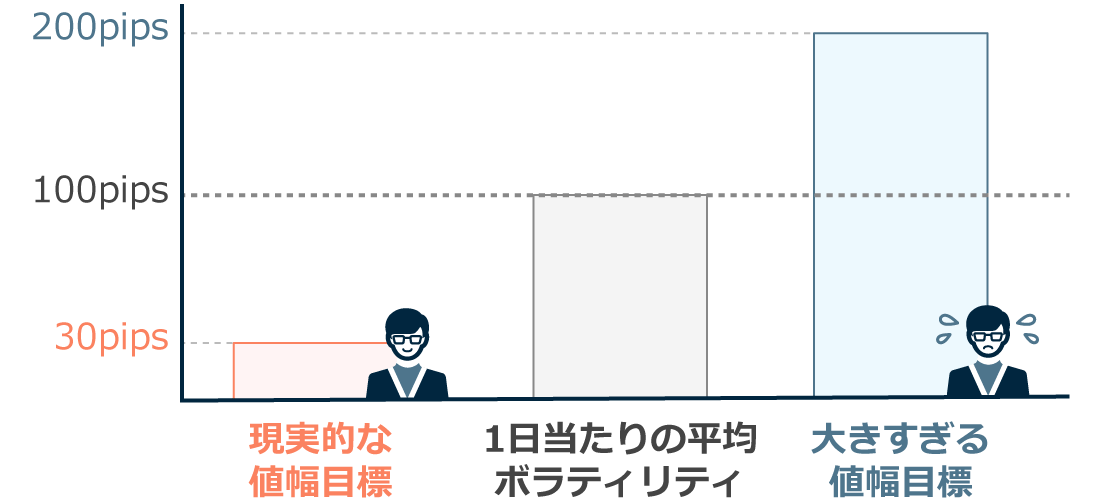

利幅を予測する際は、平均ボラティリティが役立つ可能性があります。

ボラティリティとは、価格変動の度合いのことで、標準偏差という統計的な指標で測定されます。価格の変動が激しいときは「ボラティリティが高い」と表現し、逆に変動が穏やかなときは「ボラティリティが低い」と表現します。

平均ボラティリティを参考にする場合、対象銘柄の平均ボラティリティを直近の数年間分ほど調べ、そこから一日の変動幅を予測します。そして、その変動幅を調整して狙うべき利幅を考えます。

例えば、1日の平均ボラティリティが100pipsの通貨ペアであれば、1トレードで狙う目標幅を30pips程度に設定することは現実的でしょう。逆に同じ条件下で200pipsの利幅を狙うとしたら、成功確率が低くなるでしょう。

デイトレードではこのように、取引する銘柄の1日の平均ボラティリティを参考にすると、適切な目標値幅を設定しやすくなっています。この特徴を活用することで、損益を管理しやすくなるでしょう。

一定の利益を積み上げるのが主流

デイトレードは、毎日コツコツと安定した利益を積み上げるのに適しています。一方で、一度に大きな利益を狙うことにはあまり向いていません。

その理由は、デイトレードのポジション保有期間が基本的に1日以内に限られるためです。取引する銘柄によっても異なりますが、1日のうちに数百pipsや数千pipsの大きな値幅を狙えるチャンスは多くないでしょう。

そのため、デイトレードでは、その通貨ペアの1日の平均的な値幅を考慮し、その範囲内でコツコツと利益を積み重ねるほうが現実的といえるのです。

デイトレードに向いている人の特徴

デイトレードはそれぞれの生活リズムに合わせて行えるため、多くの人にとって挑戦しやすい取引方法でしょう。しかし、向き不向きもあります。ここでは、どのような人がデイトレードに向いているのかの例を紹介していきます。

トレードに使える時間が確保できる人

デイトレードでは、必ずしも1日中チャートに張り付く必要はありません。しかし、限られたトレードチャンスを逃さないという点で、費やせる時間が多いほうが有利でしょう。

例えば、1日に30分しかトレードできない人よりも、毎日トレードに3時間費やせる人のほうがチャンスを逃しにくいはずです。もちろん、チャートを見る時間が長いからといって、無理にトレードをする必要はありません。しかし、トレードに使える時間が長いほうが、取引の選択肢を広げられるでしょう。

テクニカル分析が得意な人

テクニカル分析が得意な人、あるいはテクニカル分析に興味がある人は、デイトレードに挑戦してみると良いかもしれません。

代表的な分析手法のうちファンダメンタル分析は、短期的なトレードには活かしづらいといわれています。一方でテクニカル分析では、長期だけではなく短期の値動きも分析しやすいとされています。

デイトレードは1日のうちに売買を完了するトレード方法です。短期的なトレード方法なので、テクニカル分析との相性が良いと考えることができます。

判断力がありルールを守れる人

デイトレードでは値動きを素早く分析し、適切なタイミングでエントリーや決済を行う必要があります。これらを迷うことなく行える、判断力がある人はデイトレードに向いているといえるでしょう。

またデイトレードでは、短期的な値動きに翻弄されてしまうことや、不安や欲望などの感情に邪魔されてしまうこともあるでしょう。そのため、素早く判断する力があることに加え、そのような中でもルールをしっかりと守れることも大切だといえます。

海外FXでデイトレードをするメリット

海外FXでデイトレードを行うと、国内FXに比べて有利になる部分があります。海外FXでデイトレードを行うメリットを紹介していきます。

高いレバレッジで取引できる

海外FXでは高いレバレッジで取引できます。

最大レバレッジは業者によって異なりますが、多くの場合、数百倍程度に設定されています。一方で、国内FXでは最大25倍となっており、海外FXとのレバレッジの差は歴然です。

最大レバレッジごとの保有可能なロット数は以下の通りです。

| 最大レバレッジ | 最大レバレッジ*1 |

| 1,000倍 | 6.67 |

| 400倍 | 2.67 |

| 100倍 | 0.67 |

| 25倍 | 0.17 |

| 最大レバレッジ | 保有可能なロット数*1 |

| 1,000倍 | 6.67 |

| 400倍 | 2.67 |

| 100倍 | 0.67 |

| 25倍 | 0.17 |

*11ロット = 10万通貨としたときに、10万円の証拠金でドル円(1ドル=150円)を取引した場合の保有可能ロット数です。

このように、高いレバレッジを利用すれば、小資金でも大きなポジションを保有することができます。上手く利用すれば、小さい値幅からでも大きな利益を出しやすくなります。

基本的にデイトレードは大きな値幅を取りにくい取引方法ですが、海外FXを利用すれば、高いレバレッジを使い無理のない範囲でロットを上げることで、限られた値幅でも大きな利益を狙いやすくなるでしょう。

高いレバレッジをかけて大きなポジションを保有すると、大きな損失が出るリスクも高まります。海外FXで高いレバレッジを利用して取引する場合は、リスク管理を徹底することが重要です。

FXONの最大レバレッジは主要な為替銘柄では1,000倍、貴金属銘柄では500倍であり、資金効率を高めてトレードしやすい環境を提供しています。

ボーナスを活用できる

ボーナスを活用できることも海外FXを利用するメリットです。多くのボーナスは証拠金として利用できるので、ボーナスを受け取ると、入金額以上のポジションを保有することや、ロスカットのリスクを下げることができます。

海外FXで提供されているボーナスは大きく分けると、口座開設ボーナスと入金ボーナス、取引ボーナスの3つです。トレードスタイルに適したボーナスを選択すれば、トレードを有利に進められるでしょう。

口座開設ボーナス

口座開設ボーナスとは、新規口座開設を条件に付与されるボーナスです。獲得できるチャンスは1度のみであり、もらえる金額は5,000円から2万円ほどですが、入金することなく取引をしたい人にはうれしいボーナスでしょう。

入金ボーナス

入金ボーナスは、入金を条件に提供されるボーナスで、付与率は20〜100%程度です。ボーナスの仕様はFX業者によって異なり、証拠金として使えるものや、取引量に応じて現金化できるものがあります。

特に、証拠金として利用できるクッション機能付きのボーナスは、うまく活用すれば、必要な入金額を大幅に抑えることが可能です。

取引ボーナス

取引ボーナスとは、一定の取引数量に達するたびにもらえるボーナスです。条件を満たすごとにポイントが付与され、そのポイントをボーナスや現金、その他の景品と交換できるということもあります。

一度に獲得できるボーナスやポイントは少額かもしれませんが、取引回数が多いトレーダーと相性の良いボーナスといえます。

ボーナスを積極的に提供する業者では、出金条件や取引条件が厳しい場合があるため注意が必要です。また、ボーナスなしのブローカーに比べてスプレッドが広い傾向があります。たしかに、ボーナスは魅力的ですが、その他の条件も含めて総合的に判断しブローカーを選ぶ必要があるでしょう。

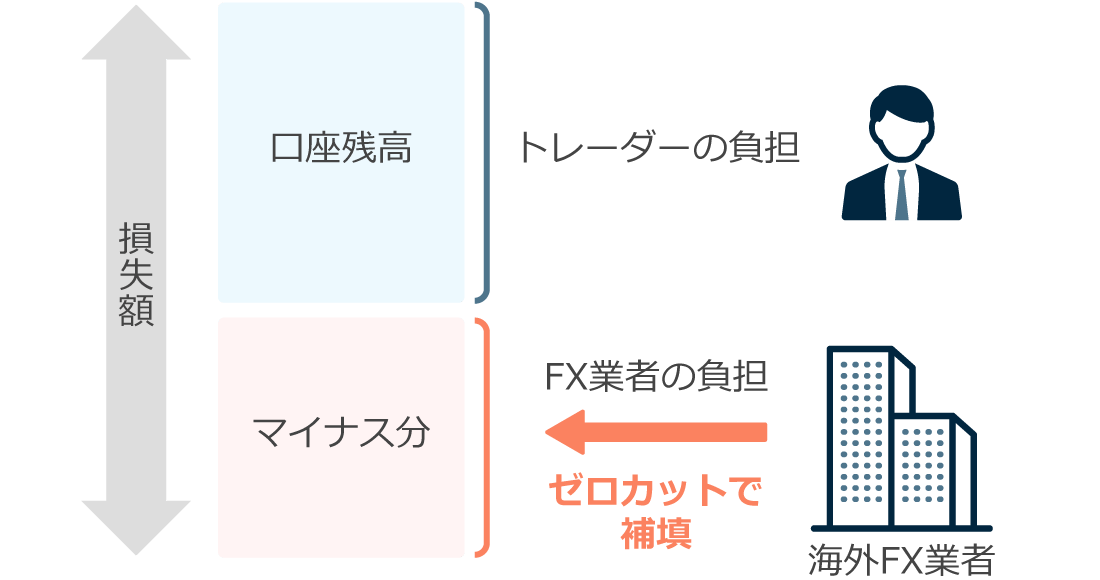

ゼロカットシステムが採用されている

ほとんどの海外FX業者はゼロカットシステムを採用しています。ゼロカットシステムとは、相場の急変動などにより、口座残高が万が一マイナスになった場合でも、FX業者がマイナス分を補填してくれる仕組みです。

つまり、ゼロカットシステムが採用されている海外FX業者では、口座残高を超える損失が発生しないことになります。これにより、海外FX業者の高いレバレッジや入金ボーナスを利用して、ハイリスクハイリターンなデイトレードにも挑戦しやすくなります。

なお、国内FXでは、法律によりFX業者が顧客の損失を補填することが禁止されているため、ゼロカットシステムは採用されていません。この点では海外FXのほうが安心感があるでしょう。

海外FXでデイトレードをするデメリット

海外FXでデイトレードを行うことには、デメリットもあります。国内FXでデイトレードを行う場合との比較も交えて解説していきます。

損失が大きくなる恐れがある

海外FXでは高いレバレッジを利用できるため、少額の資金からでも大きなポジションを保有できます。しかし、これにはメリットだけでなくデメリットもあります。

大きなポジションを保有しているときは、大きな利益を狙える反面、大きな損失を出すリスクもあります。このリスクを無視して過度に大きいロットでトレードをすると、取り返しのつかない損失を出してしまうかもしれません。

そのため、高いレバレッジが使えるからといって、資金に見合っていないポジションを保有するのは危険です。計画的にポジション量を調節し、リスク管理を徹底しましょう。

自身のリスク許容度を超えたロットで取引すると平常心が保てなくなり、冷静なトレードが難しくなるリスクも伴います。自分にとって適切なロットで取引することが重要です。

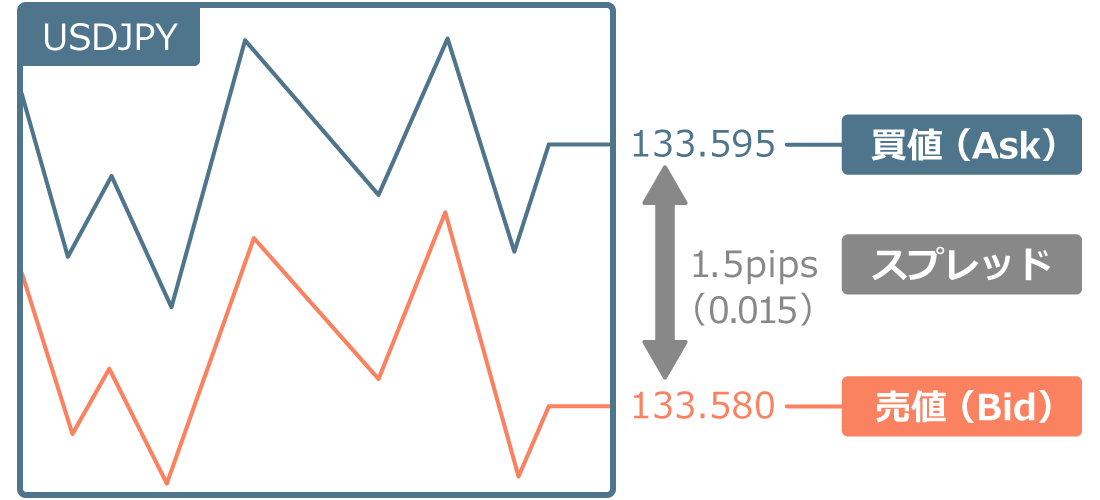

スプレッドが広い傾向がある

海外FXのスプレッドは国内FXのスプレッドに比べて、若干広めになっています。

なおスプレッドとは、売値と買値の差額のことで、取引コストの一つです。スプレッドによる負担は取引するたびにかかってくるので、取引回数が多い方法を用いる場合、広いスプレッドを避けることは基本とされています。

海外FXと国内FXのスプレッドを比較すると以下のようになります。

| 口座 | スプレッド |

| XMTrading(海外) | 1.6pips |

| Exness(海外) | 0.6pips |

| FXON(海外) | 0.9pips |

| ヒロセ通商(国内) | 0.3~0.7pips |

| 外為オンライン(国内) | 1.0pips |

| 口座 | スプレッド |

| XMTrading(海外) | 1.6pips |

| Exness(海外) | 0.6pips |

| FXON(海外) | 0.9pips |

| ヒロセ通商(国内) | 0.3~0.7pips |

| 外為オンライン(国内) | 1.0pips |

XMTrading(海外FX)とヒロセ通商(国内FX)を比較したところ、XMTradingのほうが1.1〜1.3pips広いことが分かります。上記はユーロドルでの比較ですが、ドル円やクロス円の通貨ペアでも、概ね国内FXのほうが有利という結果になります。

ただし、必ずしも海外FXのほうが不利というわけではありません。

上記の表のExness(海外FX)に注目して下さい。Exnessのスプレッドは、ヒロセ通商(国内FX)には劣るシーンもあるものの、外為オンライン(国内FX)よりは低い水準です。利用する口座や銘柄などによっては、このように海外FXのほうが有利になるケースはあります。

したがって、海外FXでデイトレードをするなら適切な業者選びが重要となるでしょう。自身のトレードスタイルや取引する銘柄、資金量などを踏まえ、総合的に利用する業者を選択することで、有利にトレードをしやすくなります。

なお、FXONでは有利なスプレッドでドル円やゴールドなどの人気銘柄をお取引頂けます。日々発生する取引コストを削減し、効率的なトレーディングができる環境をご用意しております。

税金面で不利になる場合がある

海外FXでトレードを行う場合、支払うべき税金が高くなってしまう可能性があります。

海外FXで上げた利益は、総合課税されます。収入源が給与と海外FXの人なら、FXの利益にかかる税金を計算していく上で、FXの所得を給与所得の金額と合算することになります。そして、この合計額を基にして税率が決められるというイメージです。税率は約15〜55%であり、FXの所得と給与所得の金額の合計額が多いほど高くなります。

一方で、国内FXの利益には、申告分離課税制度が適用されます。収入源が給与と国内FXの人なら、FXの利益にかかる税金を計算していく上で、FXの所得金額に対して約20%の税率を適用します。ポイントは、課税対象がFXの所得金額そのものである点と、税率が一律で約20%である点です。

上記を踏まえ、国内FXと海外FXを比較すると以下のようになります。

| FX業者 | 課税の仕組み | 税率*1 |

| 海外 | 総合課税 | 15~55% |

| 国内 | 分離課税 | 一律20% |

| FX業者 | 課税の仕組み | 税率*1 |

| 海外 | 総合課税 | 15~55% |

| 国内 | 分離課税 | 一律20% |

*1表示されている税率はあくまで概算であり、目安としてご参考下さい。具体的な税率については、最新の情報を専門家にご確認下さい。

高いレバレッジやボーナスという独自の魅力はありますが、海外FXを利用するなら、税金面で不利になりやすいという点も意識しましょう。特に、数百万円レベルの大きい資金でトレードを行う場合は、節税対策を見直してみると良いかもしれません。

デイトレードに適した海外FX業者の選び方

海外FX業者は多種多様で、選択肢が多い分、どこに重点を置くべきか迷ってしまうかもしれません。また、選ぶ業者によってデイトレードの結果が大きく変わる可能性もあるため、トレードスタイルに合った適切な業者選びが重要です。

ここでは、デイトレードに最適な業者を選ぶためのポイントを紹介します。

スプレッドが狭く取引コストが低い

デイトレードでは、1回のトレードで数十pips程度の値幅が一般的ですが、このときに重要となるのが取引コストです。主な取引コストとしてはスプレッドがあり、口座タイプによっては取引手数料が加算され、これらを総合して取引コストが算出されます。

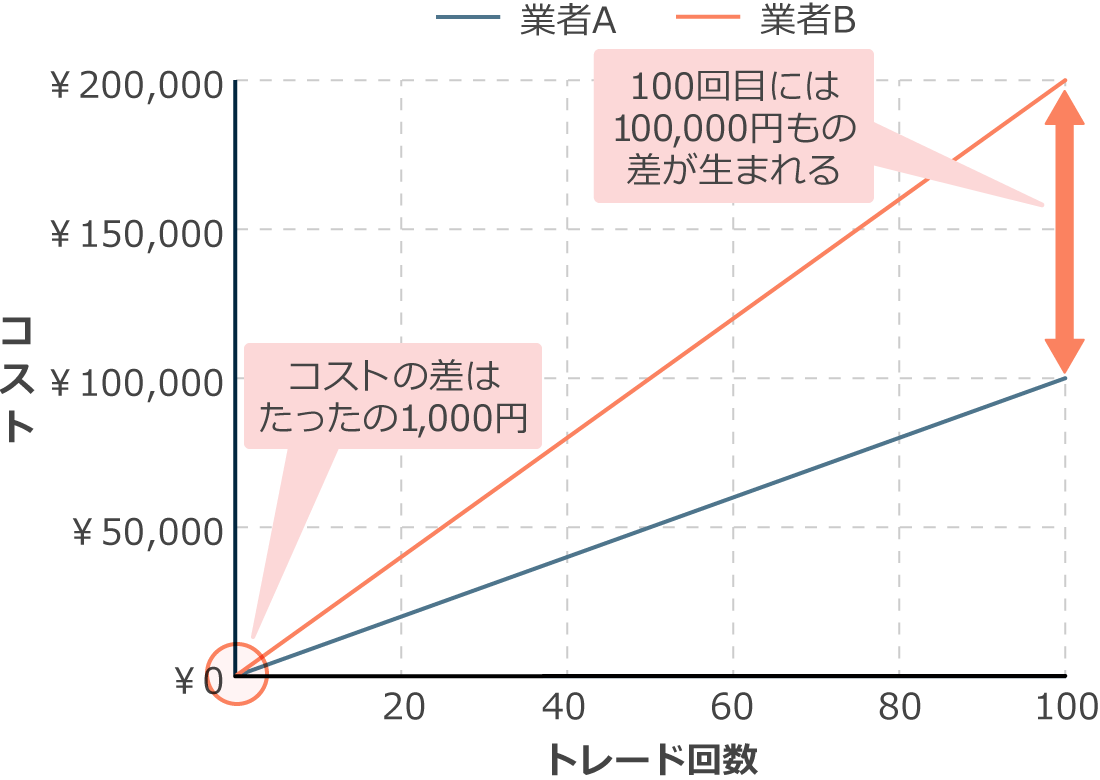

これらのコストは、各トレードごとに発生し、直接的に損益に影響を及ぼします。例えば、ドル円を1ロット(10万通貨)で取引した場合、スプレッドが1pipsの業者Aとスプレッドが2pipsの業者Bがあったとして比較してみましょう。

1回の取引ではその差は1pipsに過ぎず、一見すると小さな差に思えるかもしれません。しかし、この取引を100回繰り返すと、合計で100pipsの差が生じることになります。ドル円を1ロット(10万通貨)で取引した場合、この差は10万円となり、損益に大きな影響を与えることは明らかです。

このように、取引コストは長期的に積み重なることで大きな損失につながる可能性があるため、できる限り取引コストが低い業者を選択することは重要といえます。

スプレッドが狭い口座タイプは一見有利に見えますが、取引手数料が高いと結果的にコストが高くなるケースがあります。むしろ、スプレッドが多少広くても手数料がかからない口座タイプのほうが、トータルの取引コストが低くなる場合もあるのです。取引スタイルに合ったコスト構成をしっかりと比較し、総合的に判断することが重要です。

約定力が高くスリッページが起こりにくい

デイトレードにおいて、スリッページが発生しにくい取引環境は重要な要素の一つです。スリッページとは、注文した価格と実際に約定した価格のズレを指し、不利に働く場合をマイナススリッページ、有利に働く場合をプラススリッページと呼びます。

約定力が高い業者では、スリッページの発生頻度が低く、仮に発生してもその影響は小さく抑えられます。一方、スリッページが頻発する業者を選択すると、思い通りの価格で取引することが難しくなり、先に述べた取引コストに加えて、見えないコストとして損益に悪影響を与える可能性があります。

そのため、業者選びにおいては、約定力が高くスリッページが発生しにくい取引環境が、デイトレードの総合的な損益を最適化するための重要な判断基準となります。

なお、FXONは平均99%超の高い約定率を実現しており、約定環境のさらなる向上に努めています。最大ロット数は50と、特別大きな数量ではございませんが、その範囲内では快適にお取引頂ける環境をご用意しております。

移動平均線を活用したデイトレード手法

デイトレードに限らず、一般的には長期トレンドに順張りすることが基本といわれることが多いです。デイトレードにおいてもそのような手法は多く存在しますが、その中でも移動平均線を活用した方法を紹介します。

この手法では15分足のチャートに2本の移動平均線を表示させて取引を行います。エントリーチャンスは多くありませんが、シンプルな手法でもあるため、FX初心者でも実践しやすい可能性があるでしょう。

手法の詳細は以下の順に説明していきます。

手法の概要

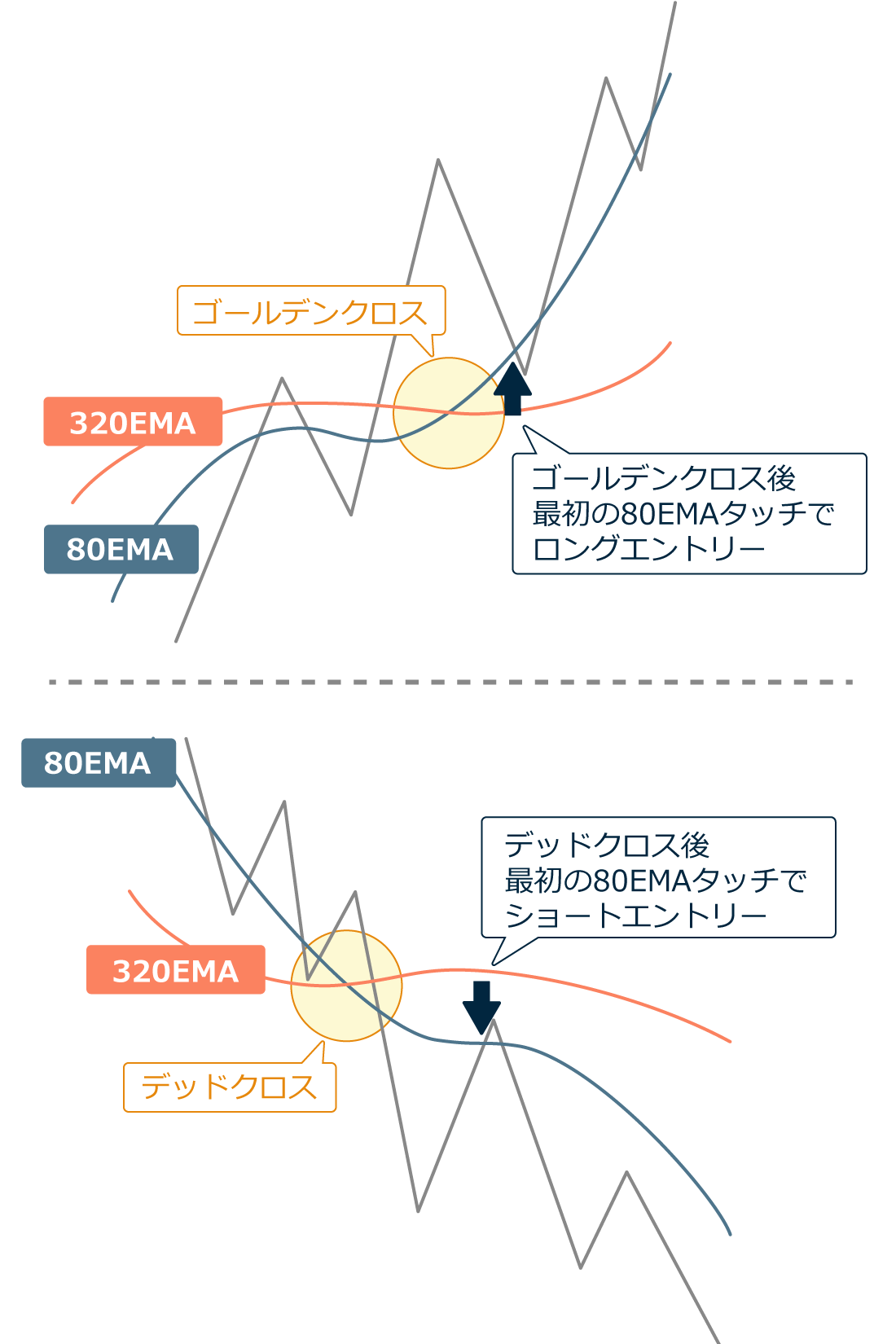

この手法で使用する時間足は15分足です。また、使用するインジケーターは期間が異なる2本の移動平均線で、320EMAと80EMAです。

EMA(指数平滑移動平均線)は、移動平均線の一種です。直近の値動きにより敏感に反応します。320EMAといったように「EMA」の前に数字が置かれている場合、その数字は移動平均線の計算期間を表しています。

15分足における320EMAは、4時間足の20EMA相当となります。他方、15分足における80EMAは、1時間足の20EMA相当の数値となります。

これにより、15分足だけで1時間足と4時間足のトレンドの状況をざっくりと把握しつつ、エントリーまで行うことができます。

エントリーのポイント

それでは、この手法のエントリーポイントを解説していきます。

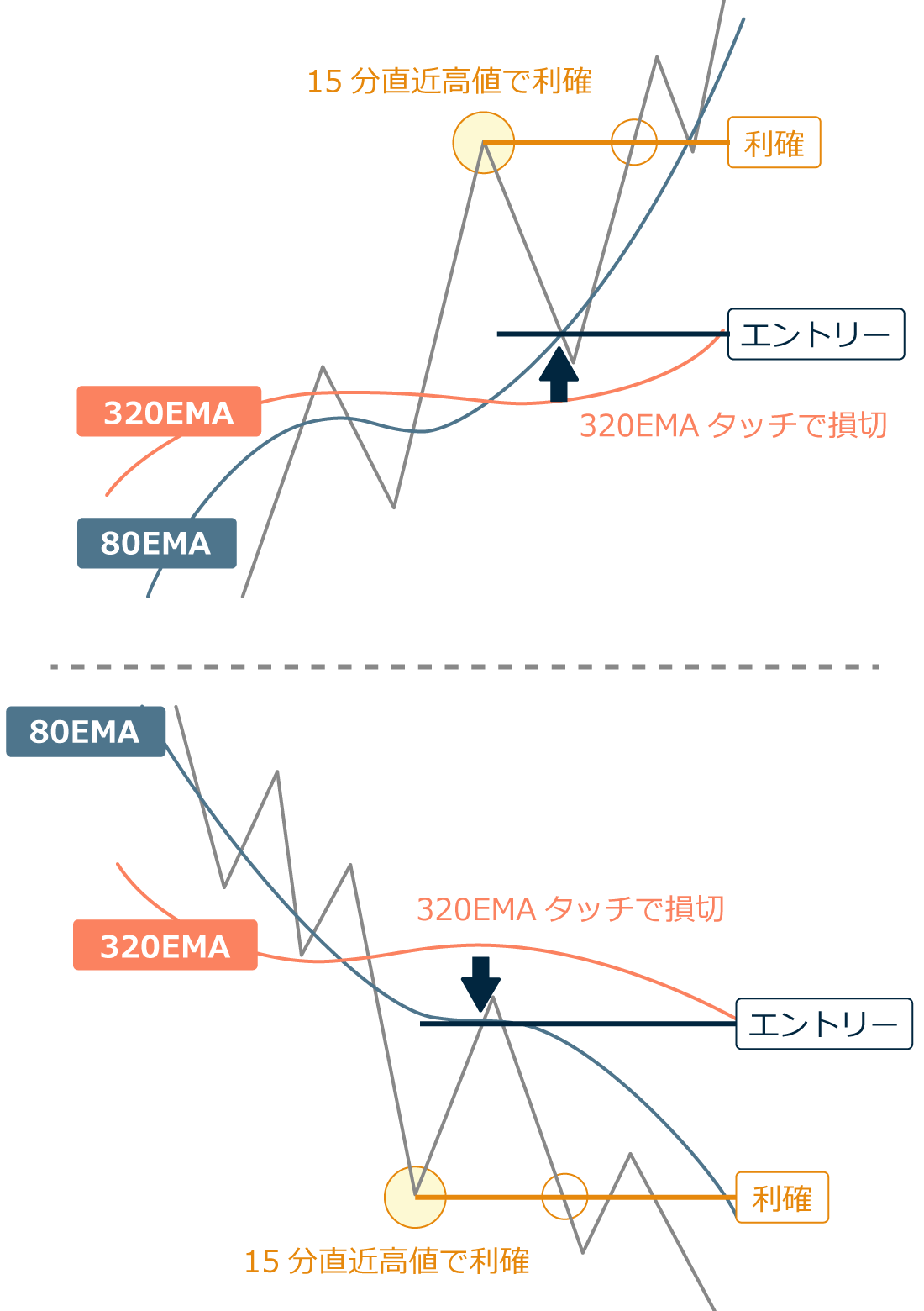

この手法では、青の短期移動平均線(80EMA)が赤の移動平均線(320EMA)を上に抜いたときのゴールデンクロス、逆に青の移動平均線が赤の移動平均線を下に抜いたときのデッドクロスに注目します。ゴールデンクロスの場合はロングエントリー、デッドクロスの場合はショートエントリーを狙っていくことになります。

エントリーするタイミングは、これらの移動平均線がクロスした後に、ローソク足が青の移動平均線にタッチしたときです。

なお、エントリーするのは、移動平均線がクロスした後の最初のタッチだけです。最初のタッチに絞ることにより、トレンド終了間際の高値安値掴みを避けやすくしています。

決済のポイント

利確のターゲットとする水準は、ロングなら15分足の直近高値、ショートなら15分足の直近安値です。

損切り位置はローソク足が赤の移動平均線(320EMA)にタッチしたタイミングになります。なお、赤の移動平均線は少しずつ動きますので、損切り位置も値動きに応じて動いていくことになります。

エントリー条件を満たすシーンが相場の急変後に現れたなら、注意して下さい。急変動時には赤の移動平均線がローソク足から大きく離れてしまい、リスクリワード比率が悪化するケースがあります。このような場合はエントリーを見送るようにしましょう。

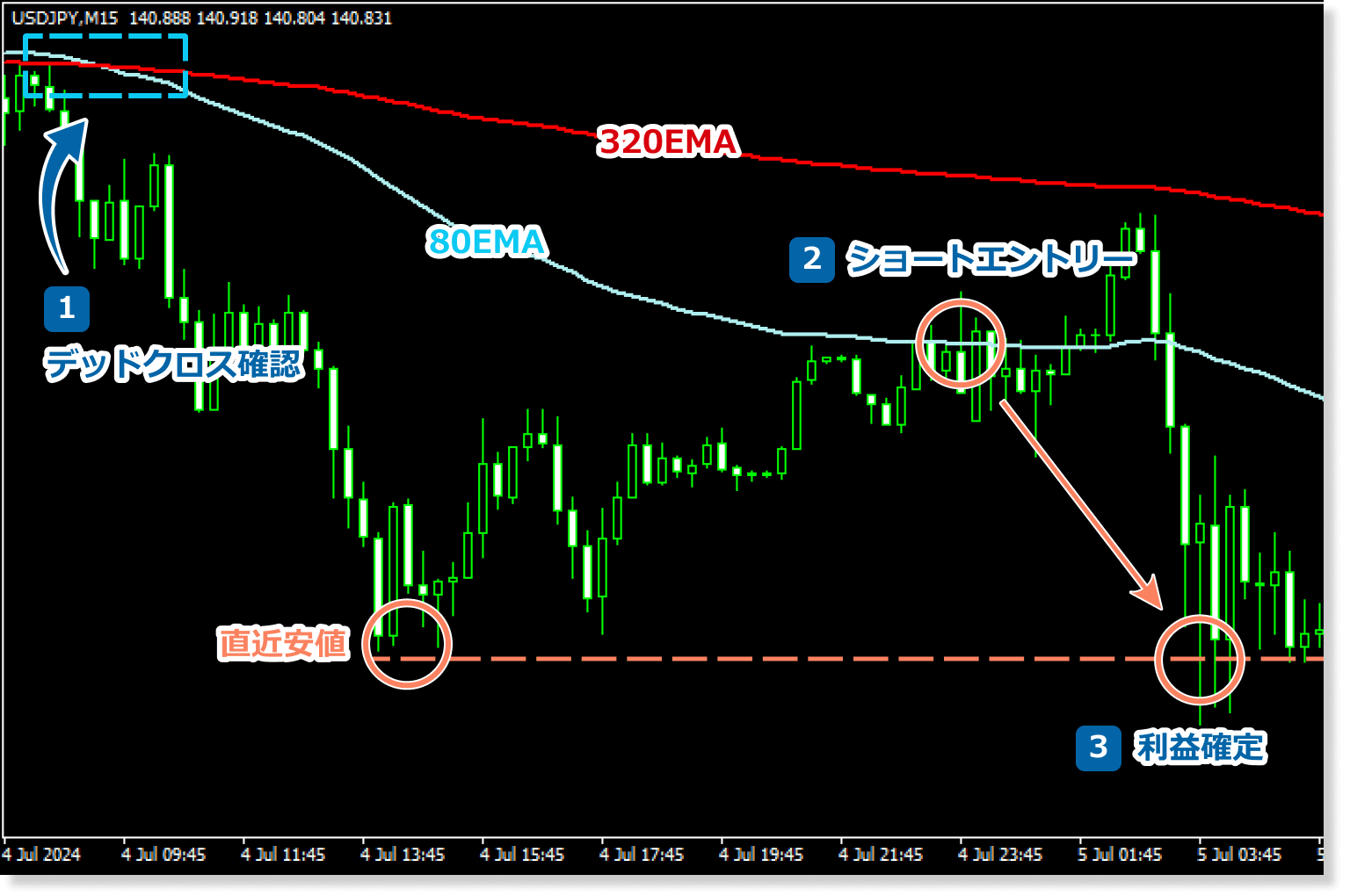

トレード実例①

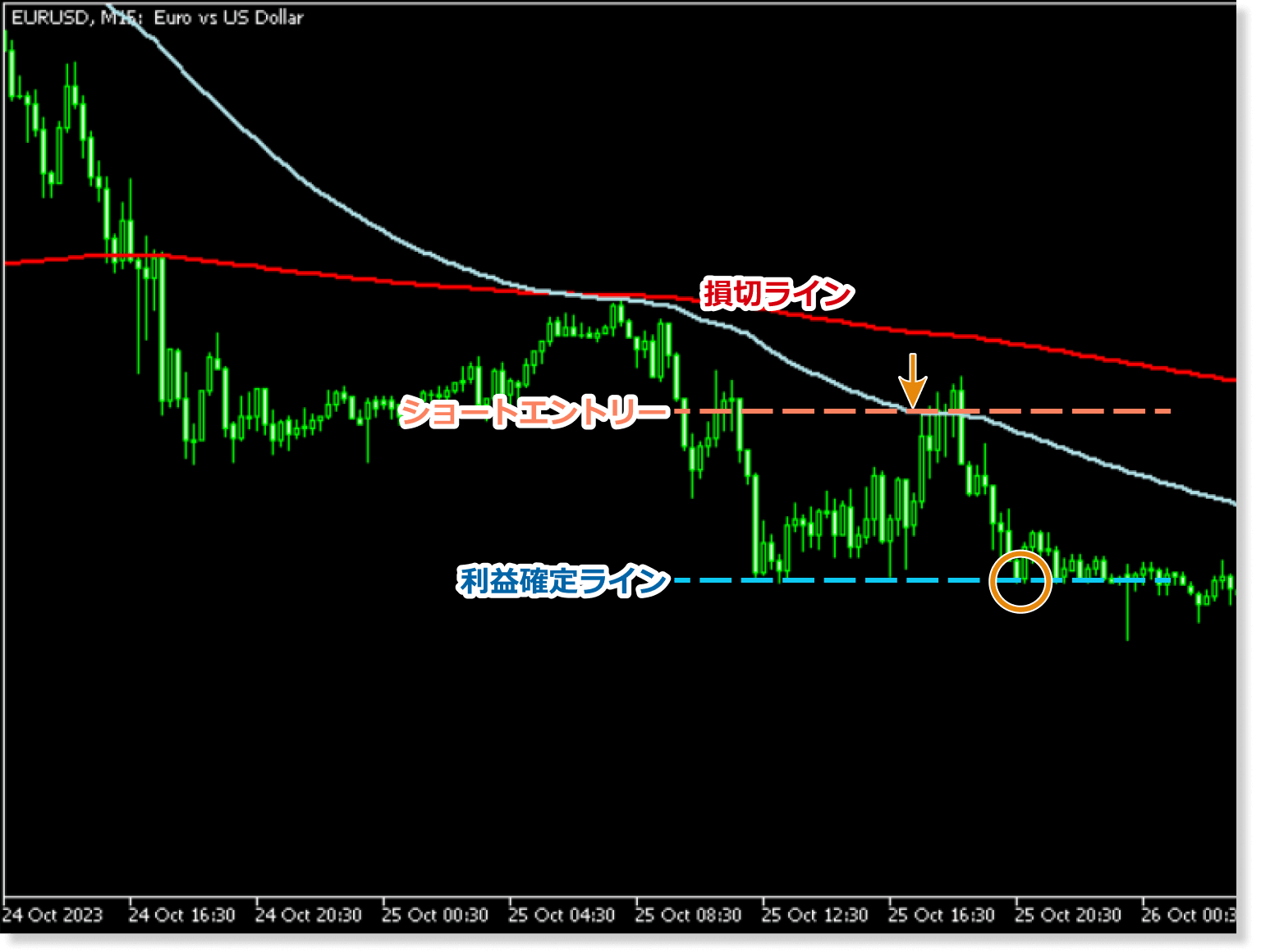

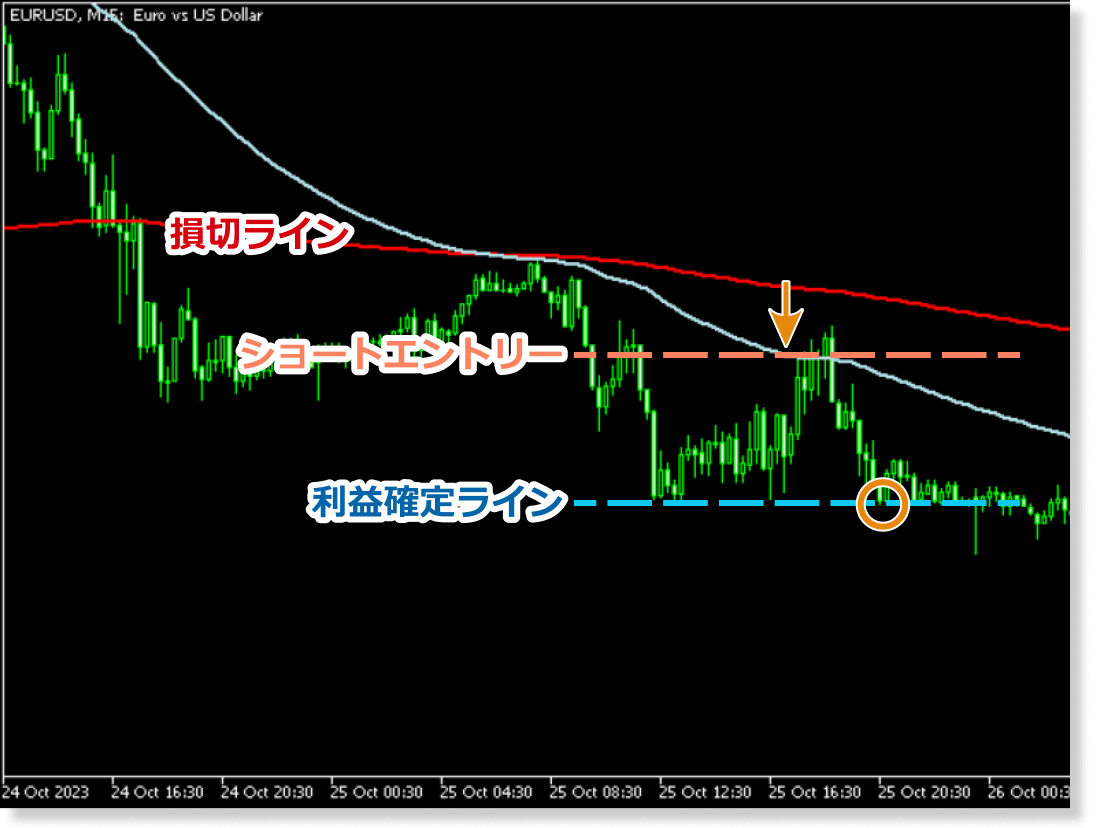

利益確定に成功した事例を紹介します。

これは、2023年10月25日のユーロドルでのトレードです。青の移動平均線(80EMA)が赤の移動平均線(320EMA)をデッドクロスした後、青の移動平均線タッチでショートエントリーしています。

エントリーから約2時間30分で15分足の直近安値に到達し、23pipsの利益確定となりました。

上記の画像では、赤の移動平均線も青の移動平均線もどちらも右肩下がりとなっており、下落トレンドを示唆しています。今回のトレードは、その流れにうまく乗れた事例になっています。

また、損切りの幅と利確の幅を見ると、損切りの幅に対して利確の幅が上回っており、リスクリワード比率的にも好条件なトレードでした。

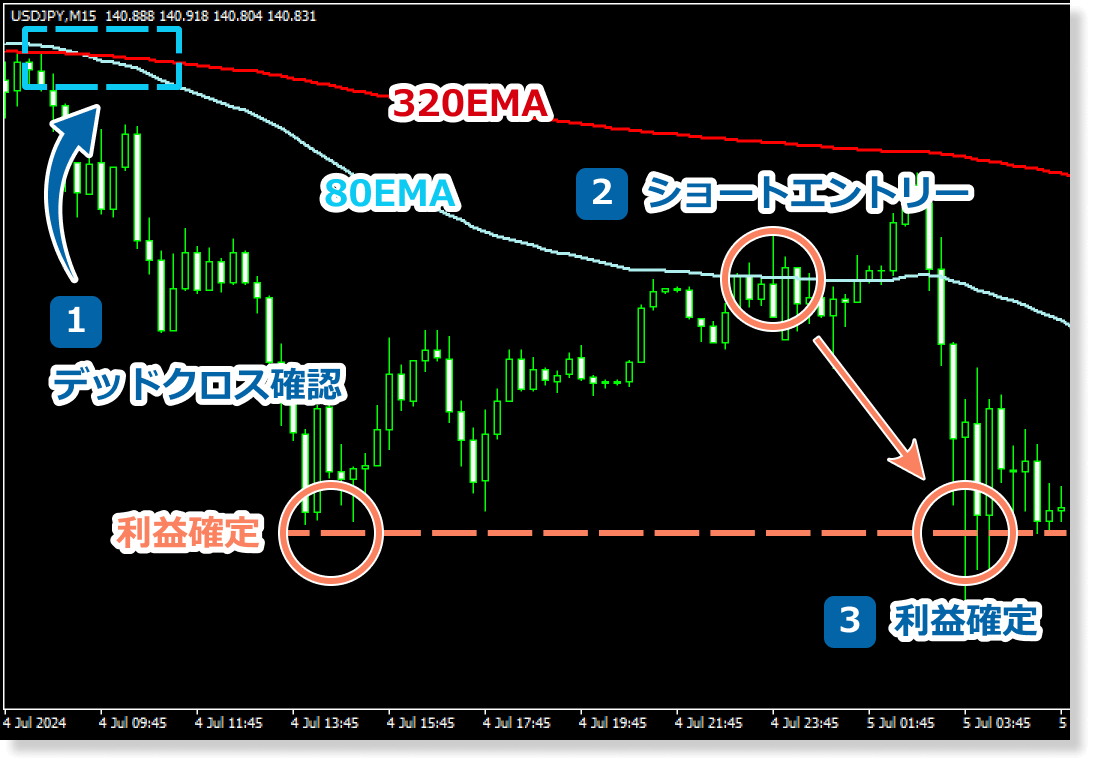

トレード実例②

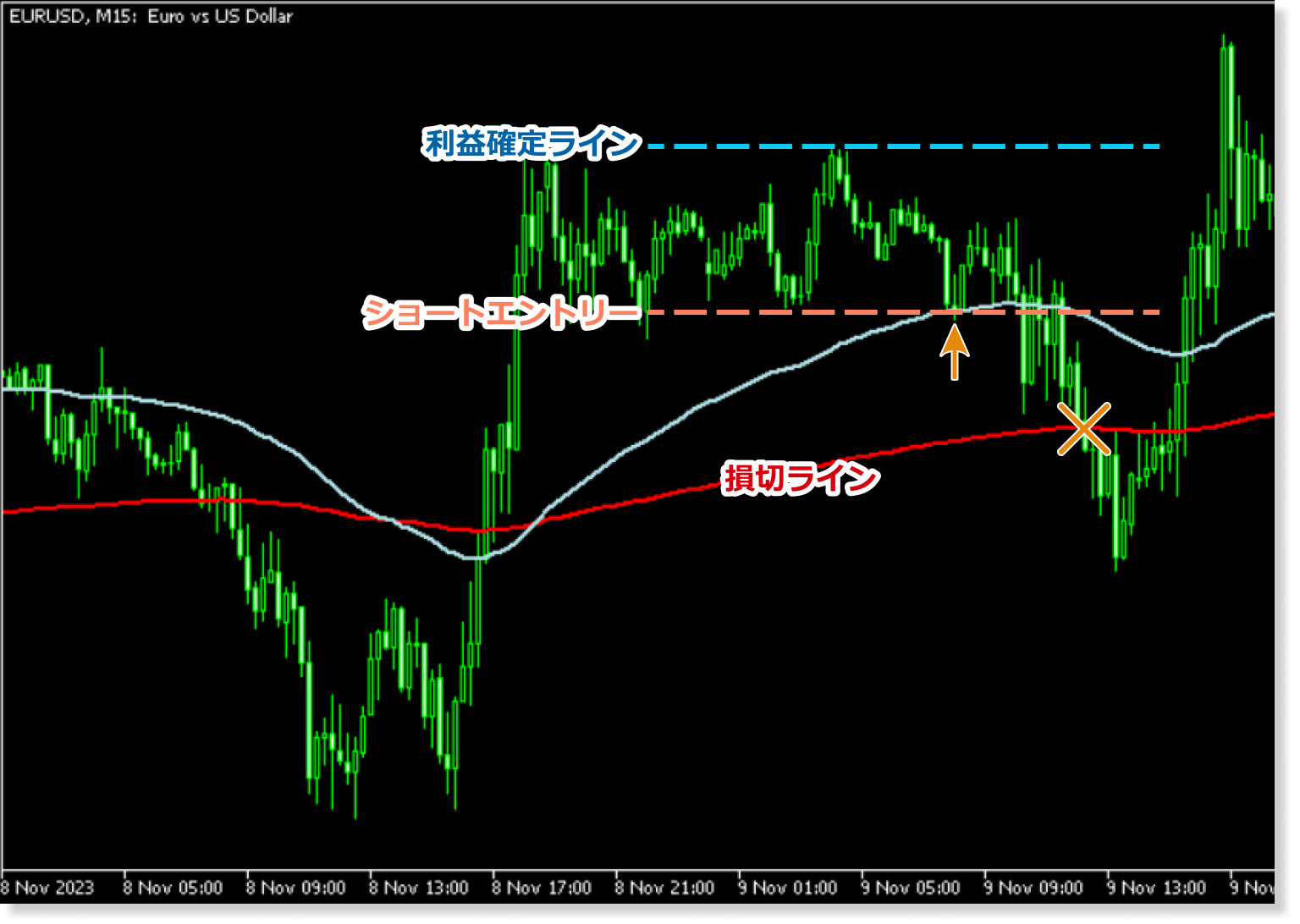

続いて、残念ながら損切りとなった事例を紹介します。

これは、2023年11月8日のユーロドルでのトレードです。赤の移動平均線(320EMA)と青の移動平均線(80EMA)のゴールデンクロスを確認し、青の移動平均線タッチでロングエントリーしています。

利確目標に到達する前に赤の移動平均線に到達しているので、損切りをしています。

このトレードを振り返ってみると、損切りになった要因として、トレンドの発生が弱かったことが挙げられるかもしれません。

チャートの左側で青の移動平均線が赤の移動平均線を行ったり来たりしている点に注目して下さい。これは相場に迷いがあるときによく見られる現象で、レンジ相場である可能性を示唆しています。

今回のトレードはエントリー条件をしっかり満たしていましたが、今後は、トレンドの強さも考慮することで勝率を上げられる可能性があるでしょう。

デイトレードを行う際の注意点

デイトレードはその人の生活リズムに合わせられる取引方法なので、そのトレードスタイルはさまざまです。しかし、いずれのトレードスタイルにおいても、共通して注意しておくべき点があります。デイトレードを行う際の注意点を3つ解説していきます。

ロット設定を適切に行う

適切な資金管理を行うためには、計画的なロット設定が重要です。ロットを決定する際は、許容できる損切り額と損切りまでの値幅を基に計算します。

例えば、ドル円を取引する場合、1ロット(10万通貨)では、1pipsの変動で損益が1,000円動きます。仮に損失を3万円に抑えたい場合、損切り幅に応じた適正ロット数は次のようになります。

| 損切り幅 | 適正なロット |

| 10pips | 3ロット |

| 50pips | 0.6ロット |

| 100pips | 0.3ロット |

| 損切り幅 | 適正なロット |

| 10pips | 3ロット |

| 50pips | 0.6ロット |

| 100pips | 0.3ロット |

ロットを決める際には、あらかじめ許容する損失額を設定することが大切です。資金に対してどれくらいのリスクを負うのか、1回のトレードでどれだけの損失を許容するのかを考慮し、計画的に資金管理を行いましょう。

なお、FXONではトレード計算ツールを提供しており、現在の価格を基に取引口座の通貨ベースで1pipsあたりの価値を簡単に算出できます。

損失を一定にする

デイトレードにおいて、トレード1回当たりの損失を一定にすることは効果的な資金管理といえます。

例えば、「トレード1回当たりの損切は全資金の2%まで」のように具体的な損失額を決定しておくと良いでしょう。さらに1日当たりの損失を5%までと決めることや、連敗時にはトレードを中止するといったルールも有効です。

このように損失を一定にするルールを作ることで、連勝後に一回の負けトレードで全ての資金を失うような事態を避けやすくなるでしょう。

また、強い意志を持って、ルール通りトレードすることも心がけましょう。資金管理のルールを決めることは大切なことですが、守らなければ意味がありません。

経済指標発表のタイミングを把握しておく

デイトレードを行うにあたっては、重要な経済指標発表のタイミングを把握しておきましょう。指標発表の前後は、大きな為替変動が起こりやすく、想定外の損失が発生する恐れがあるからです。

ほとんどの経済指標の発表日時は事前に決まっているため、あらかじめタイミングを把握しておくことが可能です。タイミングを把握しておけば、リスク管理を行えます。例えば、指標発表前にポジションをクローズしておいたり、ストップロスを設定したりできます。

経済指標発表後はボラティリティが急激に高まることがあるので、トレードするのは危険といわれることがあります。しかし、値動きが大きいことは、短期間で利益を出せるチャンスでもあります。リスクを許容した上で経済指標発表後のトレードに挑戦してみるのも良いかもしれません。

上位足の分析を怠らない

売買を1日で完結させるデイトレードでは、15分足や1時間足など、短い時間足を見る機会が多くなります。そのため、短い時間足を注視するあまり、長期的な視点を失ってしまうという危険性があります。

上位足の分析を軽視すると、大きなトレンドやサポート・レジスタンスを見落としてしまい、トレードの勝率が下がってしまう可能性があります。

上位足のチャート分析は毎日の習慣にするなどして、欠かさず確認すると良いでしょう。

海外FXでデイトレードに挑戦してみよう

海外FXにはいくつかのデメリットもあります。例えば、必要以上に大きなポジションを持ってしまうと、大きな損失を被るリスクがあるため、十分な注意が必要です。特にデイトレードを行う際には、スプレッドが広い場合、思ったように利益を伸ばせない可能性もあります。

しかし、これらの注意点を踏まえても、海外FXには魅力があります。国内FXに比べて高いレバレッジを活用できる点や、損失を限定できるゼロカットシステムの存在が挙げられます。特に高いレバレッジがトレードに及ぼす影響は大きく、資金効率やリスク管理の面で恩恵を受けることができるでしょう。

なお、ゼロカットシステムが導入された環境でのハイレバレッジトレードは、FXONでも行って頂けます。主要な為替銘柄では最大1,000倍、貴金属銘柄では最大500倍のレバレッジを使った取引をぜひお試し下さい。

この記事はお役に立ちましたか?

0人中0人がこの記事が役に立ったと言っています

貴重な意見をいただきありがとうございます。

関連する記事

FXON メディア

MQL5 VPSの評判は?自動売買歴5年の筆者が実際に使って本音でレビュー!

に公開

に更新

に公開

に更新

MetaTrader専用に最適化された「MQL5 VPS」は、低遅延・高安定の自動売買環境を提供する公式VPSです。設定が簡単でリモート接続不要、EAを24時間稼働可能。スキャルピングにも最適な高速取引を実現し、FXONの無料特典で手軽に試せます。

FXON メディア

MQL5 VPSの使い方を徹底解説!契約・設定・稼働までの操作ガイド

に公開

に更新

に公開

に更新

この記事では、MQL5 VPSの契約準備から支払い方法、MT4/MT5での移行設定、EAを24時間安定稼働させる確認手順、注意点とトラブル対処まで詳しく解説しています。FXONの条件付き無料キャンペーンで、超低遅延VPSを実質ゼロコストで導入する方法も紹介します。

FXON メディア

【完全無料】FXONパーフェクトオーダーインジケータを徹底解説!

に公開

に更新

に公開

に更新

FXONのパーフェクトオーダーインジケータは、無料・MT4/MT5標準搭載・矢印サインと通知でエントリーを可視化できる高機能ツールです。初心者でもトレンド方向とエントリーポイントを直感的に把握でき、過去検証にも活用できます。

海外FX初心者

海外FXで使えるデビットカードは?入出金の仕組みやメリットも紹介

に公開

に更新

に公開

に更新

三菱UFJ銀行や住信SBIネット銀行、りそな銀行、PayPay銀行は、海外FXでの利用を制限していると思われます。一方、2024年2月に調査した範囲では、三井住友銀行やみずほ銀行、楽天銀行からの説明の中には、海外FXでの利用を制限していると捉えられそうな記載はありませんでした。

海外FX初心者

海外FXと仮想通貨の損益は通算可能!税金で損しないために知っておきたい「雑所得」とは?

に公開

に更新

に公開

に更新

海外FXの損益は、仮想通貨(暗号資産)をはじめとする特定の種類の損益と相殺できます。海外FXと仮想通貨によって得た収入は、税金の計算上いずれも「雑所得」に分類され、まとめて所得金額を計算することになっているからです。

フィルターを適用する

FXONでは、このウェブサイトの機能向上とお客様の利便性を高めるためにクッキー使用しています。本ウェブサイトでは、当社だけではなく、お客様のご利用状況を追跡する事を目的とした第三者(広告主・ログ解析業者等)によるクッキーも含まれる可能性があります。 利用の方針