2024.02.26

- FXONの特徴

-

サービス/商品サービス/商品サービス/商品

FXONが為替ブローカーとして提供している、リテール向け取引条件やプラットフォーム、取引可能な商品などを詳しくご案内しています。

close close

-

お客様サポートお客様サポートお客様サポート

口座開設方法や取引ツールの使い方、ヘルプデスクのQA集など、お客様向けサポート情報を掲載しています。

MetaTrader4/5 ご利用ガイド MetaTrader4/5 ご利用ガイド MetaTrader4/5 ご利用ガイド

メタトレーダーのインストール・操作方法をどこよりも詳しく解説。

よくある質問 よくある質問 よくある質問

お困り事はなんですか?あらゆる答えがここにある。

新着情報 新着情報 新着情報

運営会社・ライセンス 運営会社・ライセンス 運営会社・ライセンス

サイトマップ サイトマップ サイトマップ

お問い合わせ お問い合わせ お問い合わせ

一般・個人情報・プライバシーに関するお問い合わせ。

close close

- プロモーション

- トレーダーズマーケット

- パートナー

-

close close

FXONが為替ブローカーとして提供している、リテール向け取引条件やプラットフォーム、取引可能な商品などを詳しくご案内しています。

口座開設方法や取引ツールの使い方、ヘルプデスクのQA集など、お客様向けサポート情報を掲載しています。

メタトレーダーのインストール・操作方法をどこよりも詳しく解説。

お困り事はなんですか?あらゆる答えがここにある。

一般・個人情報・プライバシーに関するお問い合わせ。

トレードに役立つ情報や、マーケット情報を掲載しています。トレーダー同士の取引実績ポートフォリオもご覧いただけます。

この記事は:

に公開されています

に更新されています

為替市場の先週の振り返りと今週のポイント

先週のドル円とユーロドル、ポンドドルには大きな動きはありませんでした。

ドル円は節目の150円を挟んだ値動きが続いており、上下にヒゲがある実体が短いローソク足が多く出現しています。ただし、150円を割り込んでも値を戻すケースが多く、どちらかというと市場は上目線であることがうかがえます。

ユーロドル・ポンドドルは、ドル円よりもはっきりとした高値や安値をつけていますが、押し目・戻り目が深く、強いトレンドが出ているとはいい難い状況です。

先週は相場を大きく動かす材料に乏しかったことは否めません。その中でもそれなりに注目度が高かったイベントが、2月21日(水)の28時(翌木曜の早朝)に発表されたFOMCの議事要旨です。

これは、1月30日・1月31日のFOMCにおける議論の内容や参加メンバーの意見などをまとめた資料です。今回の議事要旨は、多くのメンバーが利下げをすぐに行うリスクを指摘しているという内容でした。ここ最近のインフレ関連の経済指標ですでに市場の利下げ期待はかなり後退しているため、現状を再確認したにとどまりました。

CMEのFedWatchツールによれば、3月FOMCの据え置き確率は96%、5月据え置きは73.8%、6月据え置きは33.1%となっています。市場の多くは、6月が最初の利下げであると予想していることになります。

2月22日(木)にはユーロ圏・英国のPMI(購買担当者景気指数)が発表されました。全体的に改善傾向で、ユーロドルが1.0888、ポンドドルが1.2709の高値をつける一因になった可能性はありますが、その後どちらも下落しており、上昇トレンドには至りませんでした。

PMIの直後には、ユーロの消費者物価指数が発表されたものの、事前の予想通りの結果になり、これまた相場の流れを変える材料にはなりませんでした。

・今週の主要な経済指標、要人発言

2月26日(月)

新築住宅販売件数(米国)

2月27日(火)

CPI(消費者物価指数)(日本)

2月28日(水)

四半期GDP(実質国内総生産・改定値)(米国)

2月29日(木)

PCE(個人消費支出)(米国)

3月1日(金)

HICP(消費者物価指数)(ユーロ)

ISM製造業景況指数(米国)

現在の市場のテーマは、各国のインフレ対策です。米・欧・英は、現在のインフレが沈静化するタイミングを見極めた上で、利下げに踏み切ると考えられます。一方、日本は安定したインフレを待って、マイナス金利解除に動くと見られています。

経済指標による瞬間的な値動きに気をつけつつ、インフレの見通しに関する情報も見逃さないようにしましょう。

今週の予測

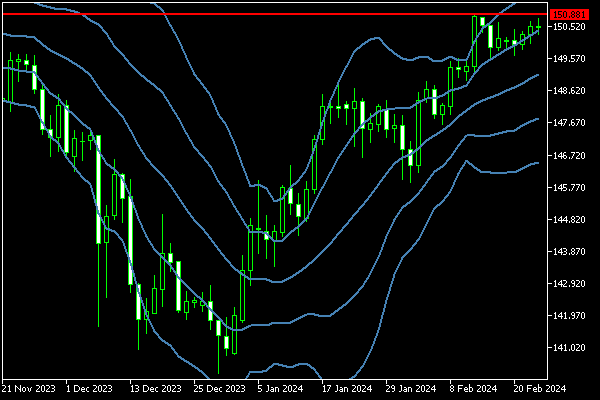

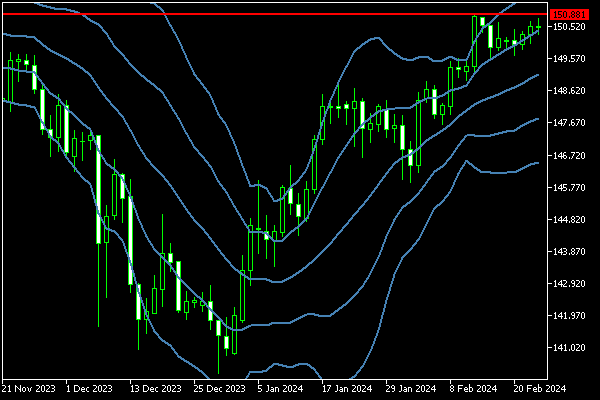

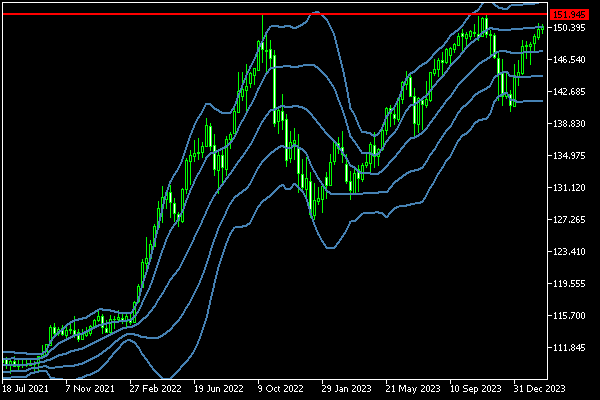

各チャートにボリンジャーバンド(期間:20)の±1σ、±2σを表示して分析していきます。

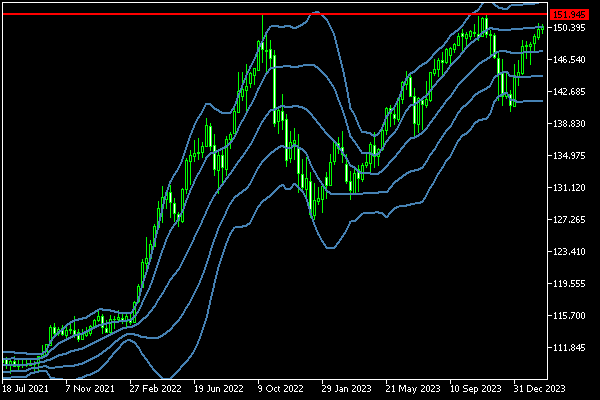

ドル円(USDJPY)

すでに述べた通り、市場では米国の利下げは6月頃と予想されています。それまでは政策金利の差が縮まらないため、強力な情報が出ないかぎり、ドル円は買いがメイン戦略になりそうです。

2022~2023年は152円手前の高値がレジスタンスになっていますが、2024年に3度目のトライがあっても不思議ではありません。

それでは、ドル円の日足を分析してみます。

今年の高値の150.88円がすぐ上にあります。到達後の反応を読むことは難しいですが、この水準を試す可能性は高いといえるでしょう。ボリンジャーバンドの+1σより上での推移に移行しつつあり、チャートの形的にも目線は上です。

なお、日銀による為替介入は、最高値付近まで到達しなければ実施されない可能性が高いと見られています。

続いて、ドル円の週足も分析します。

1年前と2年前の高値に再度接近していることがわかります。

変わらない高値に対して、安値を切り上げる上昇ペナントと解釈できる形になっています。こういった場合は、最終的に上昇するというのがひとつのセオリーではありますが、どのように動くのか注目する必要があるでしょう。

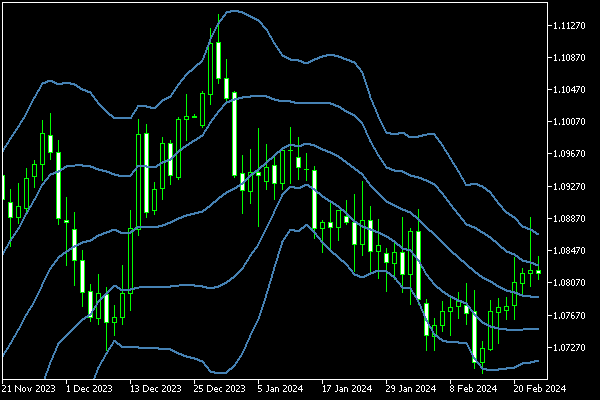

ユーロドル(EURUSD)

ユーロドルは、ドル円ほど上下動が激しくありません。これは米欧の金利差がほとんどないことが主な要因です。加えて、米国と欧州はどちらもインフレとの戦いという、同じ問題を抱えていて、それが両者に大きな価値の差を生んでいない背景となっています。

ファンダメンタルズ的な条件が近いのであれば、チャートパターンなどテクニカルで動きやすいため、素直な動きを狙いやすい局面も出てくるはずです。

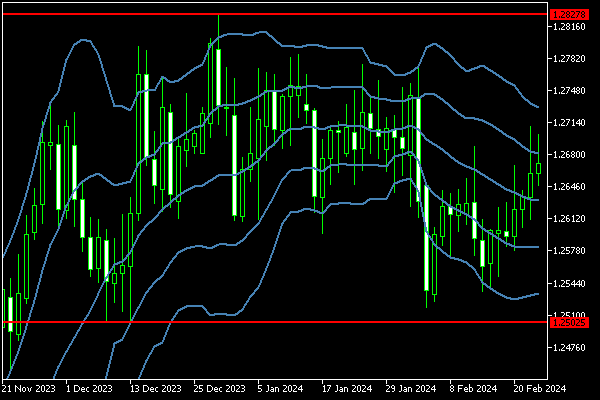

それでは、ユーロドルの日足を分析してみます。

直近のボリンジャーバンドの-2σ到達で底を打ち、上昇に転じています。先週は一時的に+2σにタッチしたものの、上ヒゲを伸ばして反落しています。トレンドの勢いは強くありませんが、動きもゆったりしているため、損切りを広めに設定して伸びる方向を追う戦略が有効と思われます。

続いて、ユーロドルの週足も分析してみます。

この時間軸で見るとレンジ相場、あるいは三尊天井からの下降局面にも見えます。1.0516がネックラインなのでここを割り込んだ場合、売りが加速する可能性があります。

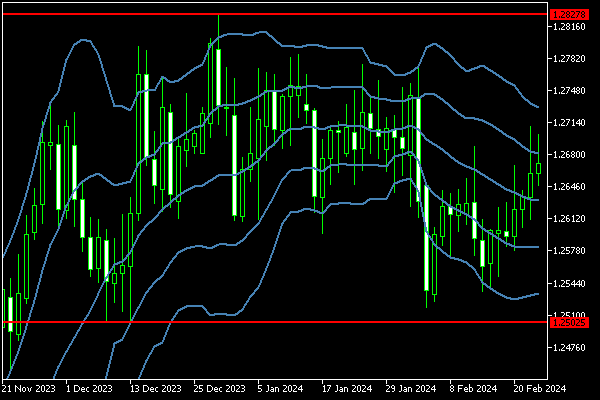

ポンドドル(GBPUSD)

ポンドドルもユーロドル同様、金利差が少ない通貨同士のペアなので、テクニカル要因で比較的緩やかに変動しやすい地合です。ファンダメンタルズ要素も追いつつ、チャートで仕掛けるチャンスと思われます。

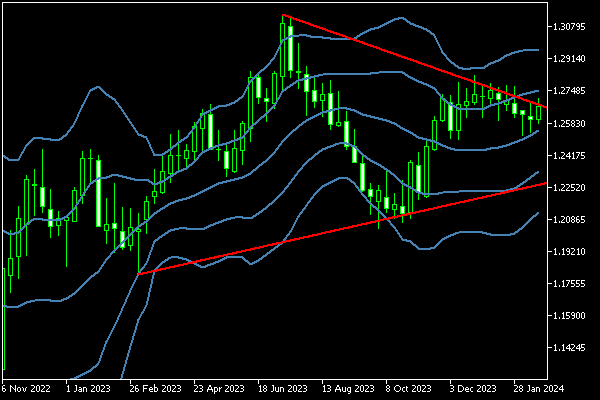

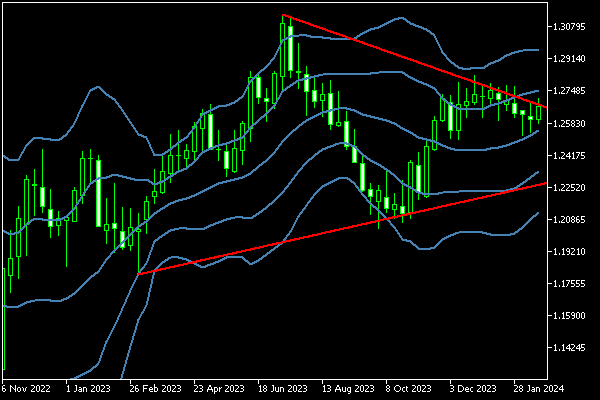

それでは、ポンドドルの日足を分析してみます。

300pips強の幅の中をウロウロするレンジ相場です。ボリンジャーバンドの幅もやや縮小傾向で、典型的なトレンドレス相場です。続いて、ポンドドルの週足も分析してみます。

長めの時間軸で見ると、高値切り下げ、安値切り上げのペナントです。現在は上限付近に滞在しているため、このまま上方向のブレイク後、買いでついていく戦略も考えられます。

この記事はお役に立ちましたか?

0人中0人がこの記事が役に立ったと言っています

貴重な意見をいただきありがとうございます。

FXONでは、このウェブサイトの機能向上とお客様の利便性を高めるためにクッキー使用しています。本ウェブサイトでは、当社だけではなく、お客様のご利用状況を追跡する事を目的とした第三者(広告主・ログ解析業者等)によるクッキーも含まれる可能性があります。 利用の方針