2024.06.10

- FXONの特徴

-

サービス/商品サービス/商品サービス/商品

FXONが為替ブローカーとして提供している、リテール向け取引条件やプラットフォーム、取引可能な商品などを詳しくご案内しています。

close close

-

お客様サポートお客様サポートお客様サポート

口座開設方法や取引ツールの使い方、ヘルプデスクのQA集など、お客様向けサポート情報を掲載しています。

MetaTrader4/5 ご利用ガイド MetaTrader4/5 ご利用ガイド MetaTrader4/5 ご利用ガイド

メタトレーダーのインストール・操作方法をどこよりも詳しく解説。

よくある質問 よくある質問 よくある質問

お困り事はなんですか?あらゆる答えがここにある。

新着情報 新着情報 新着情報

運営会社・ライセンス 運営会社・ライセンス 運営会社・ライセンス

サイトマップ サイトマップ サイトマップ

お問い合わせ お問い合わせ お問い合わせ

一般・個人情報・プライバシーに関するお問い合わせ。

close close

- プロモーション

- トレーダーズマーケット

- パートナー

-

close close

FXONが為替ブローカーとして提供している、リテール向け取引条件やプラットフォーム、取引可能な商品などを詳しくご案内しています。

口座開設方法や取引ツールの使い方、ヘルプデスクのQA集など、お客様向けサポート情報を掲載しています。

メタトレーダーのインストール・操作方法をどこよりも詳しく解説。

お困り事はなんですか?あらゆる答えがここにある。

一般・個人情報・プライバシーに関するお問い合わせ。

トレードに役立つ情報や、マーケット情報を掲載しています。トレーダー同士の取引実績ポートフォリオもご覧いただけます。

この記事は:

に公開されています

に更新されています

為替市場の先週の振り返りと今週のポイント

先週のドル円は、週の前半に発表された経済指標の結果が弱く、157円台から154円台まで下落しました。しかし週の半ばには値動きが安定し、金曜日に発表された雇用統計が予想より強い結果となって、ドル円は一時157円台を回復しています。

また、ユーロドルとポンドドルはあまり方向感がない展開でしたが、雇用統計のドル高により大きく下落して引けています。

1週間の動きを振り返っていきましょう。

6月3日(月)には米国の5月ISM製造業景況指数が発表され、予想49.6に対して結果は48.7となり、前回の49.2も下回りました。

6月4日(火)には、米国の4月雇用動態調査(JOLTS)求人件数が発表され、予想835.5万人に対して、結果805.9万件と予想を下回りました。

6月5日(水)には、米国の5月ADP雇用統計が発表され、予想17.5万人に対して、結果15.2万人と予想を下回っています。また、米国のISM非製造業景況指数(総合)は、予想50.3に対して結果53.8と予想を上回りました。

6月6日(木)には、ECBよりユーロの政策金利が発表され、事前の予想通り4.50%から4.25%に引き下げられています。

6月7日(金)には、ユーロのGDP確定値が発表され、前期比、前年同期比ともに、予想通りの結果が出ました。

そしてこの日には、米国の5月雇用統計も発表されています。非農業部門雇用者数変化は、前月比で予想18.5万人に対して結果27.2万人と、大きく予想を超えました。しかし失業率は3.9%から4.0%へ増加しています。

平均時給は前月比で0.3%から0.4%と増加し、前年同月比も3.9%から4.1%へと増加しています。

今週の主要な経済指標、要人発言

6月10日(月)

8:50 日本 1-3月期四半期実質国内総生産(GDP、改定値)(前期比)

8:50 日本 1-3月期四半期実質国内総生産(GDP、改定値)(年率換算)

6月12日(水)

15:00 英国 4月月次国内総生産(GDP)(前月比)

21:30 米国 5月消費者物価指数(CPI)(前月比)

21:30 米国 5月消費者物価指数(CPI)(前年同月比)

21:30 米国 5月消費者物価指数(CPIコア指数)(前月比)

21:30 米国 5月消費者物価指数(CPIコア指数)(前年同月比)

27:00 米国 米連邦公開市場委員会(FOMC)、終了後政策金利発表

27:30 米国 パウエル米連邦準備理事会(FRB)議長、定例記者会見

6月14日(金)

日本 日銀金融政策決定会合、終了後政策金利発表

15:30 日本 植田和男日銀総裁、定例記者会見

今週は日米の金利イベントが予定されています。先週はユーロ圏とカナダが政策金利を下げました。すでに3月にスイス、5月にスウェーデンが利下げしており、2022年から続く高インフレ対策の高金利時代に変化の兆しが見え始めています。

今週すぐに日米の金利が動く可能性は低いです。しかし、市場参加者の注目度が極めて高いため、少しの情報でも神経質な上下動につながる可能性は十分にあります。

そして水曜日のCPIは、米国のインフレ度合いを見極める最重要指標です。そのため、月曜・火曜はあまり相場が動かない可能性が考えられます。

今週の予測

各チャートにボリンジャーバンド(期間:20)の±1σ、±2σを表示して分析していきます。

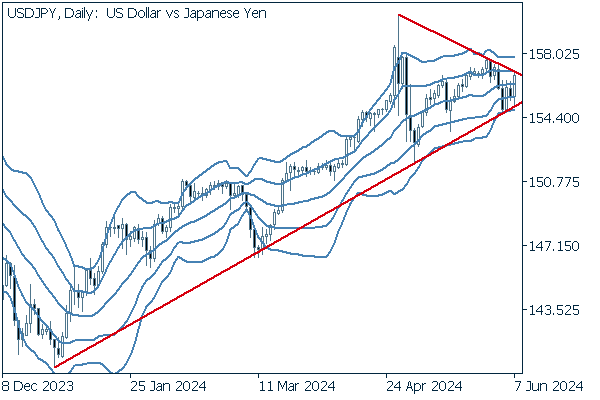

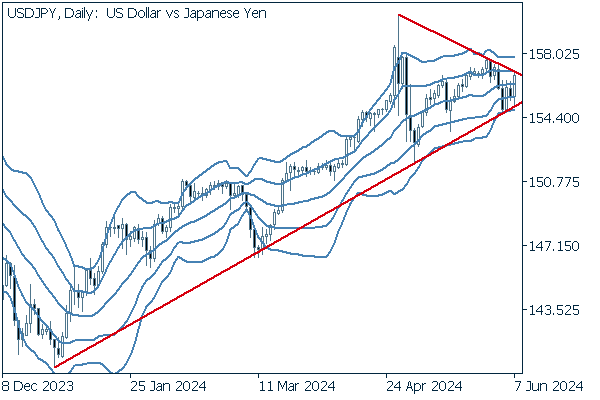

ドル円(USDJPY)

今週はCPI、FOMC、そして日銀の金融政策決定会合と、ドルと円に絡む経済イベントが目白押しで、極端な乱高下につながるケースも考えられます。また、ボラティリティが極端に高まると、一時的にスプレッドが拡大したり、スリッページが発生しやすくなったりするため、安易なポジション建てが大怪我を誘発することもありえます。

ドル円の日足を分析します。

今年の正月の安値から引いた下値抵抗線、GWの高値から引いた上値抵抗線の範囲に綺麗に収まっています。ファンダメンタルズだけでなく、テクニカル的にも重要な局面にあるといえそうです。

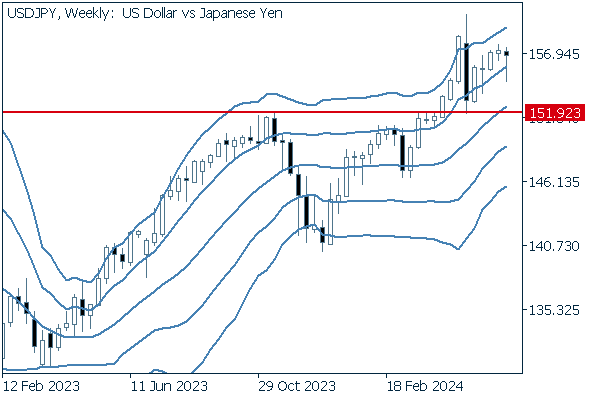

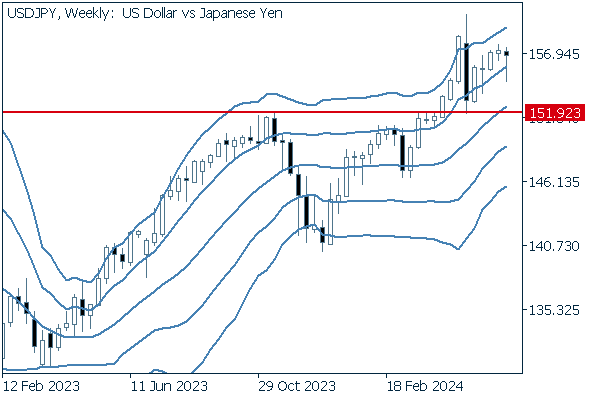

続いて、ドル円の週足も分析してみます。

週の前半の下落で、ボリンジャーバンドの+1σを一時的に割り込んだものの、反転してラインより上で引けています。上下動が激しいものの、上昇バンドウォークと見なすことができます。

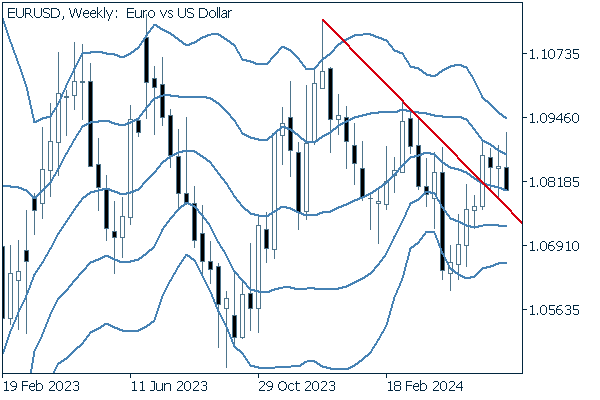

ユーロドル(EURUSD)

ユーロは利下げされたものの、すぐには値動きに反映されませんでした。しかし金利差は常に値動きに影響を与えるものであり、今後の長期的な相場の流れに注目する必要があります。

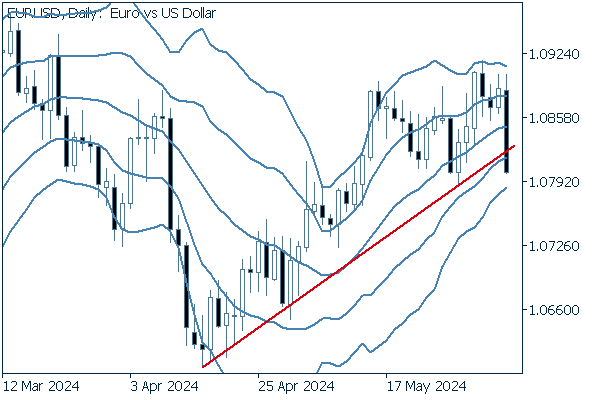

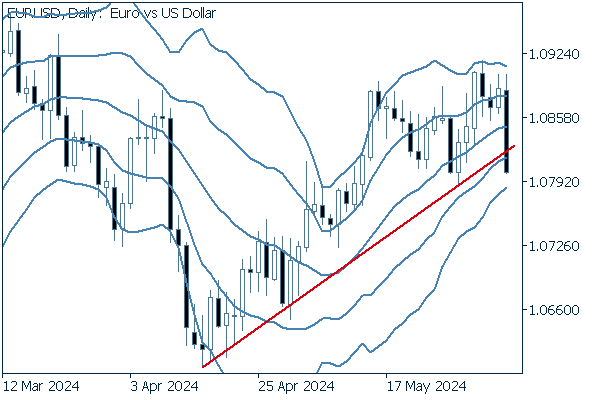

ユーロとドルの金利差はまだ大きくないものの、ユーロ円のような対円通貨ペアの長期的な潮目の変化になる可能性は十分にあります。ユーロドルの日足を分析します。

斜めに引いた下値抵抗線を、終値で割り込んだ可能性があります。ボリンジャーバンドの上下のバンド幅を観察し、今後のボラティリティの変化を見ていく必要があるでしょう。

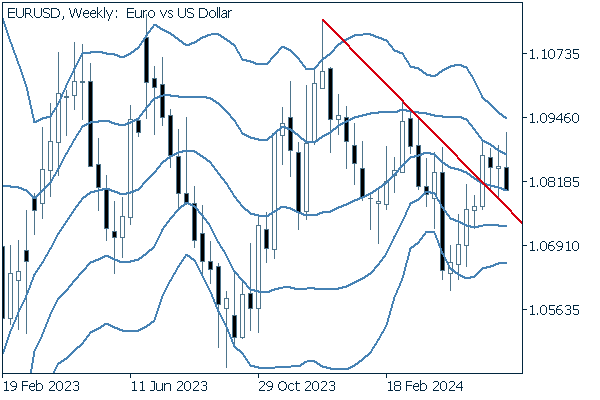

続いて、ユーロドルの週足も分析してみます。

週足では、上値抵抗線をブレイクしてしばらく粘っているようにも見えます。上下どちらかに走り出せばボリンジャーバンドが拡大するため、今後の動きに注意する必要があるでしょう。

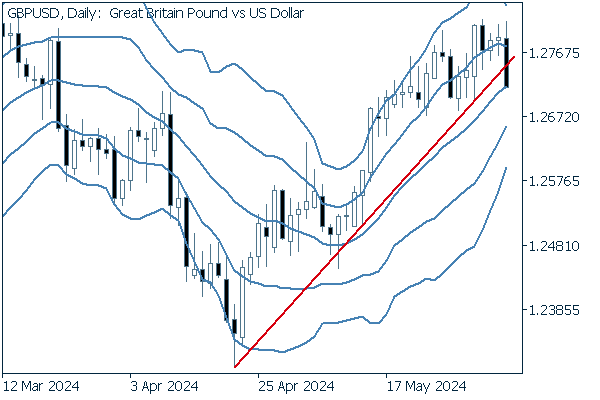

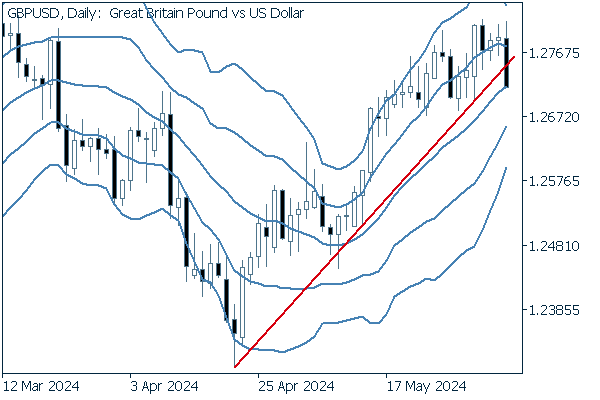

ポンドドル(GBPUSD)

ユーロドルとポンドドル、ユーロ円とポンド円のチャートを見比べると、ユーロとポンドは地政学的にかなり近く、値動きもよく似る傾向にあります。ユーロが最初の利下げをしたことで、ポンドが後を追うケースも考えられます。

それでは、ポンドドルの日足を分析します。

ユーロドル同様、下値抵抗線を割り込んだ可能性があります。ミドルラインをこのまま割り込んでいくと、下げが加速する展開も考えられるでしょう。

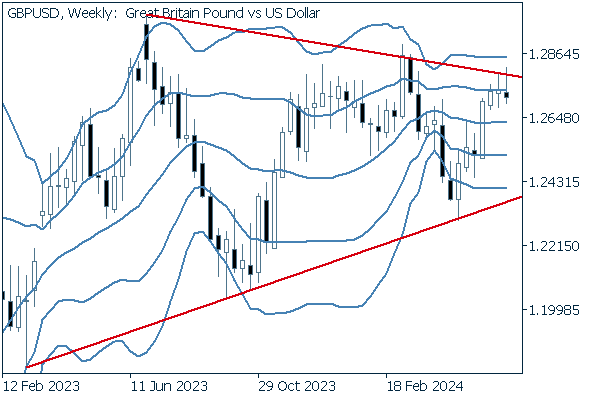

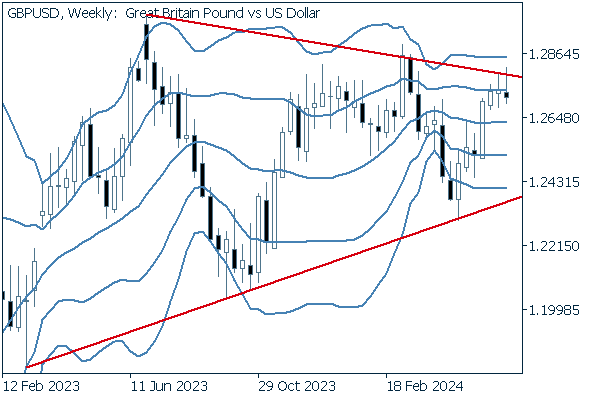

続いて、ポンドドルの週足も分析してみます。

年単位の視点で見れば、三角保ち合いの内側です。2週続けて上辺のブレイクに失敗しています。

この記事はお役に立ちましたか?

0人中0人がこの記事が役に立ったと言っています

貴重な意見をいただきありがとうございます。

FXONでは、このウェブサイトの機能向上とお客様の利便性を高めるためにクッキー使用しています。本ウェブサイトでは、当社だけではなく、お客様のご利用状況を追跡する事を目的とした第三者(広告主・ログ解析業者等)によるクッキーも含まれる可能性があります。 利用の方針